本文来源于会计网(http://www.kuaiji.com/),如果想了解更多关于会计政策、实操、考证相关信息,可以关注会计网或者关注微信号ID:wwwkuaijicom,随时为你提供最新行业资讯!

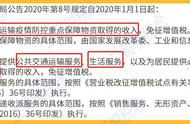

免税农产品目录you

根据《增值税暂行条例》第八条规定:纳税人购进货物或者接受应税劳务(以下简称购进货物或者应税劳务)支付或者负担的增值税额,为进项税额。

下列进项税额准予从销项税额中抵扣:

(三)购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额。进项税额计算公式:

进项税额=买价×扣除率

因此,购进免税农产品可以抵扣进项税。

因为,对于农产品的税率而言,"免税"和“低税率”所适用的主体不同!

免税农产品是指免交增值税的农业产品(农业产品是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品),适用的范围有:

1、农业生产者销售的自产农业产品免征增值税;2、“农业生产者销售的自产农业产品”是指直接从事植物的种植、收割和动物的饲料、捕捞的单位和个人销售的注释所列的自产农业产品;对上述单位和个人销售的外购的农业产品,以及单位和个人外购农业产品生产、加工后销售的仍然属于税法注释所列的农业产品,不属于免税的范围,应当按照规定税率征收增值税。3、对农民专业合作社向本社成员批发和零售的种子、种苗、化肥、农药、农机免征增值税。

而农产品的低税率,农产品生产加工企业如果购买的不是免税农产品要想抵扣进项税必须要有进项税票且是接收人为一般纳税人的增值税专用发票。然而购进免税农产品抵扣13%则不需要,只需要有普通发票即可。而且在采购的构成中非免税农产品的应交税额会流转到本环节,免税农产品由于实际上并没有发生纳税,故在本环节不会承担上一环节的税赋,也就是白白扣除里13%的进项税,因为13%相较于其他行业17%增值税税率偏低,视为低税率!也就是说,低税率发生在免税农产品从初级生产者到生产加工企业过程中,作用于农产品生产加工企业,而“免税”作用于农产品初级生产者。

在税收征管工作的实施中,很多人会经常碰到一些对增值税规定的免税农产品的目录范围,和对免税农产品抵扣相关规定不够清楚的情况,小K想就此向大家介绍下免税农产品是什么,到底包括哪些农产品以及免税农产品增值税抵扣的相关内容,让相关税务工作者能在工作中准确把握。

一、免税农产品

二、免税农产品目录

三、免税农产品抵扣

可抵扣的农产品专用发票包括两种情形,一是一般纳税人批发、零售农产品,未享受免征增值税的,开具的税率为13%专用发票;二是国有粮食购销企业销售粮食和大豆免税开具的专用发票。农户销售自产农产品,购进方开具收购发票抵扣13%。进口农产品,按13%税率缴纳进口增值税,取得海关进口增值税专用缴款书,抵扣13%。

购进免税农业产品准予抵扣的进项税额计算公式为:进项税额=买价×扣除率。

根据《中华人民共和国增值税暂行条例》第八条第三款的规定,购进免税农业产品准予抵扣的进项税额计算公式为:进项税额=买价×扣除率。

因此,增值税一般纳税人在购进免税农业产品计算抵扣进项税额时,无需将收购价格人为地划分为“不含税价格”和“税额”两部分。

再者,购进的免税农业产品本身不存在已经缴纳的增值税问题,认为地将收购价划分为两个部分,亦没有实际意义。

根据《中华人民共和国增值税暂行条例》第八条,纳税人购进货物或者接受应税劳务(以下简称购进货物或者应税劳务)支付或者负担的增值税额,为进项税额。下列进项税额准予从销项税额中抵扣:“(三)购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额。”