吃鱼身

张文军:自由投资者,东北财大MBA。1993年从事期货投资至今,是连豆期货市场闻名遐迩的短线炒手。他在参与期货之余也关注其他资本市场,参加过2000年B股投资及后来的H投资,由于时机把握得当,收获丰厚。

张天明:期货界资深人士。1993年进入期市,现为百福期货北京业务部经理,在开展市场工作之余,热衷于期货投资理念研究及市场宏观研究,有数百篇期货文章见诸于各类报端。

一个期货操盘手,在开始做期货的时候都会遇到一些诸如经验不足、理论知识薄弱等问题,其中,谨慎选择交易品种是很重要的。

张天明:我注意到你选择交易品种时很谨慎,不是什么品种都成为你的交易对象。在你做外盘期货时,主要选择日本红小豆为交易对象,而没有选择波动很激烈的美国普尔指数。

张文军:开始做期货的时候必须这样,从简单的做起,然后再到大行情中去锻炼。做期货需要这样一个过程,但这并不代表我喜欢小行情,说心里话我更喜欢大行情,真正赚钱的还是大行情,大行情也能真正发挥出你的操盘水平。

当时我以日本静盘——红小豆作为交易对象,目的是学习操盘技巧。静盘是一种比较原始的交易形式,它的流动性不强,风险比较大,但一般情况下,它不像动盘那样激烈,价格波动比较温和。在动盘交易中,人们很容易平仓甚至砍仓,风险是可以控制的,但在静盘交易,一旦做错了,连砍仓的机会都没有,风险很大。

在操盘手眼中,只有市场价格波动,没有其他东西。那么,使操盘手轻易适应不同市场的一致性的东西是什么呢?是盘感!良好的盘感是短线炒手成功的关键。

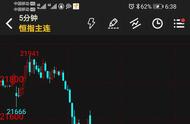

张天明:据说,有次你的账户上只有2万块钱,你做恒生指数,一天下来交易36个来回、72张单子,赚了几千美金。恒生指数期货与目前大连大豆期货有很大不同,你的交易行为在恒生指数上没有影响力,但是如果你在大豆期货市场上交易量很大,短时间内是否会影响到价格波动?有人认为,靠交易行为影响市场也能完成他的交易目的。那么,你认为国内大豆市场的交易与恒生指数交易在技巧和判断方法上是否有很大的不同?

张文军:从1993年到今天,我从来没有中止过炒作期货。今天在市场中取得的一些成功,我认为受益于自己对市场的盘感。

张天明:盘感是支持你在外盘与内盘获得成功的一贯性东西。

张文军:对!在一波行情出现之前,我能在第一时间感觉出来,比如在下跌过程中可能出现反弹或者上涨,我会在第一时间*进去。

张天明:第一时间指你主动预见并比别人较早地发现市场变化,你不是靠自己的实力影响市场的?

张文军:是这样的。在期货市场中,如果别人用大资金运作,而我通过盘面感觉来顺应市场操作就会很轻松,反之如果通过影响市场来运作则会很累,因为那是一种强加于市场而不是顺应市场的行为。这一点我有深切的感受。

“盘感”不是虚无缥缈的,它是具体内容的市场判断,有时还代表着一个操盘手至关重要的投资理念,揭示了操盘手与市场的关系。

张天明:我注意到你常说的一句话:“我感觉到机会又来了”。“感觉”一词用得很好,这句话很好地体现了你的市场理念,说明你是一个市场趋势追随者。现在我对你又有了新的发现,你第一感觉发现了市场,第一时间进入了市场,你的“感觉”在我的印象中变得更清晰了,它是一种带有预见性的感觉。

张文军:有人说我做期货靠感觉,这种说法不完全准确,比如我常用跨期交易方式就不是完全靠感觉,它需要根据实际情况的不同,不断地调整来修补价差。

张天明:你进行跨期操作是基于什么样的市场判断?像在单个月份上操作那样,有明确的方向感要求吗?

张文军:我做跨期交易是基于对市场这样的一个判断:两个月份合约价格水平差距经常会出现不合理现象,在资金炒作下价差被扭曲,但最终会得到市场修补。期货市场不同月份价格走势出现背离现象是常见现象,比如有的月份属于多头月份,长线看涨,有的月份属于空头月份,长线看空,在这种情况下买长期看涨月份,卖长线看跌月份,这是一种很好的操作方法。

张天明:这是你投资理念的重要组成部分?

张文军:是的。

在一个风险市场进行投资,安全问题不容忽视。在安全前提下寻找赢利模式,有人强调性格的重要性,有人认为思想上追求理性更为重要。

张天明:我向朋友介绍张文军跨期操作的特点时,开玩笑说:“张文军是市场中的一只老鼠,他是多头也吃,空头也吃,就是自己没有被吃掉。”总之,你是一个很善于自我保护的投资者,即在市场中寻找到了不属于多空双方领地的一片缝隙,使自己不受到任何一方的伤害。

张文军:我赞成你的说法。实际上你会发现,这点与我的性格有关系,即做人一定要理智。做成一件事可能还要靠运气,但就做人而言是一定要有理智的。

张天明:在总结你的经验时,我将理性作为一个重要概念把你的诸多经历联系在一起。理性帮助你作出人生的重要抉择,理性帮助你成功实践期货投资理念。

期货操盘手不是哲学家,他注重于实战,因此在总结成功经验时一再强调方法、经验的重要性,在经验中寻找方法,在运用方法过程中形成经验,这些都是十分个性的东西,要求每个炒手务必躬身以求。

张文军:我不喜欢上涨下跌没什么规律的市场。我喜欢商品期货,它的价格围绕价值波动,该涨就涨,该跌就跌。

张天明:你在外盘一个合约上套作而在国内大豆上却进行两个合约的套作,我想原因之一就是,在外盘判断上没有在国内市场上判断明晰。这说明,对品种的了解起着相当重要的作用。

张文军:这只是一个因素。我认为,做期货更讲究方法,比如一个很重要的特点是,心中要有价位感,什么时候买什么时候卖,突破哪些阻力位不能做空都是十分明确的。

张天明:你运用技术分析法帮助认识价位感吗?

张文军:有些人运用技术分析做短线,带有许多先入为主的理念,我入市的时候没有什么成见,大脑只有一块白板,我关注一些价位,当行情突破时决定买或卖。

张天明:你确定这些价位有没有可行的方法?据了解,你在做外盘期货时下了不少功夫,相当注重图表分析。

张文军:这些年来我确实总结了一些方法。我看重市场价,比如我对收盘价就有独特的理解,期货开盘价是通过双方撮合形成的,而收盘价却是市场双方竞争的结果,是多空双方达到平衡的一个价位,市场打破这种平衡会显示出一定的方向性。

张天明:关注今日市场在咋天收盘价附近的表现,当突破昨天收盘价所达到的平衡时,市场会显现出明确的方向吗?

张文军:对!昨日高点、一年中高点等也是我看重的市场价。这些年我总结的东西很实在,市场中有人属于技术分析派,有人属于基本面分析派,而我则注重实战。

张天明:我认为,你属于价值派。虽说你注重实战,但你也认为价位很重要,价位本身代表一种平衡,你追求破坏平衡后的表现,因此你的价位就是价值,这是一种理论概括。

张文军:在运用价位指导操作时还要注意,一个市场是单边的还是振荡的 、一个操盘手必须明白无误地表达其市场基本观点,正确的态度和准确把握市场本质都是市场基本观点的组成内容。

张文军:我有几个关于市场的基本观点。第一个观点是价格创造消息,比如行情涨到2200有2200的基本面,如果涨到2400了,则必然产生2400的基本面,人们会追究为什么会涨到2400。

张天明:这说明市场的涨跌有其内在的必然性,有人称这是市场预期的自我实现。市场涨到2400肯定会有它的理由,只是关于这个理由,有人认识得早一些,而有人认识得晚一些。

张文军:第二个观点是:市场中没有永远不可能的事,只有没有发生过的事。换句话说,所有的可能都会发生,没有不可能发生的,只有没有发生过的。

张天明:这句话揭示出很深刻的道理,如果你是一个哲学家,表述得可能会更好一些。索罗斯说过,金融市场的现实是不周延的。周延的一个前提是我们能认识它,对象在我们的掌握之中;不周延的现实则表明我们的认识范围永远比市场变化小。很多人认识市场的错误,根源出在他们认为市场是根据我们的认识走的,在我的判断范围之内,持这种观点的人在判断错误的时候,往往会认为不是自己错了而是市场错了。

张文军:我很赞同索罗斯说的另一句话:市场常常是错误的。当在人为炒作下价格被扭曲,这时市场表现就是错误的,必然会受到纠正。比如当行情在2000点的时候没有人卖,反而行情在1900点的时候大家抢着卖,价格在投机者的追捧下被扭曲。问题在于,抢卖抢买的人都没有把精力放在判断市场的对错上,而是一味哄抢,这种行为决定了市场必定走向正确的反面。

我还有一个主要观点:市场是不可逾越的。如果你看对了,靠的主要是经验。

张天明:大凡成功的人士皆有一些共同点,包括市场基本观点,你的有关表述有与索罗斯一致性的地方,比如你刚才谈到,市场不是永远是对的,当然也不是永远是错的,准确的表述是:市场常常是错误的。

作为短线操盘手如何将大势判断与每天频繁的交易结合起来,做到既不迷失大方向,又充分满足交易*和活跃的市场盘感?在这个过程中,肯定会遇到很多问题,你怎么处理这些问题?

张天明:你每天根据重要价位提示做大量交易,但你如何将这种交易与对大势判断结合在一起?

张文军:一般来说,两者是不冲突的,当行情突破某一价位时必然向你的预期方向发展。当然也有大势判断失误的情况,我所采用的方法是砍仓,中止错误思想的漫延。毫无隐晦地说,我做期货砍仓最多,比任何人砍仓都多。我每天所做的成交量有相当部分是在不断修正我的看法,做对了,不断买;做错了,砍仓,反手去做。

一个成功的期货投资者与别人的区别不在于做对的时候怎么办,而在于做错了怎样办。很多人做错的时候不是砍仓或反手,而是继续加码。做错的时候是加码买进然后死守,还是砍仓反手,需要经验。

张天明:你思想中的结论与你的市场操作是两条平行线,操作遵循的最高原则是顺应市场,所以,思想认识常受到来自市场的修正。

张文军:在入市之前你可能对市场有一个判断,但是进入市场,你必须根据市场进行操作,纠正原来的观点。

张天明:有些做长线的投资者往往在思想中先构思行情涨或跌,明确判断出市场涨跌的原因,然后才进场交易,即使在其中会出现一些风险,他仍然坚持自己的看法。你也是这种手法吗?

张文军:也许以前我会出现这种情况,但是现在我已经有了很大的改进。市场是不确定性的,基本面也常常在变化。一般情况下,当行情突破向上的某一关键价位时,我先看涨一个阶段,是一步步看上去的,而不是一次性把行情看完。做期货主要靠技术,当你有一个明确的判断时或许行情已经走到了尽头,按照这种认识入市,你对市场就会失去知觉,完全处于一种失控状态。我做短线的目的之一,是不断地提高技术,不断改进技术水平,以适应市场变化。

,以及成交量多少等问题。

短线炒作确实很过瘾,但需要能赚到钱、需要战胜市场的恐惧并有相应的生活状态支持。

张天明:你有没有想过,寻找一种轻轻松松的操作方法——看准了方向,寻找一个合适的时间进场,然后保持仓位不变?

张文军:也许将来我会尝试,但至少现在我喜欢做短线。这种操作一天赚几百万很正常,亏几百万也很正常,这种做法很过瘾。现在我已经战胜了对市场的恐惧,一天下来赚多赚少不在乎,如果市场上涨很猛烈,我会大胆放空,这样做也不顺势,但有经验支持。也许有人会说,做长线赚钱会更多,其实做短线赚钱也不少。

张天明:你平常喜欢哪些运动?

张文军:网球、足球。

张天明:你是一个运动型的人才,做短线可能更适合于运动型的人,对他们来说,做短线一方面能满足赚钱的愿望,另一方面在不断交易的过程中也能体味到人生的乐趣。我想,再过十年你还会不会有这样的精神状态,在每天炒作中寻找乐趣?

张文军:也许我会改变,但是现在这样做很有意义。我喜欢充实的生活,如果做了几千张单而掷了不管,一天什么也不做,很不习惯。

张天明:有朝一日你会成为一个公众人物,大家十分关心你对市场的看法,你也乐于公开这种看法,像索罗斯所做的那样。其实,在媒体上发表自己的观点,也是很有意义的。

现在,你的操作方法牢牢地把你栓在盘面上,如果将来你的交易方式或判断市场的方法发生了变化,你的活动空间和内容也会发生新的变化,你会感觉到,从事其他活动也非常有意义。

张文军:做到这一点并不难。

张天明:你把交易过程作为一种体验,一种乐趣,一种充实的生活,当然这种充实的生活是以成功为前提的,否则做得越多越痛苦。这种体验还与个人的生活状态有关,比如现在身心自由、精力充沛,一旦这些生活状况发生变化之后,就很难有这样的体验和乐趣了,因此你的交易风格的改变在未来是一种必然,对此你应早做准备。

彼德·林奇是一位很成功的股票操盘手,但他却较早地离开了这个市场。他的交易方式与你很相象,比如他可以同时买进许多种股票并且频繁炒作来调整不同的股票仓位,而别人可能只是重仓买入少数股票。他较早地退出市场与他在交易时需要投入大量的精力有关。

随着我国金融市场开放进程的不断加快,国内期货操盘手会面临新的竞争压力。不但市场规模变化、投资者结构变化会影响其赢利模式,而且竞争环境变化,也使操盘手思想有所不同,这些都会促使他们寻找一条新的发展道路。面对未来,他们有足够的心理准备吗?

张天明:有人说你现在不想做基金或帮别人理财。但是帮别人理财,会使你的事业进入一个广阔发展的阶段。许多大机构包括境外机构会逐步进入未来的中国期货市场,这些机构携带的资金多是理财资金,数量很大,交易量也会很大,这样的竞争压力对你来说是显而易见的。所以,你恐怕也很难回避为别人理财这条路。

你的未来,一方面决定于充分利用你的成功经验,另一方面决定于新的竞争压力带来的择抉。比如,现在你运作数千万资金觉得很满意,当更大的资金出现的时候,你会感到有才能发挥不充分之感。

张文军:做人一定要知足,没有必要和别人比。

张天明:这不是一个攀比问题。如果你自己在期货市场中模拟交易并且做得很成功,你肯定寻找不到今天所说的这种乐趣。正因为你现在参与的市场不是模拟的,也不只是你一个在交易,是许许多多的人在参与,你才能从中感到乐趣包括成就感。这是一个社会环境问题。当一种新的社会环境出现的时候,为别人理财或操作基金是不可避免的,这也是国际上著名的投机家多是基金经理的原因。从本质上说,个人的成就感脱离不了一定的社会环境。

张文军:你说得很对,也许用不了三五年就会出现这种情况。