今天聊一下残保金的事情。为了保障残疾人的权益,如果企业、事业等单位没有安排足够的残疾人就业,就需要缴纳一笔费用,这笔费用就是残疾人就业保障金,简称残保金。

理论上来讲,残保金属于政府性基金,应该由残疾人联合会这种部门来负责征收事宜。但是出于征缴力度等原因,一般都是由税务局代征。

这笔费用并不是每个企业都需要缴纳,只有企业、事业等单位(不包括个体户,个体户不交残保金)安排残疾人就业比例达不到当地规定比例(多数地方为1.5%,个别地方为1.6%)才缴纳。同时,针对一些特定的企业,还会有一些减免的优惠政策。

比如,在2020至2022年期间,财政部就出台过残保金的分档减缴和暂免征收相关的优惠政策。

尤其在职职工30人及以下的企业,在2020至2022年期间是不用交残保金的。但是进入到2023年,这个优惠政策,到目前为止,并没有出台延续性的政策。这也意味着:2023年,很多企业在申报残保金的时候,需要交钱了。

不过,如果企业工商注册登记没有满3年,且在职职工不超过30人的话,是可以依据财税〔2017〕18号,享受免征残保金优惠的。

说了这么多,也就是要告诉大家:2023年,如果你的企业不属于工商登记之日起3年内的,即便你满足在职职工不超30人的条件,大概率(不完全排除优惠延续的可能性)需要申报并缴纳残保金了。

实操上来讲,很多地方2023年申报2022年残保金,系统已经显示恢复征收残保金了。但是残保金各地执行政策不同,个别地方貌似还有继续免征的,具体以当地为准。

很多人对于残保金的计算搞不清楚,我们顺便简单说一下:公司需要缴纳多少残保金,是怎么计算的?

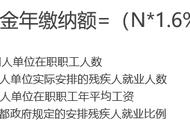

具体有个公式,如下:

其中,上年用人单位在职职工人数按财税〔2015〕72号规定执行,具体如下图所示:

安排残疾人就业比例各地不一样,有些地方是1.6%,有些地方是1.5%,具体看各省的规定。

上年用人单位实际安排的残疾人就业人数:这个不能随便填,不仅需要有残疾证,还要有工资发放明细且工资不能低于当地最低工资标准,还得交社保并有参保证明,最终安置残疾人就业情况还要到当地残联申报确认才有效。审核需要的资料如下:

一些概念说起来可能比较复杂,但是计算的时候很简单,我们给大家举个例子:

比如学税公司,2022年职工工资总额为300万,职工平均人数为40人,在职职工平均工资未超过当地社会平均工资2倍,公司未安排残疾人就业,当地的安置比例为1.5%。那么,学税公司2022年需要缴纳多少残保金?

学税公司2022年需要缴纳的残保金金额=(40*1.5%-0)*(300÷40)=4.5万。

注:会计处理上,凭相关税收完税证明入账管理费用,如果有减免,无非单独账务处理。

另外,在实务中,企业可以根据当地最低工资标准,社保费用等测算下相关的残疾人用工成本,然后跟残保金缴纳金额进行对比,来进行适当的筹划。

如果公司员工较多,且平均工资又比较高,可以考虑聘用一定数量的残疾人员工进行辅助性工作。

需要注意的是,残保金申报时间各地也有不同,有些地方是按月申报,有些地方则是按年申报。但操作上来讲,残保金申报并不复杂,以四川为例,具体步骤如下:

1、在电子税务局找到“我要办税”,然后点击“税费申报及缴纳”。进入后,点击左侧的“其他申报”,找到“残疾人就业保障金申报”。

2、在打开的残疾人保障金申报表中,依次填写好在职职工工资总额、在职职工人数、实际安排残疾人就业人数等信息,系统就会自动产生其他数据,并自动产生缴费金额。

最后,以上内容仅供学习和参考所用,不作为实际操

,