对于建筑行业的会计人员来说,在面对增值税时都会比较头疼。因为建筑型企业涉及的业务模块很多,不同业务构架的产业链也不一样。那么,建筑业3%,6%,9%,13%税率如何计算?有兴趣的话,跟着之了君一起看看吧。

建筑业3%,6%,9%,13%税率如何计算

不同建筑服务的增值税税率是不一样的,具体如下:

一、3%

1、适用简易计税的建筑工程老项目;

2、清包工工程;

3、甲供工程;

4、小规模纳税人;

二、6%

设计、工程勘探、工程监理等所涉及的费用。

三、9%

各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他业务活动,常见的有工程、安装、修缮、装饰服务等。

四、13%

涉及自带贸易属性,比如大型设备的租赁、材料采购等。

建筑行业增值税怎么算

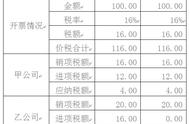

一般纳税人和小规模纳税人需要缴纳的建筑行业增值税是不一样的,具体如下:

一、一般纳税人(适用的税率是9%)

1、一般计税法的计算公式:增值税应纳税额=当期销项税额-当期进项税额;

2、简易计税法的计算公式:增值税应纳税额=销售额×征收率,其中销售额=含税销售额÷(1 征收率);

二、小规模纳税人(适用的税率是3%)

增值税应纳税额=销售额×征收率,其中销售额=含税销售额÷(1 征收率);

看了以上的内容,相信大家都应该比较清楚建筑业3%,6%,9%,13%税率如何计算了。不同税率适用的情况是不一样的,作为财会人员一定要了解清楚。因为建筑行业的账务处理是比较繁杂的,当遇到问题时,建议能及时向专业人士请教。

,