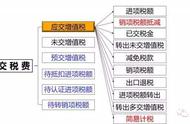

一般纳税人增值税科目设置,应交税费二级科目有哪些?

1、应交税费-应交增值税:二级科目下面有进项税额、销项税额、进项税额转出、已交税金、销项税额抵减、减免税款、出口抵减内销产品应纳税额、出口退税、转出未交增值税、转出多交增值税。

“进项税额”专栏,记录一般纳税人购进货物、加工修理修配劳务、服务、无形资产或不动产而支付或负担的、准予从当期销项税额中抵扣的增值税额;

“销项税额”专栏,记录一般纳税人销售货物、加工修理修配劳务、服务、无形资产或不动产应收取的增值税额;

“进项税额转出”专栏,记录一般纳税人购进货物、加工修理修配劳务、服务、无形资产或不动产等发生非正常损失以及其他原因而不应从销项税额中抵扣、按规定转出的进项税额。

“已交税金”专栏,记录一般纳税人当月已交纳的应交增值税额;

“销项税额抵减”专栏,记录一般纳税人按照现行增值税制度规定因扣减销售额而减少的销项税额;

“减免税款”专栏,记录一般纳税人按现行增值税制度规定准予减免的增值税额;

“出口抵减内销产品应纳税额”专栏,记录实行“免、抵、退”办法的一般纳税人按规定计算的出口货物的进项税抵减内销产品的应纳税额;

“出口退税”专栏,记录一般纳税人出口货物、加工修理修配劳务、服务、无形资产按规定退回的增值税额;

“转出未交增值税”和“转出多交增值税”专栏,分别记录一般纳税人月度终了转出当月应交未交或多交的增值税额。

2、“应交税费——未交增值税”

核算一般纳税人月度终了从“应交增值税”或“预缴增值税”明细科目转入当月应交未交、多交或预缴的增值税额,以及当月交纳以前期间未交的增值税额。

3、“应交税费——预交增值税”

一般纳税人转让不动产、提供不动产经营租赁服务、提供建筑服务、采用预收款方式销售自行开发的房地产项目等,按现行增值税制度规定应预缴的增值税额。

4、“应交税费——待抵扣进项税额”

核算一般纳税人已取得增值税扣税凭证并经税务机关认证,按照现行增值税制度规定准予以后期间从销项税额中抵扣的进项税。

5、“应交税费——待认证进项税额”

核算一般纳税人由于未取得增值税扣税凭证或未经税务机关认证而不得从当期销项税额中抵扣的进项税额。

6、“应交税费——待转销项税额”

核算一般纳税人销售货物、加工修理修配劳务、服务、无形资产或不动产,已确认相关收入(或利得)但尚未发生增值税纳税义务而需于以后期间确认为销项税额的增值税额。

7、“应交税费——简易计税”

核算一般纳税人采用简易计税方法发生的增值税计提、扣减、预缴、缴纳等业务。

8、“应交税费——转让金融商品应交增值税”

核算增值税纳税人转让金融商品发生的增值税额。

9、“应交税费——代扣代交增值税”

核算纳税人购进在境内未设经营机构的境外单位或个人在境内的应税行为代扣代缴的增值税。

例题:某工业企业为增值税一般纳税人,本期购入一批材料增值税专用发票上注明的增值税额为 15.6 万元,材料价款为 120 万元。材料已入库,货款已经支付(假如该企业材料采用实际成本进行核算)。材料入库后,该企业将该批材料全部用于发放职工福利。根据该项经济业务,企业可作如下账务处理:

材料入库时:

借:原材料 1 200 000

应交税费——应交增值税(进项税额)156 000

贷:银行存款 1 356 000

用于发放职工福利时:

借:应付职工薪酬 1 356 000

贷:应交税费——应交增值税(进项税额转出)156 000

原材料 1 200 000

例题:某客运场站为增值税一般纳税人,为客运公司提供客源组织、售票、检票、发车、运费结算等服务。该企业采用差额征税的方式,以其取得的全部价款和价外费用,扣除支付给承运方运费后的余额为销售额。本期该企业向旅客收取车票款项 530 000 元,应向客运公司支付 477000 元,剩下的 53 000 元中,50 000 元作为销售额,3 000 元为增值税销项税额。根据该项经济业务,企业可作如下账务处理:

借:银行存款 530 000

贷:主营业务收入 50 000

应交税费——应交增值税(销项税额)3 000

应付账款 477 000

例题:某旅游企业为增值税一般纳税人,选择差额征税的方式。该企业本期向旅游服务购买方收取的含税价款为 530 000 元(含增值税 30 000 元),应支付给其他接团旅游企业的旅游费用和其他单位的相关费用为 424 000 元,其中因允许扣除销售额而减少的销项税额 24 000 元。假设该旅游企业采用总额法确认收入,根据该项经济业务,企业可作如下账务处理:

借:银行存款 530 000

贷:主营业务收入 500 000

应交税费——应交增值税(销项税额)30 000

借:主营业务成本 400 000

应交税费——应交增值税(销项税额抵减)24 000

贷:应付账款 424 000

例题:某房地产开发企业为增值税一般纳税人。企业 2×17 年 5 月预售房地产项目收取的总价款为 1 410 万元(不含增值税),该项目预计 2×18 年 9 月交房,企业按照 3%的预征率在不动产所在地预缴税款。当月,该企业向购房者交付其认购的另一房地产项目,交房项目的总价款为 2 265 万元(其中,销项税额为 165 万元,已预缴 113.25 万元),购房者已于 2×16 年 7 月预交了房款且该企业预缴了增值税。不考虑除增值税以外的相关税费。根据该项经济业务,企业可作如下账务处理:

企业预售第一个房地产项目时:

借:银行存款 14 100 000

贷:合同负债 14 100 000

借:应交税费——预交增值税423 000(14 100 000×3%)

贷:银行存款 423 000

企业预售另一房地产项目时:

借:银行存款 22 650 000

贷:合同负债 21 000 000

应交税费—待转销项税额 1 650 000

借:应交税费——预交增值税 1 132 500

贷:银行存款 1 132 500

企业交付另一房地产项目时:

借:合同负债 21 000 000

应交税费—待转销项税额 1 650 000

贷:主营业务收入 21 000 000

应交税费——应交增值税(销项税额)1 650 000

月末,企业应将“预交增值税”明细科目余额转入“未交增值税”明细科目。

借:应交税费——未交增值税 1 132 500

贷:应交税费——预交增值税 1 132 500

例题:某工业生产企业为增值税一般纳税人,5月从某企业购入设备作为行政办公场所,按固定资产核算。该企业为购置该项设备共支付价款 8 000 元,增值税税额为1040元,当月取得增值税专用发票,但是会计因为疏忽没有认证,根据现行增值税制度规定,工业企业对上述经济业务,应作如下账务处理:

借:固定资产 8 000

应交税费——待认证进项税额1040

贷:银行存款 9040