房地产开发企业基础设施费及会计核算【播放】

与结转收入无关的“税金及附加”按发生额计提

问题 房地产企业计算预计利润时,销售未完工产品收入以含税额还是不含税额计收入?可扣除的其他税费如何确定?

答:房地产企业计算预计利润时,销售未完工产品收入以不含税额计收入。一般纳税人选择简易征收及小规模纳税人,其销售未完工产品收入计收入额的计算方法是“销售未完工产品收入/1.05”;一般纳税人选择一般计税方法的,其预收款计收入额的计算方法是“销售未完工产品收入/1.09”。房地产企业预缴增值税时实际缴纳的城市维护建设税、教育费附加允许税前扣除。

税务处理是不考虑会计处理的,只告诉你可以税前扣除。年度纳税申报丁点儿疑问都没有,季度预缴申报呢?可否扣除?该如何会计处理?

不少人还在坚持:结转主营业务收入方可结转税金及附加or有增值税时方可结转税金及附加or达到纳税义务发生时间时方可结转税金及附加……

小编的观点还是:“税金及附加”与结转收入无关,应按发生额计提。

根据《增值税会计处理规定》,原“营业税金及附加”科目的名称调整为“税金及附加”科目。同时,利润表中的“营业税金及附加”项目也调整为“税金及附加”项目。

值得注意的是,名称调整后的“税金及附加”科目,核算的税费种类也同时发生了重大改变。根据《增值税会计处理规定》精神,“税金及附加”科目核算企业经营活动发生的消费税、城市维护建设税、资源税、教育费附加、地方教育附加及房产税、城镇土地使用税、车船税、印花税和土地增值税等相关税费。这些税费在原“营业税金及附加”和“管理费用”科目分两部分核算,但是具体如何操作,《增值税会计处理规定》并未给出明确的说法。

案例3

预收款缴纳税金后如何进行会计处理

A房地产开发企业2020年3月销售开发产品预收款2 180万元,企业所得税预计计税毛利率15%,一般计税方法下预缴增值税60万元,根据预缴增值税申报缴纳城市维护建设税4.20万元、教育费附加1.80万元、地方教育附加1.20万元;当月申报缴纳城镇土地使用税30万元、印花税1万元、车船税2万元、土地增值税42.40万元。

问:如何进行会计处理?

分析:

方案一:根据实际缴纳税金结转至“税金及附加”科目。

会计处理如下(单位:万元,下同):

借:应交税费——预交增值税 60

——应交城市维护建设税 4.20

——应交教育费附加 1.80

——应交地方教育附加 1.20

——应交土地增值税 42.40

——应交城镇土地使用税 30

——应交印花税 1

——应交车船税 2

贷:银行存款 142.60

借:税金及附加 82.60

贷:应交税费——应交城市维护建设税 4.20

——应交教育费附加 1.80

——应交地方教育附加 1.20

——应交土地增值税 42.40

——应交城镇土地使用税 30

——应交印花税 1

——应交车船税 2

假定该企业除上述业务外,并无其他业务,则2020年第一季度企业所得税预缴申报时,利润总额为-82.60万元,特定业务计算的应纳税所得额为300万元(2180÷(1 9%)×15%).实际利润额为217.40万元(-82.60 300),应预缴企业所得税54.35万元(217.40×25%)。

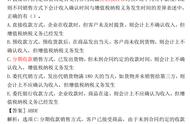

方案二:不结转收入,“税金及附加”科目也不全部结转计提。

借:应交税费——预交增值税 60

——应交城市维护建设税 4.20

——应交教育费附加 1.80

——应交地方教育附加 1.20

——应交土地增值税 42.40

——应交城镇土地使用税 30

——应交印花税 1

——应交车船税 2

贷:银行存款 142.60

借:税金及附加 33

贷:应交税费——应交城镇土地使用税 30

——应交印花税 1

——应交车船税 2

假定该企业除上述业务外,并无其他业务,则2020年第一季度企业所得税预缴报时,利润总额为-33万元,特定业务计算的应纳税所得额为300万元。实际利润额为267万元(-33 300),应预缴企业所得税66.75万元(267×25%)。与方案一税金相差12.40万元(66.75-54.35)。

为什么会有上述差异呢?《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)填报说明》规定:第4行“特定业务计算的应纳税所得额”,从事房地产开发等特定业务的纳税人,填报按照税收规定计算的特定业务的应纳税所得额。房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算的预计毛利额填入此行。这里并未包括税金及附加。城市维护建设税、教育费附加、地方教育附加、土地增值税合计49.60万元在企业所得税季度申报段没有能够扣除。

营改增前,营业税税金及附加与收入存在配比关系,营改增后,一般计税方法下,增值税与收入不存在直接配比关系,相应的税金及附加与收入也不存在配比关系,预缴税款及简易计税尽管可以做到配比结转,但是增值税无论一般计税还是简计税,从简化处理方面考虑应该有一贯性的则。

根据上述案例分析,无论会计是否结转收入成本,笔者均主张当期实际缴纳的税金及附加可以一次性结转。

案例4

租金收入按月结转税金该如何结转

B房地产开发企业2020年3月预收房屋一年租金109万元,当期无进项税额抵扣,申报缴纳增值税9万元、城市维护建设税0.63万元、教育费附加0.27万元、地方教育附加0.18万元,税金及附加合计1.08万元,当月结转收入8.33万元[109÷(1 9%)÷12]。

问:配比结转8.33万元的税金及附加是0.09万元(1.08÷12),还是直接结转全部租金的税金及附加1.08万元呢?

分析:

显然这里应当结转全部租金的税金及附加。

因此,无论会计是否结转收入成本,笔者均主张当期实际缴纳的税金及附加可以一次性结转。

相关推荐:

下面是老师整理的资料:

可免费领取以上资料

可免费领取以上资料

需要这套房产会计资料的朋友:

1、在下方评论区留言:“我要资料” 并转发收藏。

2、点击老师头像,关注后私信我“领取房产会计资料”即可领取!(重要一步)

,