华夏时报(chinatimes.net.cn)记者朱丹丹 单美琪 北京报道

当微信“分付”还在灰色测试期,花呗“当面花”又迎来了新一次的升级迭代。

支付宝花呗日前推出了一项新的服务,推出了当面花“畅花包”,在原来150元以下“当面花”的基础上,增加了付费提额的服务。

业内分析人士认为,从同一账户每月定额限制,到单笔消费限额制,使得“当面花”变得更加灵活。另外,考虑到未开通花呗收款的小商户单笔成交价普遍偏低,单笔150元“当面花”额度,基本能满足需求。

不难看出,支付宝核心目标一直是让未开通花呗收款的商户也更够使用花呗,不仅弥补“当面花”面对单笔交易的空缺,也让花呗更近一步渗透市场。

提高分期消费可能性

如今,支付宝花呗几乎成为互联网消费信贷领域的现象级产品,其每一次律动,都牵动着消费信贷行业的脉搏。

从2015年上线以来,花呗的资产、用户规模均不断扩大,产品种类也越来越丰富,其中包括花呗分期、类似预授权、花呗月月付以及支持付费提额的“当面花”等。

其中,花呗“当面花”推出时间并不算长,但经历了多次升级,其核心目标一直是让未开通花呗收款的商户也更够使用花呗。

2018年,针对没有开通花呗收款的线下小商户,花呗推出了“当面花”功能。当时用户的“当面花”每月只有500元额度,且也被包含在其原有的花呗额度里;2019年下半年,“当面花”的规则又调整为单笔订单金额在150元以下的交易均可使用花呗付款。原来每月500元“当面花”总限额被取消,积分兑换“当面花”额度的功能亦同步下线。

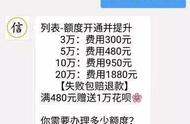

而此次推出的“畅花包”,在当面花原有的基础上,不仅增加了付费提额的服务,额度也有所调整,可以不受单笔订单的限制,单笔超过150元也可以用当面花,每月可获得1000元的额度无障碍使用花呗。与此同时,“畅花包”的用户费用,会在下个月计入花呗账单,无需用户提前支付。

简单来说,用户每月最高支付4元就可以使用该服务,而在不支持花呗的商户,当月累计在200元以内,收0.8元,当月累计在200元以上,每200元收1元。

值得一提的是,前不久微信推出的“分付”也是采用向用户收费的,而选择向用户收费基本离不开基于监管、成本这几点。根据产品介绍,用户在微信支付时,可以用分付先付款,再进行分期付款。每期最低还款 10%。但“分付”不能用于发红包,转账等操作。

但对标于花呗分期,微信“分付”用户每个月有最长41天的免息期,而“分付”用户借款消费后每天都要计算利息,“分付”的日利率为0.04%,年化利率约为14%。由于目前“分付”还在测试阶段,用户接受程度尚不可知。

“很多实体小店是不支持花呗的原因无非是花呗收款有0.8%手续费,”一位资深业内分析人士告诉《华夏时报》记者,“但是这些小店恰恰是人们日常消费最高频的场所,高频就意味着流量。所以培养用户习惯使用花呗,设置为默认为首选支付方式极其重要。这也是为什么在支付宝中已经很难找到开通信用卡收款的功能,而是直接让商户开通花呗收钱。”

目前,大部分支付宝用户仅仅是把花呗当成是一个类信用卡的赊账支付工具,分期消费并不高频。所以,当面花“畅花包”额度不受限之后,也就促进用户提高在花呗上的消费额度,提升用户分期的概率。当账单金额变高之后,用户面临的还款压力也会增大,将进一步增加分期的可能性。

培养用户使用付款习惯

事实上,花呗不仅仅是单纯的消费贷款产品,还有着扩大支付宝市场、培养用户习惯的作用,同时也肩负协同阿里系其他产品的重任。

此前相关媒体报道,蚂蚁小贷2019年前三季度营业收入达41.4亿元,净利润达10.23亿元。值得注意的是,2019年前三季度,花呗日均营业收入约1500万元左右。而花呗2019年上半年净利润达4.5亿元,其第三季度净利润超越2019年上半年总和,实属可观。

另据天眼查显示,重庆市蚂蚁小微小额贷款有限公司(下称“蚂蚁小贷”)作为花呗的运营主体,注册资本为120亿元。记者注意到,根据重庆市的监管办法,网络小贷放贷杠杆倍数仅为2.3倍,可撬动的杠杆规模上限为276亿元。所以,蚂蚁金服也通过助贷和联合贷款等方式来降低杠杆水平。

“去年下半年以来,随着去杠杆政策的密集出台,对于依赖银行贷款、ABS的花呗来说,在市场上继续下沉,主打小额分散是不错的选择。”上述分析人士指出,“所以,当前支付宝围绕花呗推出了各种新产品,重在提高用户体验满意度,同时也着重培养用户选择花呗付款成为习惯。”

值得注意的是,花呗商户收款的费率也在逐渐下调。早前,花呗收款手续费是高于信用卡的,如今已从最初的1%降为0.6%。

提到信用卡,作为是蚂蚁金服基于消费支付场景推出的一款信用支付产品,行业认为花呗定位于“虚拟信用卡”更为贴切。

在麻袋研究员高级研究员苏筱芮看来,自2011年招商银行提出“消灭信用卡”战略后,移动支付持续爆发,手机钱包、二维码支付、各类支付钱包、虚拟信用卡等等层出不穷。

其中,以“钱包方”代表为例,该类产品通过自身的用户优势,获取线上、线下各类消费场景。但是,作为虚拟信用卡业务参与的新兴力量,消金机构、金融科技公司进军虚拟信用卡的动机在于拓展场景,因此又被某些观点认为是异化的消费贷。

苏筱芮认为,这里不得不提到虚拟信用卡发展第一阶段的重要主体——诸如阿里、京东等头部电商。尽管当时虚拟信用卡的初步试水被紧急按下了暂停键,但信用支付产品的探索并没有停下脚步,相反得到了进一步深化。

2015年2月,京东率先推出“京东白条”产品,同年4月,支付宝推出“花呗”,尽管二者与虚拟信用卡的作用高度相似,但其都没有信用卡卡号,本质上是具有信贷功能的小额消费金融产品。

“这些平台已通过旗下庞大的金融网络形成闭环,花呗、京东白条等信用支付工具渐成气候,无需再与云闪付联合吃虚拟信用卡这样的‘回头草’。”苏筱芮如是表示。

责任编辑:孟俊莲 主编:冉学东

,