作者 |王菲

报道 |投资界PEdaily

做了3年,APP第一股的梦还是破碎了。

10月11日,在冲刺了近3年的创业板后,APP墨迹天气运营企业北京墨迹风云科技股份有限公司 (下称“墨迹科技”)首发申请上会被否。

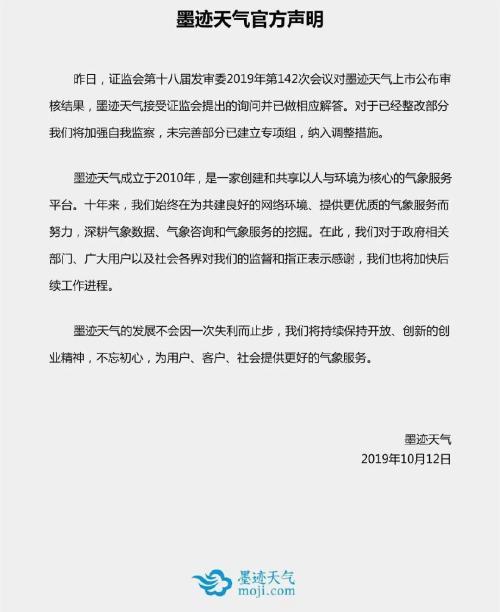

证监会发审委列出了四大问题:业务合规性不足,涉嫌违法收集个人信息,广告收入的真实性和持续成长性存疑,收入依赖关联*。刚刚,墨迹天气就IPO上会被否做出官方声明:

墨迹科技IPO被否,很多互联网公司的创业者心可能凉了半截。“被否是正常的,”一位互联网公司创始人告诉投资界。事实上,在当前A股IPO环境下,营收和利润不达标的IPO都是一种赌博。不幸的是,墨迹天气赌输了。

5亿人都在用,每天只用2分钟

能把小天气做成大产业,曾让很多人对墨迹天气充满敬意。作为国内下载量最大的天气应用,墨迹天气可能是很多人自己主动安装的第一批应用。

墨迹科技成立于2010年,主打产品为墨迹天气APP。招股书显示,截止招股书签署日2018年1月,墨迹天气已覆盖中国5000余个城市和地区,上线7年时间内,拥有5.56亿的累计装机量。

也就是说,如果以中国14亿人每人一部手机来粗略计算,相当于,近一半的中国人都在用墨迹天气。墨迹天气主界面如下:

墨迹科技盈利主要依赖于应用的广告收入,占比高达95%以上,墨迹科技在招股书中直言,其经营模式属于互联网行业典型的“免费 广告”模式。目前,墨迹天气已经占据国内天气类软件的龙头位置。毫无疑问若此次墨迹科技成功上市,则将会成为A股市场上天气APP第一股。

一切看上去都很美,不过墨迹天气商业模式却存在一个大Bug:流量变现难,导致它在盈利的路上也很“磨叽”。

“用完就走”是很多用户使用墨迹天气的方式。“这是我手机主界面置顶第一的APP,也是我主动下载的,每天看2到4次,总时长差不多1到2分钟。”一位墨迹天气的用户说道。

招股书显示,在报告期内,墨迹天气的用户日均停留时长在两分钟左右。对于高度依赖广告收入的墨迹天气而言,这就意味着其APP上的广告可能根本没人看。

更何况单一的广告盈利模式本身就是个硬伤。报告期内,公司广告营收占比高达97%以上。墨迹科技拟招股书显示,2014年至2017年1-9月,其互联网广告信息服务收入占比分别为94.84%、98.12%、98.99%和98.86%。

对于过度依赖广告收入、业务单一的问题,墨迹科技进行了风险提示。2014年以来,墨迹科技也试图扭转这种局面,并推出过几代名为“空气果”的空气质量检测智能硬件,但是销量极其惨淡,每年销量不足4000台。

成也阿里,败也阿里

“在墨迹天气被做出来的最初,几乎大部分的投资人都不看好这个项目”、“介绍项目不到两分钟就被人打断”,很难想象,这是如今被豪华*团围绕的墨迹科技在创业之初遇到的景象。

2010年,墨迹科技的创始人——出生于1982年12月的金犁利用业余时间做了这样一款天气类APP,没想到墨迹天气做了半年就有了100万用户,于是金犁干脆离开了老东家诺基亚出来创业。

成立之后墨迹科技就一路被各类明星资本簇拥着往前走,“阿里系”、腾讯、“盛大系”、“创新工场系”和“险峰系”等投资大佬都现身其中。

根据天眼查信息,墨迹科技成立9年来共获得7次融资。目前,墨迹科技排名前列的*中除了公司的实际控制人金犁外,公司第二大*为杭州阿里创业投资有限公司(持股15.5%)。

杭州阿里创业投资有限公司由马云控股,持股比例达80%,杭州阿里创业投资有限公司在2013年参与墨迹科技的B轮融资,融资金额为数千万人民币。

除了阿里系之外,墨迹科技股权投资*还包括险峰系、创新工场系、上海盛资等,其中险峰系*合计持有18.97%的公司股份,创新工场系*合计持有8.71%的公司股份。

但随着IPO的推进,这些明星*光环反而成了墨迹科技上市路上的一块绊脚石。

证监会发审委提出的四大问题中就包括:报告期内与发行人存在直接或间接股权关系的客户(阿里、苏宁、腾讯)直接或间接贡献收入金额及占比较大。

招股书显示,2014年、2015年、2016年、2017年1至9月墨迹科技向阿里创投的关联方提供劳务产生的关联交易金额合计分别为2044.08万元、1873.4万元、68.41万元和1175.17万元,占公司主营业务收入比例分别为45.69%、14.79%、0.33%和5.26%。

更致命的一点是,墨迹科技的客户、供应商、*高度重合。墨迹科技的主要供应商是互联网推广服务商,例如阿里巴巴、华为、腾讯等,墨迹科技需要采购诸如阿里云OS、华为应用市场、腾讯应用宝等提供推广服务;而墨迹科技的广告客户又多依赖腾讯和阿里这样的联盟广告运营者。

也就是说,像阿里巴巴集团既是墨迹科技的大客户,又是墨迹科技的大供应商,同时还是第三大**。这样的企业运营模式从A股IPO过往经验来看,几乎是死路一条。

“一家企业,如果你的大客户、大供应商重叠,而且还和*重叠,那么,你的话语权几乎完全掌握在对方手中。这样的企业,不仅在独立性上,有很大缺陷,而且销售产品的定价公允性,会被监管层重点质疑。”一位投行研究人士分析道。

下图是墨迹科技高度集中的大客户构成:

“搏一搏”IPO不现实

由于存在变现难度大、盈利结构单一等问题,墨迹科技IPO之初就受到很多质疑,但也曾给很多互联网创业公司带来希望。

2016年,第一年净利润仅仅64万的墨迹科技递交创业板招股书时,有人甚至曾欢呼:墨迹天气的IPO申报意味着互联网企业上市春天可能已经到来,倘若遗忘,第一年净利润不足100万,轻资产,员工200人左右,公司根本不可能奢望能申报国内IPO。

尤其是,2019年7月22日,科创板正式敲锣开市,在上市门槛上放宽“净利润”要求,引入“市值”作为上市条件指标,一定程度上代表了IPO审核方式的转向。10月11日,墨迹科技上会,市场曾猜测,这是否是证监会真放开互联网企业审核的讯号。

“墨迹天气商业模式的代表性,不仅会引发发行部门深入的探究,反馈意见与上市成效也会成为业内同行的重要参考。”在一位IPO研究人士看来。

最终,现实给了重重一击,也给互联网公司创业者敲了一记警钟。

“不管讲什么故事,在A股IPO,5亿以上营收和过亿的利润都是一条非常坚实的红线,如果这两个数据都不达标,本身只是想搏一搏,成功的概率是非常小的。”上述互联网公司创始人表示。

随着墨迹科技IPO被否,很多互联网企业侥幸“搏一搏”上市的梦想恐怕也破灭了。那么这类互联网公司的出路在哪里?“可以并购。”一位投资人直接给出了这样的答案。

还有一种猜测是,墨迹科技上市失败后,很有可能会同其他互联网企业一样奔赴海外市场,但什么时候迈出这一步还是个未知数。当然,海外上市也未必容易。

本文源自投资界

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

,