财联社(上海,编辑 周玲)讯,近几个月来,滞胀担忧一直困扰着投资者——经济增长尚未完全提速的情况下,物价却大幅上涨。华尔街分析师认为,投资者或许可以采用一些策略来规避这些风险。

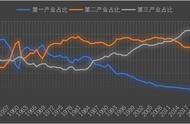

“滞胀”是指经济增速停滞且通胀率飙涨,是上世纪70年代首次出现的新经济现象,当时石油危机导致油价长期处于高位,但GDP增速却急剧下降。同样,近期能源价格大幅飙升,加剧了人们对通胀的担忧。

摩根士丹利近期在一份报告中指出,滞胀风险正引起投资者的关注,而且此次可能源于"供应冲击"。

“全球供应链中断导致能源、半导体等领域的短缺,这些情况可能会拖到明年,短期内通胀压力可能会居高不下。”摩根士丹利报告称。高盛也在10月警告称,滞胀可能对股市不利。

以下是分析师给投资者提供的几种规避滞胀风险的方法:

1. “杠铃”策略

摩根士丹利表示,投资者可以采用杠铃策略,持有自由现金流和股息较高的低估值股票。自由现金流是一种财务方法,用来衡量企业实际持有的能够回报*的现金。

今年早些时候,摩根士丹利表示表示,杠铃策略可以对冲市场回调的风险——即对两组不同类型的股票进行投资,以对冲市场下一步走势的不确定性。杠铃策略适用于对高风险和无风险两个极端资产进行投资,试图在风险和回报之间取得平衡。

2. 选择“定价类股”,并避开成长股

Gam Investments新兴市场股票投资经理罗布•芒福德(Rob Mumford)表示,还有一种方法是投资供应链生产的上游企业。

他表示,“关键是要成为价格制定者,你不会希望处于下游。”上游与生产商品所需的原材料更接近,而下游与商品客户更接近,比如商品分销。

芒福德近日接受媒体采访时表示,上游“定价者”的一个例子是半导体公司。由于全球芯片短缺影响了从汽车到消费电子产品的方方面面,芯片价格今年大幅飙升。

至于投资者应该避开什么,芒福德敦促投资者对成长型股票保持谨慎。他称,“我认为成长股将很脆弱,特别是如果通胀趋势开始高于预期。”

3.坚持价值股和周期性股

摩根士丹利表示,当通胀预期上升时,价值股和周期性股受益最大。

"如果滞胀风险持续,‘逆转交易’策略可能会在盈利方面脱颖而出",大摩补充称,“这需要买入上月价格(走势)最落后的股票,并预期下个月价格会出现逆转。”

,