2月13日晚间,阿里发布了截至2019年12月31日三个月的2020财年第三季度财报,营收1614.56亿元,同比增长37.6%。

归母净利润523.09亿元,同比增长62%,相当于平均每天赚5.69亿元。移动应用月活用户达到8.24亿,较2019年9月增加了3900万。

图片来自网络

另外,阿里还在财报中披露了来自蚂蚁金服的利润,因为阿里在2019年9月23日获得了蚂蚁金服33%的股权,所以本季度获得来自蚂蚁金服2.15亿元的利润。

以阿里财报披露的数据,我们可以大致倒推一下蚂蚁金服本季度的利润在6-7亿元左右。

蚂蚁金服中,有一个众所周知的产品“蚂蚁花呗”,这些年以来,花呗每一年都是盈利的,2015年利润较少,才700万左右,但到了2017年时,已经达到了20.39亿,差不多是10倍的年增长速度,蚂蚁金服整体利润率超过60%。

如此暴利,事出为何?今天我们就一起算算“蚂蚁花呗分期”“京东白条分期”等产品的利润率到底有多高?看看这些年自己到底交了多少智商税?

何为花呗、白条?花呗和白条本质上可以看作是支付宝和京东发行的虚拟信用卡,有免息期,可以分期,可以购物。如果使用花呗、白条进行分期,利率其实并不低。

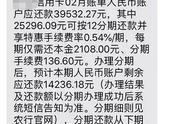

花呗、白条的真实分期利率是多少?例如我使用花呗购买一部手机,全款支付是5999元。如果用花呗分期付款,用12个月支付,每次支付537元,合计支付6449元,其中要支付手续费449.92元,这个手续费就是利息。

那我们来算一下利率究竟是多少呢?

你可能会用单利的计算公式来算,年化利率是7.5%,看似不是太高。

那你就错了,因为你每个月都在偿还本金,理论上,你欠的本金越来越少,但是花呗一直在用全部的本金作为基础收取利息,也就是说,如果你还款到只剩下最后一期,但花呗仍然用全部本金计息,所以真实利率是多少呢?

这个计算过程有点复杂,求解出真实的年化利率是14.4%。如果你分六期,到期真实的年化利率是16.4%,未来大家要自己算的话,可以搜索“内部收益率计算器”,把数据代入,自己就能轻松算啦。

同样的道理基本适用于所有互联网分期产品,我们看下小米于香港上市时披露的小米分期年贷款利率公示,就一部了然了。

图片来自网络

再看下京东白条,京东白条在花呗的基础上,更增加了一个费率的概念,但费率这个概念有误导人的嫌疑,基本可以算作学习了信用卡分期的精髓。所以,京东不仅收取借款利率,还在这个基础上加收一个费率,所以真实的年化利率,京东白条是较高的。

利率最高的当属苏宁莫属,以苏宁分期的官方数据测算,年化利率高达23.7%。

所以按照分期利率来排序,小米、花呗<京东<苏宁。

蚂蚁金服ABS如果你惊叹于花呗等分期利率如此之高,那你可能惊讶的有点早。花呗、白条是消费分期产品,每位用户都有一个月的还款期。对于企业来说,他们是不满意这样一个月的现金回流周期的。于是依托于蚂蚁花呗、借呗、京东白条应运而生的资产证券化产品,开始泛滥。

图片来自网络

资产证券化,是指以基础资产未来所产生的现金流为偿付支持,通过结构化设计进行信用增级,在此基础上发行资产支持证券(Asset-backed Securities, ABS)的过程。它是以特定资产组合或特定现金流为支持,发行可交易证券的一种融资形式。

举个例子,蚂蚁金服不满足于花呗的用户一个月以后再还款,它想要快速回流现金。于是它就把花呗未来一个月用户会还款的应收账款,作为抵押(或者说是偿付支持),打包制作成一个金融产品,依托于券商,对外进行销售。

该金融产品对外销售的利率为8%-9%,若产品销售顺利,蚂蚁金服就可以以远低于一个月的时间,收回现金。

作为代价,蚂蚁金服要对购买金融产品的客户支付8%-9%的利率。试想一下,如果发生极端情况,资金回流速度足够快,并趋近于0天时,对于蚂蚁金服来说,就等于以零成本,空手套白狼,获得了5.4%-6.4%的利润。

而蚂蚁金服目前存量ABS余额超过2500亿元。

结语我们并不是生活在可以自给自足的农耕时代,日常生活所需要的东西,多多少少都是要买的。但现在社会的问题就是物欲过重,所以才会出现断舍离极简主义,呼吁大家买自己需要的,不要在浪费钱的同时还增加生活中不需要的东西。

过度消费、分期付款、超前满足并没有实现其提供快乐和满足的承诺,只会增加你负债的同时,又增加了各类金融大亨的收入。

(全文结束)

,