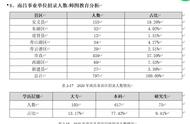

本报记者 刘欢

4月25日,ST荣华跌停,股价报收1.32元/股,跌5.04%。4月19日至25日,公司股票在5个交易日里出现了四次跌停,累计跌幅达19.02%。

消息面上,4月18日晚间,ST荣华对2021年业绩预告进行了更正,净利润从预亏1.7亿元左右调整至预亏2.8亿元左右。此外,公司2021年度归母净资产为-8000万元左右。4月22日晚间,公司发布了其股票可能被实施退市风险警示的第二次提示性公告。

而这并非是ST荣华首次出现年报业绩变脸。2021年4月16日,彼时还披星戴帽的*ST荣华对2020年年度业绩进行了更正,因前后数额差异幅度较大,公司还遭到了监管层警示。

事实上,除了业绩变脸和即将面临“披星戴帽”,ST荣华的“烦恼”还有很多。近两年,公司因违规提供连带责任担保、隐瞒关联交易等多项行为,成为监管部门的常客。

2021年度业绩大变脸

再次站在退市边缘

4月18日晚间,ST荣华发布2021年业绩预告更正公告称,公司原预计2021年度净利润亏损1.7亿元左右,更正后预计亏损2.8亿元左右。同时,扣非净利润也从此前公布的亏损1.43亿元左右更正为亏损2.3亿元。

对于此次业绩预告更正的原因,ST荣华表示,公司对2021年存货进行再次测算,补提存货跌价损失约6800万元;同时公司违规提供三笔连带责任担保事项已进入司法程序。截至4月18日,法院对其中一笔担保借款涉及抵押物执行的拍卖程序已结束,尚未取得法院裁定。参照公司涉诉事项一审判决,补提预计损失约2900万元。

这并不是ST荣华首次下修年度业绩预告。早在2021年1月30日,ST荣华预计公司2020年净利润亏损2.55亿元左右,扣非净利润为1400万元左右。随后其在业绩预告更正公告中指出,公司预计2020年度净利润亏损4.2亿元,扣非净利润亏损3500万元左右。

彼时,对于业绩更正的主要原因,ST荣华表示,公司因违规提供连带责任担保涉及三项诉讼,在初次发布的业绩预告上,公司仅对2020年8月份涉及的两起诉讼事项计提了信用减值损失2.69亿元。更正后,公司对另外一笔未涉诉担保未来可能将承担的赔偿责任,再补提信用减值损失约1.17亿元,合计计提3.86亿元;调增焦炭生产成本约4200万元左右。

在ST荣华最终公布的2020年年报中,公司净利润亏损4.2亿元,与预告数额差异幅度达到65%;扣非净利润亏损3541万元,与预告数额相比发生盈亏方向变化。最终,因业绩预告披露不准确等行为,上交所对公司及相关人员予以了监管警示。

此次更正还将导致ST荣华2021年度归母净资产为-8000万元左右,因触及有关规定,公司股票可能在2021年年度报告披露后被实施退市风险警示。

这也是ST荣华撤销退市风险警示仅过去不到一年时间,再度站在退市边缘。

2020年4月份,荣华实业因2018年、2019年连续两年净利润为负值,被实施退市风险警示,股票简称更名为“*ST荣华”。虽然2020年依旧亏损,但未触及新规规定的财务类强制退市情形和规范类强制退市情形,公司于2021年5月份撤销了退市风险警示并成功摘星,股票简称也变更为“ST荣华”。

违规提供三笔连带责任担保

被上交所公开谴责

两次更正业绩预告的主要原因都离不开ST荣华于2017年为控股*荣华工贸及其关联方借款违规提供三笔连带责任担保带来的影响。

2017年,ST荣华为荣华工贸及其关联方荣华农业的融资租赁及借款事项提供了三笔连带责任担保。具体来看,2017年1月份,公司为荣华工贸、荣华农业融资租赁事项提供连带责任担保;2017年4月份,公司为荣华工贸融资租赁事项提供连带责任担保;2017年4月份,公司为荣华农业委托贷款借款事项提供连带责任担保,涉及担保金额1.5亿元,合计为4.5亿元。

三笔担保事项的债权人分别为中程租赁、盛慧融通、天津丰瑞。中程租赁、盛慧融通于2020年8月份提起诉讼,天津丰瑞于2021年12月份提起诉讼。目前均已进入司法程序。

根据法院判定,ST荣华应对荣华工贸、荣华农业不能清偿债务(含欠付租金、相关费用及预期利息)的二分之一范围承担清偿责任,承担的欠付租金金额合计为1.54亿元。

在ST荣华2020年年报中,其对三个涉诉事项计提了3.85亿元的信用减值损失。2021年预计计提约2900万元。

值得注意的是,前两起诉讼发起时间为2020年8月份,直至2020年11月28日,ST荣华才在涉诉公告中披露上述事项,且相关担保债务均已逾期。此外,公司并未就前述关联担保事项履行董事会及*大会审议程序,也未及时披露。

2021年10月14日,上交所对ST荣华及荣华工贸、关联方荣华农业以及相关人员予以了公开谴责。

ST荣华违规提供三笔连带责任担保所带来的影响还在持续扩大。天眼查APP显示,因与中程租赁、盛慧融通的保证合同纠纷案,ST荣华已被列入失信被执行人名单,并被采取了限制消费措施。荣华工贸也因未能清偿到期债务,其所持公司1.09亿股流通股中的132.67万股被司法划转,剩余1.08亿股被法院轮候冻结。此外,ST荣华在浙商银行兰州分行被冻结的银行存款1166.24万元也于2021年12月28日被司法划转。

加入焦炭业绩

业绩仍亏损

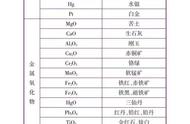

ST荣华的主要业务为浙商矿业旗下的金山金矿和警鑫金矿两座矿山的黄金开采、选冶、加工与销售。2019年5月份,ST荣华为增强公司持续经营能力,以2400万元/年的租金租赁荣华工贸年产150万吨捣固焦炭生产线,同时开展焦炭加工经营业务。期间,公司投入2.03亿元对焦炭生产线进行了升级改造,并于2020年4月1日投入运行。2021年4月份,上述生产线已被荣华工贸抵押给ST荣华。

值得注意的是,上述升级改造等事项在当时并未及时履行相关决策程序和信息披露义务。此外,实控人张严德还故意隐瞒关联交易。因此,上交所对公司及相关人员予以了通报批评。

从彼时的市场来看,ST荣华开展焦炭业务是一笔稳赚不赔的买卖。“自2020年8月份起,焦炭价格持续上升,共经历了连续数十轮提价。2021年,焦炭价格在供需紧张以及炼焦煤大幅上涨的推动下继续上涨。>40毫米焦炭、≥25毫米-40毫米焦炭的平均价格同比分别增长52.3%和55%。在此背景下,多家焦企实现了盈利。”一券商分析师接受《证券日报》记者采访时表示。

事实上,价格高涨的焦炭并没有改变ST荣华的经营能力,公告显示,焦炭业务在2020年实现营业收入3.39亿元,经营利润亏损3478.52万元;2021年上半年实现营业收入3.64亿元,净利润亏损2771.57万元。

不仅没挣到一分钱,反而还为增加了沉重的成本“负担”。2020年,ST荣华营业成本为5.61亿元,较2019年相比增长127.36%;2021年上半年,公司营业成本为4.69亿元,较2020年上半年相比增长178.12%。

2020年,ST荣华净利润亏损4.2亿元,2021年净利润预计亏损2.8亿元左右,净资产也走向负值,预计为-8000万元,公司再次站在退市边缘。至此,公司2018年、2019年、2020年、2021年已连续亏损四年。

(编辑 乔川川)