换手率实战用法:如何用换手率计算庄家成本价

一、为什么我们要看换手率?

1.量能是股市的唯一标准,而成交量是主力最容易操控的指标,通过倒手换仓,就能做出缩量与放量。而换手是对成交量的科学,理想的标准。

2.成交量图的绘制,在电脑是自动调整的,如果我们看到一根很较长的柱子就认为是放量,而不去仔细研究就可能把小量当大量,观察换手率数据后,就会得出正确的结论。

二、实际运用中的注意事项

1.主力吸筹往往在筹码分布上留下一个低位密集区,在大多数情况下,主力完成低位吸筹之后并不急于拉抬,甚至主力要把股价故意再打压到低位密集区的下方,回这个地方没有抛压,护盘容易,一旦时机成瘾,股价形成对筹码密集区的向上穿越。主力巨量持仓的话,盘面上就不会出现太多的解套抛压,从而形成后期的,缩量推高,缩量涨停,这时已形成主力高度控盘。

2.股票换手持续性问题。如果一只股票突然在底部放大换手只有一天,并不能说明任何问题,反而是很危险的信号,应该卖出。如果在高位突然放大换手只有一天,也不能说明任何问题,要看是否持续,持续的递增的高位换手是一只黑马的前兆。一周或者连续几周递增放大换手。

3.在较长时间里出现单日成交巨量,而日换手却不太高,说明较多筹码被锁定,较多流通股*抱有坚定的持有信心。股价当时为历史最高,如果仅看成交量会误以为有大规模的套现行为,但换手不大的话,说明后市仍有创新高的动力。

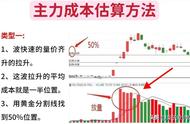

三、如何用换手率计算庄家的成本?

首 先要知道市场庄家的分类。

在市场中,绝大部分都是中线庄家,其控盘程度大约在40%---60%之间,是相对的区间。

超过60%的流通筹码的控盘的绝对空盘都属于长线庄家。相对他们吸收筹码的时间要更久。

妖庄里面的游资资金从来不是从头吃到尾,实力不够,都是借力上去的。因此这些人的成本相反是不必去计算的。

我们通常计算中线庄家的成本。

1.周K线:周K图对中线参考意义最大,周K线的均线系统开始由空头转为多头是证明庄家介入的信号。但是通常时间周期较长,所以我们在计算换手率,即计算庄家开始建仓的标志是:周MACD指标金叉,这也是计算换手的起点。如果要跟中线庄时,最好跟持仓量超过50%的庄家。

2.金叉,匤选换手率300-450%之间

3.计算:主力成本=(区间内最高价 最低价)/2

目标价计算:中线第一目标价位=主力成本*(50% 1),得出大概的第一目标价位(估算)。

一般而言,股价在上涨时,庄家所占的成交量比率大约是30%左右,而在股价下跌时,庄家所占的比例大约是20%左右,但股价上涨时放量,下跌缩量,我们初步假设放量/缩量=2/1,这样我们可以得出一个推论,前提假设为若上涨进换手200%,则下跌时的换手就是100%,这段时间总换手为300%,则可得出庄家在这段时间内的持仓量=200%*30%-100%*20%=40%,即换手率达到300%时,一档庄家的持仓量才达到40%,即每换手100%时其持仓量为40%/300%*100%=13.3%。(任何公式估算带有一定误差)所以我们把从MACD开始金叉的那一周开始,到你所计谋的那一周为止,把所有各周的成交量加起来再流通盘,可得出这段时间的换手在大量的买进,股价可能会随之上扬。如果某只股持续上涨了一个时期后的换手率,把这个换手率乘以13.3%射出的数字即为庄家的控盘度。所以一个中线控盘庄家的换手率应在300%---450%之间。只有足够的换手,庄家在能够吸足筹码。成本的计算,把这段时间的内的最低价加上最高价,除以2,即庄家成本。中线第一目标价位即=成本*(50% 1),若庄家成本为10元,则第一目标价位为15元。

,