总听说小规模纳税人可以免税,那到底是如何享受免税的呢?今天,我们就结合2024年的相关政策,给大家一次性说明白!

依据财政部 税务总局公告2023年第19号,2027年12月31日前,对于小规模纳税人月销售额不超10万的,免增值税。同时,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

同时,依据财政部 税务总局公告2023年第12号,2027年12月31日前,小规模纳税人可以享受“六税两费”减半征收优惠。依据财税[2016]12号,月销售不超10万(季度30万)小规模纳税人和一般纳税人,可以享受免征教育费附加、地方教育附加、水利建设基金优惠。

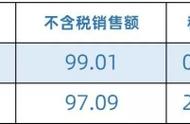

综合上述优惠政策内容,我们大致可以将小规模纳税人可以享受的相关税收优惠总结成一张图,如下所示:

需要补充说明的是,小规模纳税人也可以开3%专票,按3%计算缴纳增值税。

顺便科普一下什么是小规模纳税人:

小规模纳税人是增值税上的一个概念,为了兼顾企业规模小、利润水平较低、会计核算不健全的纳税主体,增值税的纳税人区分为小规模纳税人和一般纳税人。

依据财税[2018]33号,现行的增值税小规模纳税人标准为年应征增值税销售额(应税销售额)500万元及以下。

结合国家税务总局令第43号、增值税暂行条例等规定,这里需要注意的是:

1、年应税销售额并非是1月1日至12月31日这样的一个自然年度,而是连续不超12个月或四个季度的经营期内累计应征增值税销售额。

2、应税销售额包括纳税申报销售额、稽查差不销售额和纳税评估调整销售额。年应税销售额超过500万的,除特殊条件的,应当向主管税务机关办理一般纳税人登记。

但偶然发生的销售无形资产、转让不动产的销售额等,不计入年应税销售额。因此,特殊情况下,取得收入超500万元不一定会超过小规模纳税人标准。

3、年应税销售额超过小规模纳税人标准的其他个人,按小规模纳税人纳税。增值税上的其他个人,即是自然人。

4、非企业性单位、不经常发生应税行为的企业可选择按照小规模纳税人纳税。

5、年应税销售额未超过500万的纳税人,会计核算健全,能够提供准确税务资料的,是可以根据自身业务情况,申请转为一般纳税人的。

所谓会计核算健全,具体是指可以按国家统一的会计制度规定设置账簿,根据合法、有效凭证进行核算。

但现行规定下,一般纳税人无法转为小规模纳税人。如果想要转为一般纳税人,应考虑充分,避免因考虑不周而产生损失。

最后,以上内容仅供一般参考,不作为实际操作依据。

,