但这两个数还不对,

因为我用的是每年交5000测算的年金险收益,而不买返还型重疾险,每年多出的这笔钱是6569元,如果我全部用来买年金险,可以算出

70岁时的现金价值:(307543➗5000)✖6569=404050元

70岁领的年金:(23455➗5000)✖6569=30815元

现金价值可以通过退保拿回来,

它明确写在了条款里:

所以70岁时可以领回:当年的年金 当年的现金价值

也就是404050元 30815元=434865元

可见,在70岁那一年,买年金险的收益要高于买返还型重疾险返还的36万。

它比返还型多拿回了七万多块。

这就是我说的,如果把买返还型保险多出来的钱用来买储蓄险,会赚的更多,直接买返还型保险,远不如消费型产品 储蓄险的组合收益高。

买增额终身寿险也是一样的,这类储蓄险的现金价值可以稳定增长,而且随时可退。

我们假设以3.5%的复利计算,如果想返还361500块,假设每年投入的是X,连续投30年,

一直到70岁(总共40年),

361500={X(1 3.5%)[(1 3.5%)^30-1]/3.5%}(1 3.5%)^10

算出X是4796块。

也就是说,如果保持3.5%的复利增长,每年只要花4796元,连续交30年,70岁的时候就可以返还361500块,而不需要买返还型产品多交6569块。

这样每年可以省下1773块,

30年就省下了53190元。

除了责任和收益两部分外,还要补充一点:

返还型产品大多都捆绑了身故保障,保费比较贵;如果在返还期之前身故或重疾了,就不再返还保费,合同结束。

这一点也明明白白写在了条款里:

但是身故责任有没有必要绑,也是个见仁见智的问题。

如果没得重疾,死了还不赔,很多人可能难以接受,宁可价格贵一点。

从这点看,确实满足了需求。

但是身故和重疾只能二选一,重疾赔完身故就不赔了,所以我会更建议单独买份定期寿险,会便宜很多,而且重疾和身故赔付也互不影响。

看个人选择吧。

但如果不绑,那么又能省下30-50%的保费。

如果不含身故责任的消费型重疾险(如达尔文5号荣耀版),每年只要5740块,相比于X护X分X21返还型,少了近九千块。

但因为这么比较起来没有什么意义,就不给大家算了。

好的,我们在得到这套组合以后,可以分析下情况:

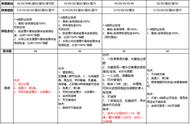

假设50万保额,保终身,A为买返还型保险,70岁返还,B为消费型 储蓄险的组合

如果70岁之前重疾/死亡,A拿到的是50万赔付,组合B拿到的是50万赔付 储蓄险现金价值,组合拿到的钱更多。

比如老王60岁死亡了,X护X分X只拿到50万身故的钱,没有返还,组合不仅能拿到50万身故赔付,还有储蓄险里当年的现金价值(194399➗5000)✖6569=255401元。(前面的案例)

如果70岁之后重疾/死亡,A拿到的是50万赔付 返还,组合B拿到的是50赔付 收益,还是组合拿到的钱更多。

而且在储蓄里的钱,可以选择退保拿回来,也可以选择积蓄持有产生收益。

所以得出了一个结论,买返还型保险不划算!

有这笔钱,你还不如分开买,一部分买消费型保险,剩下的钱拿去买储蓄险,保障和收益两不耽误。

保障和储蓄,即便买,最好是分开买。

本身没有这个预算,就更别买返还型保险了,先把保障做好才是第一位,每年交一万多块对普通家庭来说压力也很大。

何必呢?

而且在保险行业里,责任从来都不是“一分钱一分货”。

价格贵和责任好是两码事。

反而很多贵的产品,会把某些重要责任“阉割”了。

如果不买返还心里感到不平衡,最后买了单,也是羊毛出在羊身上,

买返还型保险,双赢,保险公司保障部分赢一次,储蓄部分再赢一次,

保险公司总是最后的赢家。

最后:远离返还型保险。

写在最后:关注【肆大财子】,私信领取以下免费福利1.想给家庭配置最合适的保险,可以点击我头像,私信我“配置”,或者下方留言,我会以自己多年的经验,帮你提供一些值得参考的建议。

2.如果想诊断自己的保单是不是买贵了还是买坑了?又或者还有核保、理赔等疑难问题,也可以私信我“保单”,我定知无不言言无不尽。

保险信息不对称非常严重,十买九坑,买保险前仔细阅读下面的攻略可以让你少花几万块冤枉钱。

保险购买攻略:

全网高性价比保险产品测评 全网最全保险选购攻略:

保险退保指南:

保险套路揭秘:

,