(报告出品方/作者:信达证券,左前明、李春驰)

一、煤炭板块高股息投资价值凸显高股息标的具有防御属性,通常在市场下跌阶段表现更加稳健。我们选取中证红利指数与 沪深 300指数和上证指数做对比发现,2010年至今 14年,中证红利指数 8次跑赢沪深 300 指数,9 次跑赢上证指数。其中在市场下行阶段,高股息标的表现更加亮眼。在沪深 300 指数下跌的 8 次中,中证红利指数 6 次跑赢、上证指数下跌的 6 次中,中证红利指数 4 次 跑赢。而在市场上行阶段,高股息标的却表现平平。需要注意的是,2021 年至今,中证红 利指数涨幅已经连续三年跑赢大盘,高股息标的配置价值凸显。

无风险利率下行阶段,煤炭板块投资性价比提高。对于稳定分红且中长期基本面稳定的公 司,长期持股类似于购买债券,无风险利率下行阶段更有利于高股息资产投资。今年 1 月 份以来,十年期国债到期收益率处于下行区间,高股息资产受到更多关注。我们回顾过去 十年,煤炭板块平均股息率相较十年期国债收益率更高,且 2021年以来优势逐渐拉大,当 前配置煤炭板块具有较高的性价比。

从分红率角度看,2022 年现金分红最高的五个行业是纺服(58.4%)、食品饮料(53.9%)、 传媒(51.9%)、公用事业(50.5%)、煤炭(49.8%) 从高股息角度看,2022 年股息率最高的五个行业分别是煤炭(7.08%)、钢铁(6%)、石 油石化(5.97%)、银行(5.72%)、交运(4.32%)。 我们综合选取股息率和分红率排名前 10 的行业,即满足股息率≥2.9%,分红率大于 38.9% 的行业有煤炭、纺服、家用电器行业。

近年来,煤炭企业业绩高增、现金流充裕,具有较强分红能力。2022 年行业总营业收入 1.59 万亿元,同比增长 9.74%;归母净利润 2491.59 亿元,同比增长 51.63%,增速同比 降低,但盈利水平已达到历史最高水平,行业 ROE 达到 23.09%。同时,经营性现金流表 现比净利润更好,货币资金/总资产为 23%,也达到历史高位。

资本开支下降为高分红创造条件。2016 年供给侧改革之后的新一轮周期内,行业固定资产 增速明显低于 2016 年前的高增速,虽然 21-22 年投资增速有明显回升,但仍低于历史高 值。同时我们看到煤炭行业在建工程总额较少。2017 年以来行业在建工程同比呈下降趋势, 2022 年增速虽触底回升,但仍在零轴徘徊。

二、从煤炭企业分红能力视角看未来分红潜力部分企业的高分红有历史基因。兖矿能源、陕西煤业、中国神华、盘江股份、冀中能 源近三年来分红率高于行业中位数,说明公司具有高分红传统,受业绩波动的影响较 小,稳定性较强。 2022 年行业整体分红率有所降低。2021 年行业主要公司由于业绩改善而大幅提高分 红,2022 年分红略有降低,但个别公司如兖矿能源、潞安环能、山煤国际呈现逆势而 升的态势。 从股息率角度看,兖矿能源、潞安环能、陕西煤业、山西焦煤、山煤国际更加具有投 资价值。

2.1 煤企上市公司负债率水平较低,债务负担小

近一半公司为净现金公司。截至 2023H1,中国神华、陕西煤业、潞安环能、中煤能 源等净负债为负,说明账面现金可以完全清偿有息负债; 行业平均资产负债率为 51.09%。中国神华、陕西煤业、潞安环能、晋控煤业、上海 能源等资产负债率及有息负债率低于行业中位水平;行业大部分公司可以在一年左右偿还有息负债。通过比较自由现金流与有息负债,陕 西煤业、中国神华、山西焦煤等自由现金流可以基本覆盖有息负债,偿债压力小。

2.2 盈利情况持续向好,现金流充沛

企业经营性现金流净额为正表明企业盈利经营正常;投资现金流净额为负说明企业正在扩 大再生产;筹资现金流净额为负表明企业还债或回报*。所以企业靠着经营现金流入, 实施投资并同时清偿债务或回报*。当经营活动现金流净额大于投资活动现金流净额 (下面称为自由现金流),则说明企业有能力清偿债务或实施分红。

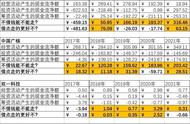

横向对比: 2022 年煤炭企业业绩稳定增长,现金流充沛。根据我们统计,行业 20 家煤企自由现金流 除了山西焦化、盘江股份、美锦能源为负外,其他均为正。其中中国神华、兖矿能源、潞 安环能、陕西煤业等受益于盈利增长,经营活动现金流和可供分红的现金流均较为充裕; 华阳股份、淮北矿业、平煤股份自由现金流于 2021年实现由负转正,煤企均存有现金流可 供分红。

纵向分析: 某一年情况不能代表公司持续分红能力,因此我们对 2017 年至今各企业的净现金情况进行 梳理。 分析发现中国神华、陕西煤业、中煤能源、山西焦煤、晋控煤业、冀中能源、潞安环 能等自 2017 年至今,自由现金流均为正,说明企业长期以来现金流都较为充裕,具有 较强的分红能力; 兖矿能源 2018年自由现金流由负转正,且呈现明显递增趋势,表明公司业绩持续向好, 2022 年公司自由现金流总量已仅次于中国神华达到 408.18 亿元,说明公司稳健的盈 利能力有望为公司持续大额分红形成有力支撑。 2022 年煤炭行业景气度持续,美锦能源、盘江股份、山西焦化自由现金流为负,说明 公司可供分红现金可能存在不稳定的情况。

中国神华、陕西煤业、中煤能源、广汇能源等现金回款能力强(收现比均大于 1)。这表明 企业收入可以真实收到现金,同时可以收回前期应收款项,盈利质量较好。 煤炭企业现金流表现远比净利润表现更好(净现比大于 1)。由于煤炭企业折旧摊销一般占 比较高,对净利润产生影响,实际上经营活动产生的现金流量要大于净利润。例如兖矿能 源、中煤能源、平煤股份、淮北矿业等净现比值较高,说明企业盈利能力强,现金规模大。

煤炭板块具备进攻和防御的双重属性。2022 年煤炭行业股息率位列行业最高,具备较强防 御属性。而2023年一致预测 EPS为1.7元,位列申万行业第三,说明具备一定成长属性。 我们比较煤炭公司历史利润复合增速发现,兖矿能源、陕西煤业、广汇能源、淮北矿业增 长较快。展望未来三年,我们测算兖矿能源,平煤股份、广汇能源、盘江股份、淮北矿业 还有年复合增速超过 6%以上的增长空间。

三、从企业分红意愿看未来分红潜力3.1 煤炭企业分红承诺进一步升级,分红意愿加强

分红政策变化,分红承诺升级。近期有五家公司提高了未来分红承诺:兖矿能源 2023 年 6 月公告,2023-2025 年每年现金股利的总额不少于可供分配净利润的 60%, 且每股现金股 利不低于 0.5 元(2022 年实际分红率为 69.33%)。中国神华分红承诺由原“不少于公司当 年实现的归属于本公司*的净利润的 50%”提高至 60%;陕西煤业也将可供分配利润的 40%用来分红提高至 60%;山煤国际承诺 2024 年-2026 年公司现金分红比例不少于当年实 现的可供分配利润的 60%;广汇能源由年化 10%承诺分红提高至 30%。 历史分红来看,实际分红率高于承诺分红。2022 年,中国神华承诺分红 60%,实际分红 72.77%;陕西煤业承诺分红 60%,实际分红 60.17%;兖矿能源承诺分红 50%(2023 年 提高承诺至 60%),实际分红 69.33%;山西焦煤承诺分红 10%,而实际分红 63.54%;盘 江股份承诺分红 10%,实际分红 40.11%。

3.2 从分红历史及大*诉求看分红意愿

(1)超额分红历史

中国神华 2016 年派发现金股利 0.46 元/股,另特别股息 2.51 元/股。2020-2021 年两 年都保持 90%以上分红率。 山煤国际 2021 年全年分红 62.91%(2020 年 15.83%)。2022 年实施半年度分红, 2022 年上半年实现可分配利润 13.39 亿元,拟分配 8.92 亿元,分红率达到 66.6%。

(2)股权激励计划

兖矿能源 2018、2021 年两次实施股权激励计划,2020、2021 年兖煤澳洲也实施了长 期股权激励计划;美锦能源、平煤股份正在进行股权激励计划。管理层与投资者利益 高度一致,有分红诉求。公司管理水平和盈利能力有望提升,分红意愿有望增强。 广汇能源于 2022 年 4 月发布员工持股计划草案拟授予员工的股份总数合计 4548.75 万股,转让价格为回购成本均价 2.84 元/股,股票来源为公司回购专用证券账户中已回购 的股份。 平煤股份 2023 年 8 月 28 日发布公告,公司对用于股权激励的限制性股票(合计 134.928 万股)进行回购注销;8 月 30 日发布公告,自 2023 年 8 月 31 日起 6 个月 内,以不高于 12 元/股的价格,累计增持金额 1-2 亿元的 A 股股份。

(3)大*资金需求

上市公司债务负担明显低于母公司。中国神华、陕西煤业的资产负债率仅为集团公司 的一半,兖矿能源、山西焦煤、潞安环能、平煤股份、晋控煤业、冀中能源的有息负 债率也大幅低于集团公司,说明上市公司债务负担轻,集团有通过高额分红获得资金 清偿债务的动力。 从经营性现金流来看,上市公司的现金流占集团的总现金流比重较高,陕西煤业达到 72%,甚至淮北矿业、广汇能源、潞安环能超过 100%。说明集团非上市公司的盈利 能力及创造现金流的能力薄弱,而集团公司资本开支规模较大,因此集团对上市公司 分红输血的诉求最为强烈。 中国神华、陕西煤业、淮北矿业控股*持股比例分别为 70%、65%和 65%,若提高 分红,控股*最为受益。

四、主要煤炭企业业绩与股息率分析4.1 兖矿能源:未来成长空间广阔,股息回报水平优异

兖矿能源主要经营领域为煤炭开采、煤化工等,拥有澳洲煤炭资产的上市公司。同时在煤 化工领域,公司醇、氨生产能力持续扩张,精细化工集群建设进展顺利。公司具备内生外 延持续成长能力,安全生产条件与资产质量较高,未来优质煤炭产能持续注入潜力大,公 司成长空间广阔。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 由于兖矿能源煤种丰富、煤炭资源分布广泛,其煤炭综合售价受不同煤种、不同地区影响 较大。若仅对长协价格和港口价格进行假设,无法反映其真实的煤炭综合售价,因此我们 对兖矿能源不同地区公司的煤炭销售价格分别作出三种不同假设。 情景 1:下半年煤炭价格大幅度反弹,全年均价高于 2023H1 均价; 情景 2:下半年煤炭基本保持稳态,全年均价小幅低于 2023H1 均价; 情景 3:下半年煤炭价格持续下行,全年均价较大幅度低于 2023H1 均价。

分红假设: 2023 年 6 月 30 日,公司发布《2023-2025 年度利润分配政策》,将分红率由 50%提高至约 60%。从实际分红情况看,2020-2022年公司分红率分别为68%/61%/69%,均高于同期承 诺分红率。保守假设下,我们预计 2023 年公司分红率为 60%。 综上,在三种假设下,公司 2023 年实现归母净利润分别为 284.12/227.52/170.92 亿元,A 股股息率分别为 12.4%/9.9%/7.5%,H 股股息率分别为 20.3%/16.3%/12.2%。

4.2 兖煤澳大利亚:澳洲最大的专营煤炭生产商

兖煤澳大利亚是一家位于澳大利亚的专营煤炭生产商,也是兖矿能源的重要子公司。公司 在煤炭行业底部逆周期投资并购联合煤炭,实现了逆势扩张与跨越式发展,如今成为澳洲 最大的专营煤炭生产商。公司产品以动力煤为主、焦煤为辅,煤炭资源禀赋优异,吨煤现 金开采成本处于澳大利亚主要煤炭供应商的成本区间内最低水平。随着澳洲极端天气褪去, 公司产量将迎来恢复性增长,我们持续看好公司未来的成长空间。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 兖煤澳洲煤炭产品中,较低灰分产品根据 NEWC 指数定价,较高灰分产品则根据 API5 指数定价。由于兖煤澳洲合约延迟交付特性,其煤炭销售结算价格会具有滞后效 应。2022 年 10 月- 2023 年 8 月,API5 实现均价为 117 美元/吨,GCNewc 实现均价 237 美元/吨;截至 2023 年 8 月底,API5 价格为 85 美元/吨,GCNewc 价格为 158 美 元/吨。 当前兖煤澳洲2023年财务业绩已基本明朗,假设9月延续8月价格,则兖煤澳洲2023 年财务业绩对应 API5 均价约为 113 美元/吨,GCNewc 均价约为 230 美元/吨,2023 年实现归母净利润约 14 亿澳元。 展望 2024 年度业绩,我们对 API5 和 GCNewc 价格分别作出三种假设: 情景 1:API5 均价为 130 美元/吨,GCNewc 均价为 280 美元/吨; 情景 2:API5 均价为 110 美元/吨,GCNewc 均价为 220 美元/吨; 情景 3:API5 均价为 90 美元/吨,GCNewc 均价为 160 美元/吨。

分红假设: 公司自 2018 年 12 月上市以来,累计分红 9 次,累计现金分红金额 180 亿元,累计归 母净利润 216 亿元,平均分红率达 65.8%。2021-2022 年,公司分红率分别为 120.42%/44.35%,因此我们保守假设 2023 年分红率为 50%。值得注意的是,兖煤澳 洲目前处于净现金状态,且资本开支较低,公司当前具有提高分红率的潜在能力。 以 2023年 9月 1日公司收盘价计算,结合 2023年实现归母净利润 14亿澳元和分红率 50% 考虑,兖煤澳洲 2023 年股息率为 10.4%。 同时展望 2024 年,在情景 1、情景 2、情景 3 的三种假设下,公司实现归母净利分别为 26.4/17.5/8.7 亿澳元,实现股息率为 20%/13%/6%。

4.3 中国神华:煤炭 电力板块稳健经营,高分红高股息彰显投资价值

中国神华作为产业链一体化经营的龙头央企,主要业务包括煤炭生产、铁路运输、火力发 电、煤化工等领域,多板块经营构筑公司经营护城河。公司高比例长协煤或将有力保障盈 利的确定性,实施煤电路港航的一体化战略,保障公司业绩的稳定性。近年来企业负债水 平持续下降,现金流充沛,连续多年提高分红率,大力度回馈*。目前公司资产注入工 作已经启动,计划收购国家能源集团全资控股的大雁矿业与杭锦能源,下属在产产能 1070 万吨/年,在建产能 1000 万吨/年,有望助力公司外延式增长。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下: 煤价假设: 2023 年上半年长协均价为 721 元/吨,1-8 月均价为 716 元/吨;2023 年上半年港口价 格均价为 1022 元/吨,截止至 8.25 日均价为 978 元/吨;情景 1:长协价 720 元/吨、港口价 1100 元/吨; 情景 2:长协价 710 元/吨、港口价 900 元/吨; 情景 3:长协价 700 元/吨、港口价 800 元/吨;

分红假设: 公司承诺 2022-2024 年每年现金分红不少于归母净利润的 60%,且持续数年实际分红 远超承诺,2020-2022 分红率为 91.81%、100.39%、72.8%,因此假设 2023 年分红 率为 70%。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 569.18/605.99/670.88 亿元,实现股息率为 6.97%/7.43%/8.22%,中性情景下,H 股股息 率达到 10.21%。

4.4 陕西煤业:煤炭量大质优,内生增长动力强劲

陕西煤业资源禀赋具有储量大、品质优、成本低的优势。同时,公司背靠陕煤化集团,在 获取陕西省内煤炭资源具备平台优势。目前彬长矿业集团下属的小庄、孟村煤矿共计 1200 万吨/年产能注入上市公司;同时优质探矿权(小壕兔矿井共 2300 万吨/年产能)也有望成 为公司未来产量增长的主要来源。我们测算公司在不同煤价下业绩及股息率的表现,假设 如下:

煤价假设: 2023 年上半年长协均价为 721 元/吨,1-8 月均价为 716 元/吨;2023 年上半年港口价 格均价为 1022 元/吨,截止至 8.25 日均价为 978 元/吨; 情景 1:长协价 720 元/吨、港口价 1100 元/吨; 情景 2:长协价 710 元/吨、港口价 900 元/吨; 情景 3:长协价 700 元/吨、港口价 800 元/吨;

分红假设: 公司承诺 2022-2024 年将可供分配利润的 60%用来分红,2020-2022 实现分红率为 52.11%、61.91%、60.17%,因此假设 2023 年分红率为 60%。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 212.53/236.79/281.68 亿元,实现股息率为 7.44%/8.29%/9.86%。

4.5 山煤国际:具有成本优势的高性价比公司

山煤国际资源禀赋较好,主力矿井开采条件好,历史包袱轻(绝大部分煤矿 2016年以来投 产),成本优势突出。同时大额偿还负债降低财务成本,有息负债率由 2018 年的 47.7%降 至 2022 年的 15.9%。2022 年,公司自产商品煤综合毛利率为 73%,低成本带来更高边际 利润。同时近年来,公司化解煤炭贸易业务历史遗留问题,2015-2021 年累计计提减值金 额达到 95.16 亿元,2022年资产减值转回 0.34 亿元,资产负债表得到一定修复。另外,公 司现金流充裕,获现能力较强,资本开支较少,属于净现金公司,具备大额分红能力,股 息率高。近五年,公司现金分红率逐年增加(2022 年为 63.9%),并承诺 2024-2026 年最 低分红比例不低于 60%。我们认为公司是具有成本优势的高性比价公司。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下: 煤价假设: 动力煤:公司动力煤纳入长协保供,执行发改委指导价,公司动力煤以长协价销售, 较为稳定维持在坑口 570 元/吨,港口 770 元/吨;公司剩余市场煤部分占比较少,参 照进行 CCTD 秦港动力煤(Q5500)假设测算。 冶金煤:公司冶金煤实行“以质论价、随行就市”市场化定价机制。2023 年上半年中 价新华山西焦煤现货价格指数均值为 1699 点;2023 年上半年长协中价新华山西焦煤 长协价格指数均值为 1707 点; (1)情景 1:秦港动力煤市场价(Q5500)1000元/吨,冶金煤现货指数均值1800点; (2)情景 2:秦港动力煤市场价(Q5500)900 元/吨,冶金煤现货指数均值 1700 点; (3)情景 3:秦港动力煤市场价(Q5500)800 元/吨,冶金煤现货指数均值 1600 点;

分红假设: 公司承诺 2024-2026 年最低分红比例不低于 60%且 2022 年分红率为 63.9%,考虑到 公司资本开支较少,假设 2023 年分红率为 63.9 %。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为45.3/60.4/75.6 亿元,实现股息率为 8.2%/11.0%/13.8 %。

4.6 中煤能源:长协占比高,业绩稳定性强的央企煤炭公司

公司作为行业内专营煤炭的大型央企,主要业务有煤炭开采、煤化工、煤矿装备制造等。 公司是中煤集团下属核心上市公司。煤炭主业规模体量大,资源储量 270 亿吨位居行业第 二、产能 1.3 亿吨,位列行业第四。公司长协煤比例高达 90%,将深度受益长协价格上涨 趋势,盈利有望稳步提升。目前公司估值低于行业平均水平,具有向上修复空间。 我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 2023 年上半年长协均价为 721 元/吨,1-8 月均价为 716 元/吨;2023 年上半年港口价 格均价为 1022 元/吨,截止至 8.25 日均价为 978 元/吨; 情景 1:长协价 720 元/吨、港口价 1100 元/吨; 情景 2:长协价 710 元/吨、港口价 900 元/吨; 情景 3:长协价 700 元/吨、港口价 800 元/吨;

分红假设:假设分红率 30%,综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 212.14/222.68/239.51 亿元,实现股息率为 5.79%/6.08%/6.54%,中性情景下,H 股股息 率达到 10.29%。

4.7 平煤股份:顶级主焦叠加资产注入预期,估值筑底修复可期

平煤股份拥有国内顶级稀缺焦煤资源。公司主焦煤品质可与澳洲主焦煤媲美,亦高度契合 钢铁行业转型升级高质量发展方向。公司主焦煤“稀缺中的稀缺”的特点,也使得公司具有 更强的价格弹性与韧性,盈利或将继续走强。2022 年 ,公司控股*出具解决同业竞争 承诺,承诺在夏店矿及梁北二井投产后 36 个月内将其全部股权或相关资产转让给上市公司 或其子公司。同时,在出具承诺函的 36 个月内将瑞平煤电的全部股权或张村矿、庇山矿相 关资产转让给上市公司或其子公司。到 2025 年,公司预计原煤产量增加 700 万吨/年,精 煤产量预计达到 1500 万吨/年。与此同时,公司仍处于估值底部。 我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 2023 年上半年公司主焦煤长协均价为 2417 元/吨,前三季度公司主焦煤长协均价为 2251 元/吨;2023 年上半年长协均价为 721 元/吨,1-8 月均价为 716 元/吨; (1)情景 1:喷吹煤均价 2350 元/吨、长协价 720 元/吨; (2)情景 2:喷吹煤均价 2250 元/吨、长协价 710 元/吨; (3)情景 3:喷吹煤均价 2150 元/吨、长协价 700 元/吨;

分红假设:公司 2020-2022 分红率为 60.07%、60.21%、35.18%,因此假设 2023 年分红率为 35.18%。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 35.0/42.3/49.6 亿元,实现股息率为 4.7%/5.9%/7.1%。

4.8 淮北矿业:纵向延伸打造强韧业绩,稳健经营助力穿越周期

淮北矿业主焦煤、1/3 焦煤 100%长协,业绩稳健性较强。同时,公司持续推进强链延链补 链战略,公司已经形成从煤炭开采、洗选、加工到焦炭冶炼、甲醇生产及煤化工产品加工、 煤泥矸石发电为一体的煤炭综合利用产业链条。公司煤炭主业强链后劲增强。陶忽图煤矿 开工建设,公司预计 2025 年底建成投产,煤种为优质动力煤,产能 800 万吨/年。公司化 工产业延链项目加快实施。碳鑫科技年产 60 万吨无水乙醇预计年底建成;临涣焦化驰放气 制备高纯氢项目已试生产、10 万吨 DMC 项目正在加快建设。雷鸣科化加快非煤矿山资源 项目收储及建设,2023 年上半年收储资源 1.74 亿吨,积极推进靖州八姑岩、海南乐东等 矿山的建设,公司内生成长属性不断强化。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 按照公司焦煤 90%长协比例计算,2023 年上半年炼焦煤指数(0.9*长协指数 0.1*现 货指数)均值为 1743 点,1-8 月均值为 1673 点;2023 年上半年长协均价为 721 元/ 吨,1-8 月均价为 716 元/吨;(1)情景 1:炼焦煤指数均值 1700 点、长协价 720 元/吨; (2)情景 2:炼焦煤指数均值 1600 点、长协价 710 元/吨; (3)情景 3:炼焦煤指数均值 1500 点、长协价 700 元/吨;

分红假设: 公司 2020-2022 分红率为 42.85%、36.33%、37.16%,因此假设 2023 年分红率为 37.16%。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 51.4/59.6/67.8 亿元,实现股息率为 6.3%/7.3%/8.3%。

4.9 山西焦煤:优质资源禀赋&资产再注入预期,焦煤龙头稳健成长可期

山西焦煤所属矿区资源储量丰富,煤层赋存稳定,属近水平煤层,地质构造简单,开采成 本较低。2022 年是第一个“三步走”战略初见成效阶段的收官之年,年内公司收购华晋焦煤 51%股权以及明珠煤业 49%股权,下属四个矿井总产能为 1110 万吨/年,目前公司沙曲一 号、二号矿井尚未满产,公司预计 2024 年可以实现达产,届时将进一步释放业绩。2023 是第二个“三步走”战略振兴崛起阶段的开局之年,公司在 2022 年报中,再次提到坚定做优 做强煤炭主业的发展路径,加快煤炭先进产能兼并*,发挥资本市场的融资和资源配置 两大基本功能。我们预计公司将持续推进煤炭产能兼并*战略,截至 2022年末,集团拥有煤炭产能 1.76 亿吨,集团仍有大量优质资产未上市,公司焦煤资源*有望持续推进。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 2023 年上半年中价新华山西焦煤现货价格指数均值为 1699 点,1-8 月均值为 1636 点; 2023 年上半年长协中价新华山西焦煤长协价格指数均值为 1707 点,1-8 月均值为 1627 点; (1)情景 1:现货指数均值 1800 点、长协指数均值 1700 点; (2)情景 2:现货指数均值 1700 点、长协指数均值 1600 点; (3)情景 3:现货指数均值 1600 点、长协指数均值 1500 点;

分红假设: 公司 2020-2022 分红率为 20.94%、78.67%、63.54%,因此假设 2023 年分红率为 63.54%。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 85.6/97.9/110.2 亿元,实现股息率为 10.6%/12.1%/13.7%。

4.10 潞安环能:资产优质&精益经营,兼具低估值与高弹性的喷吹煤龙头

潞安环能作为国内喷吹煤行业龙头,拥有自主知识产权的贫煤、贫瘦煤高炉喷吹技术,是 唯一一家从事煤炭生产的高新技术企业,是煤企中的“专精特新”。我们认为公司自身煤炭 资产优质,推行精益经营理念,企业治理能力优,经营稳健性强,同时煤炭产能具有内生外延增长空间,集团体内仍有 3500 万吨/年的喷吹煤资产未上市,且煤炭产品多以市场煤 价格销售,业绩具有高弹性。与此同时,公司估值较低,现金充裕且高分红高股息,亦有 望迎来估值修复。

我们测算公司在不同煤价下业绩及股息率的表现,假设如下:

煤价假设: 2023 年上半年喷吹煤均价为 1467 元/吨,1-8 月喷吹煤均价为 1393 元/吨;2023 年上 半年动力煤均价为 1026 元/吨,1-8 月动力煤均价为 979 元/吨; (1)情景 1:喷吹煤均价 1400 元/吨、动力煤均价 1100 元/吨; (2)情景 2:喷吹煤均价 1300 元/吨、动力煤均价 900 元/吨; (3)情景 3:喷吹煤均价 1200 元/吨、动力煤均价 800 元/吨;

分红假设: 公司 2020-2022 分红率为 30.05%、30.01%、60.17%,因此假设 2023 年分红率为 60.17%。 综上,在相对悲观/中性/相对乐观的三种假设下,公司 2023 年实现归母净利分别为 74.5/91.0/114.9 亿元,实现股息率为 7.7%/9.6%/12.4%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

,