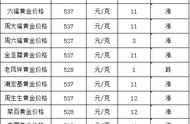

近期国内外黄金价格和其他大宗商品一起出现了一波剧烈的下跌,这一轮黄金价格下跌主要是由以下几个原因导致的:一是避险需求降温导致黄金遭遇抛售;二是在全球货币紧缩的情况下,美元实际利率抬升导致黄金投资的机会成本上升,黄金ETF大幅减仓;三是伴随美联储货币紧缩和海外“衰退交易”升温,投资者对美国通胀预期也明显降温,从而削弱了黄金的保值需求。

我们认为欧美货币收紧还将持续,尤其是美国在CPI增速没有回落至2%附近的情况下,而欧洲通胀压力也会驱动欧洲央行加息。全球流动性环境收紧趋势没有改变,黄金缺乏投资需求驱动,短期可能会出现技术反弹,但是中期跌势尚未结束。

美联储加息预期继续升温

美联储7月6日公布的会议纪要显示,6月货币政策会议上,美联储官员承认加息可能导致经济增长放慢,但认为要避免高通胀变得根深蒂固,可能需要让加息时间持续更久。因为通胀前景已恶化,需要让利率升至可以让经济放缓的限制性水平。

在评估经济发展前景时,与会美联储官员强调,他们非常关注通胀风险,密切监控通胀以及通胀预期相关的发展变化。多数与会者认为通胀的风险偏上行,并提到多种相关风险,包括持续的供应瓶颈、能源和大宗商品价格上涨,认为未来几年经济增长的不确定性很高。很多与会者担心,长期通胀预期可能开始上行至不符合2%目标的水平。这些与会者认为,假如通胀预期变得失控,让通胀回落到美联储目标将付出更高的代价。

从就业市场来看,职位空缺数大幅减少,但是依旧处于历史高位,这说明虽然美国劳动力市场紧张情况有所缓和,但未彻底解决,美国工资-通胀螺旋还会持续。由于5月职位空缺数(1125.4万人)远远多于失业人数(595万人),意味着在5月,每一个职位空缺又对应着接近0.53个失业工,几乎与4月的0.52持平,相比3月对应的0.56变化并不大,这表明美国劳动力市场仍然非常紧张。

美国发布的超出预期的非农就业报告,缓解了市场对经济衰退的担忧,但强化了对通胀的担忧,使得美联储在7月有望继续加息75个基点。美国劳工部公布的数据显示,美国6月季调后新增非农就业人口37.2万人,超过预期的26.5万人,略低于前值,前值由增39万人下修至增38.4万人。6月的就业数据并没有如市场预期般“强劲减速”,就业增长依然强劲,失业率保持不变。与此同时,劳动参与率下降,暗示劳动力供应疲弱,通胀压力持续的风险加大。6月劳动参与率为62.2%,前值为62.3%。非农数据发布后,偏“鸽”派的亚特兰大联储主席Bostic立即表达了加息75bp的“鹰”派决心:就业报告显示经济强劲,可在下次议息会议上加息75bp,同时不损害经济。

由于黄金是无息资产,实际利率决定了黄金的机会成本,因此实际利率上升必然会给黄金价格带来下行的压力。截至7月11日,衡量美元实际利率的10年期TIPS收益为0.67%,去年同期为-0.95%。

衰退期黄金价格表现疲软

作为美国经济主要推动力的消费者支出放缓,加剧了市场对美国经济前景日益增长的担忧。美国经济研究机构NBER对于衰退的定义有三个标准,需要同时满足深度、广泛性和持续时间。具体的描述为经济活动的显著下降,且这种下降波及整个经济体并持续数月以上。2022年一季度,美国GDP环比折年率已经出现负增长,如果美国GDP继续出现负增长,那么美国经济衰退将得以确认。

6月美国ISM制造业PMI新订单跌破荣枯线,创2020年5月以来最低,达拉斯联储、费城联储和里奇蒙德联储制造业指数纷纷下滑。原材料价格高涨、供应短缺、招工难、高昂运费等因素对制造业企业形成制约,OECD美国制造业信心综合指数持续下滑。

从历史经验来看,美国很难不付出代价来遏制通胀。20世纪70年代滞涨期,为遏制高达两位数的恶性通胀,时任美联储主席沃尔克将利率提高到了20%。虽然通胀最终得到遏制,但代价却是美国GDP增速从1978年的5.5%降至了1982年的-1.8%。

黄金实物需求和投资需求双双下降

实物需求方面,有两个因素可能导致黄金在未来几个月出现下降:一是美国政府6月28日宣布禁止从俄罗斯进口黄金。作为欧美对俄罗斯制裁加码的新手段,俄罗斯黄金出口可能也会存在与原油出口一样的问题,虽然不至于出口完全中断,但是需要通过第三方国家流入国际市场。二是印度提高黄金进口关税。根据印度6月30日的一份政府通知,该国黄金进口关税从7.5%上调至12.5%。2013年,由于黄金进口推升了贸易赤字,印度政府也一度采取了禁止出售金币、提高黄金进口关税、鼓励投资黄金交易所交易基金(Gold ETF)等措施。2013年,COMEX黄金价格跌幅超过27%。

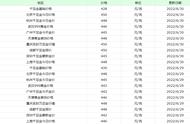

投资需求方面,由于美元实际利率攀升抬升黄金的机会成本,再加上海外金融市场“衰退交易”逻辑导致各种对冲基金、ETF削减了黄金的持有量,数据显示,截至7月11日,全球最大的黄金ETF——SPDR黄金持有量下降至1023.27吨,低于去年同期的1040吨。投资者可以运用芝商所的上海金(美元)期货和上海金(离岸人民币)期货构建对冲组合对冲黄金潜在的下行风险,国内投资者也可以选择芝商所上海金(离岸人民币)期货和上期所黄金期货卖出保值,达得更高的对冲效果。(作者单位:宝城期货)

本文源自期货日报