房产部分自用、部分用于出租,房产税应该如何计算缴纳?实务中,由于相关法律法规的规定不够详细,容易带来争议。

案例

A公司持有一商业综合体项目,一部分房产由本公司自营超市,一部分房产出租给众多小商户。租赁合同约定,出租房产的面积为套内使用面积,室内公共停车场不收停车费用,顾客可以随意停放。

企业财务人员认为,根据现行税法的规定,自用房产按房产原值减除10%~30%后的余值计征房产税,出租房产按租金收入计征房产税。据此,为准确计算应缴纳的房产税,自用房产的计税依据应该按房产账面总原值扣除出租部分对应的房产原值,再乘以税法规定的减除比例来计算,而出租部分的房产原值,则应按照出租建筑面积占总建筑面积的比例来计算。

本案的争议点主要在于:出租建筑面积占总建筑面积的比例应如何确定?企业认为,出租合同载明的使用面积应换算为建筑面积,并应将停车场、消防楼梯、电梯等公共配套设施的面积按一定比例分摊,计入出租建筑面积中。

分析

企业的这种做法是否合法?又是否合理呢?

《房产税暂行条例》规定,房产税由产权所有人缴纳,产权有纠纷或产权人不清晰的,由房产使用人缴纳。自有房产按房产余值的1.2%缴纳房产税,出租房屋以租金收入按12%税率缴纳房产税。同时规定,本条例由财政部负责解释,施行细则由省、自治区、直辖市人民政府制定,抄送财政部备案。

由此可知,《房产税暂行条例》只对房产税从价和从租的计征方式、各方式下的计税依据和税率作了规定,对同一房屋部分自用和部分出租的情况下,如何确定各自比例,并没有明确的规定。

在实务中,部分省市对此作了一些规定。举例来说,原重庆市地税局规定,纳税人的房屋部分出租、部分自用的,应分别计算缴纳出租部分和自用部分的房产税。自用部分的房产原值,按以下公式计算确定:自用部分的房产原值=自用部分的建筑面积÷(自用部分的建筑面积 出租部分的建筑面积)×房产原值。

原山东省地税局则规定,同一房产,部分用于出租的,出租部分按租金收入计算缴纳;自用部分以自用房产面积占总面积的比例乘以按规定比例扣除后的房产余值计算缴纳。

原海南省地税局规定,企业的综合楼既有自用,又有出租的,应按企业的账面记载分别计算征收;企业账面分不清的,由企业申报,经所在地的税务机关审查核实,按房屋自用和出租的面积比例,计算出房屋自用部分的原值计税;对出租部分,按租金收入计税,如租金收入中含有其他收入,如商业柜台租金收入,市场管理费收入等,在计征房产税时,可给予剔除。

原河北省地税局规定,对房产部分自用,部分出租的,按自用与出租所占比例,分别计算缴纳房产税,无法划分的,按房产原值征收房产税。

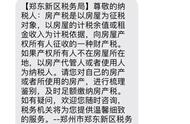

原河南省地税局规定,纳税单位和个人的一幢房产,一部分自用,另一部分出租的,应按各自占用的建筑面积比例划分,分别按计税余值和租金收入计税。无法准确划分的,由主管税务机关确定。

从目前的税收法律法规来看,公共设施是否可以计入分摊,尚未作出明确规定。按照“法无禁止即可为”的原则,只要相关法律法规中无明确的禁止性规定,公民或法人就可以自行约定。因此,笔者认为,A公司提出的主张不违反法律法规的规定。

而本案中,A公司与承租方签订的出租合同中已明确注明,出租面积是套内使用面积,产权证上载明的则是建筑面积,同时,A公司室内停车场不收费,可以推断承租方及其客户均可无偿使用停车场资源。因此,笔者认为,企业主张出租合同约定的租金包含了停车位等公共设施的使用权益,从经营角度来讲,分摊其建筑面积具有合理性。

建议

当前,随着经济发展和城市规划理念变化,商业综合体越来越多,在税收法律法规尚不明确的情况下,从租计征和从价计征房产税的具体操作,面临着一定的争议。笔者认为,在实际操作中,企业财务人员和税务机关应注意以下几点。

首先,租赁合同的具体拟制和管理,应引起企业财务人员的重视。合同中应明确载明出租的是建筑面积,避免出现“使用面积”或含糊的“面积”字样,以免引起争议。此外,税务机关在开展税务稽查时,要抽查租赁合同,结合实地勘查,核实建筑面积的真实性,堵塞企业故意偷逃税款的漏洞。

其次,停车场、共用食堂、健身场所等公共设施具体应如何做税务处理,要结合具体情况做分析。因此,笔者建议企业,在租赁合同中明确承租户使用公共设施的权益。同时,明确公共设施是否收费,收费包含在合同中还是实际使用时单独收取等细节。

最后,税企双方存在争议时,建议引入第三方专业机构,以其出具的测绘报告为依据,准确确认分摊依据。考虑到各类综合体出租房产结构差异大、期间变化快,在精确数据难以直接取得的情况下,可以由测绘机构出具一个使用面积与建筑面积的分摊比率,以便快速获得一个双方均无异议的结果。

,