来源:《投资者攻略》滕潇

进入增速放缓的下半场,“生态”效应则成为支付行业竞争的关键。

近日,市场调查和咨询公司艾瑞咨询发布了《2019Q1中国第三方支付季度数据发布》显示, 2019年第一季度,中国第三方移动支付交易规模达到55.4万亿元,同比增速为24.7%。相较于2018年第一季度95.7%的同比增速,今年同期增速明显开始放缓。

伴随着用户移动支付习惯的建立以及移动支付场景覆盖率的不断提高,艾瑞咨询预计,中国移动支付市场交易规模已经结束了快速增长期,进入到了一个稳步增长阶段。

“当前移动支付已经进入下半场,流量红利已经见顶,在未来增速稳定下比拼的就是‘生态’效应。” 北京某投行分析人士指出,“具有‘生态’效应支持的支付机构则是强者恒强,比如支付宝、财付通以及京东金融,他们不仅可以依靠自身的淘宝商城、微信、京东商城带来稳定流量,还具有很强的向外辐射支付的能力。”

这意味着,缺乏“生态”效应的支付机构,只能沦落为其他“生态”应用场景下可选的众多支付工具的一种。

缺乏“生态”效应的支付

从支付宝和易宝支付诞生的2003年算起,在过去的十六年中,支付行业的科技创新对人们的日常生活带来的改变十分巨大,可以说是颠覆性的。

据统计,2018年末中国网民规模达8.3亿人,其中手机网民规模达8.2亿,几乎大部分人都由以前PC端支付转向手机移动端支付。第三方支付方面,2018年中国第三方综合支付交易规模达到了321.4万亿元,同比增幅是42%左右,其中移动业务规模占比达61.9%。

事实上,经过了十六年的发展,作为中国支付行业推动者的支付宝和易宝支付,在上半场的竞争中,他们各自交出了一份相距天壤之别的“成绩单”——支付宝的市场占有率为53.8%,易宝支付的市场占有率则仅为0.5%,后者不及前者小数点后的零头。

艾瑞咨询的数据显示,2019年第一季度,支付宝的市场份额为53.8%,较第二名的财付通(39.9%)高出近14个百分点。壹钱包、京东支付、联动优势、快钱、易宝、银联商务、苏宁支付则分列市场份额第3-9位。值得注意的是,支付宝的市场份额已经超过第2至第9名的总和。

“导致支付宝与易宝支付这两个当年同处一条起跑线的二者,市场占有率相差之巨大的原因,就是支付宝有淘宝商城这个‘生态’平台支持,易宝支付则仍然只是一个支付工具。”上述投行分析人士认为,缺乏自身的“生态”平台支持,是易宝支付远远落后于支付宝的原因。

据易宝支付官网介绍,易宝支付于2003年8月8日成立,总部位于北京,在上海、广东、江苏、福建、广西、天津、云南、四川、浙江、山东、陕西等设有30家分公司。易宝支付作为行业支付专家,2006年便首创了行业支付模式,陆续推出了网上在线支付、信用卡无卡支付、POS支付、一键支付等创新产品,先后为航空旅游、行政教育、电信、保险、新零售、消费金融、互金、跨境等众多行业提供了量身定制的行业解决方案,为产业转型及行业变革做出了积极贡献,并保持行业领先地位。

从上述易宝支付的自我介绍来看,十多年来,一直致力于支付行业的科技创新,将自己定位为支付行业技术领先者。可是这种自我陶醉的技术路线,恰恰就忽视了一种显而易见的道理——如果没有好的应用场景和“生态”效应,再好的技术也不可能得到用户的认可。

在分析人士看来,支付宝的成功源自于马云,做淘宝商城时为解决线上交易诚信问题而开发的支付工具;而斯坦福工科男的唐彬,从硅谷融资几十万美元做易宝支付,完全是为了填补中国第三方支付市场的服务空白。“当时两人在做第三方支付的出发点不同,也就决定他们今天在第三方支付市场的地位。”

曾经吃过不少“罚单”

实际上,定位为第三方支付市场技术服务的易宝支付,十多年来,在“生态”效应的构建上,却越偏越远,甚至曾一度将互联网金融作为弥补“生态”效应短板的平台。

“支付是一个金融服务。”唐彬曾在2015年的一个P2P网贷行业的论坛如是表示,“2003年马云在非典的时候,在杭州成立淘宝,支付宝同时成立了,我们有合伙人从硅谷到北京的时候成立了易宝支付,那时候我们什么都没有,除了几个创始人,大概几十万美元,一个梦想。那时候P2P还没有开始了,当时马云不是雅虎的10万美元他就停止了,当然他坚持下来。”

在唐彬看来,从那个时候到今天,也就是10多年,整个支付市场彻底被改变了,今天10张机票里面,有8张、或者9张都是第三方支付公司提供服务的,这9张里面大概有8张是易宝支付提供的。机票行业,比如我们现在发红包都不需要人民币了,我们去银行不用排队了,各种服务随时随地通过微信、或者支付宝等都可以解决了,这是不可想象的。

“关键为什么在十来年之前什么都没有呢?几个人,有一个好的想法。十年之后改变了整个零售的格局。我们再大胆的想一下,我们10年之后,整个中国的贷款市场完成可以被改变。”唐彬介绍说,我在想为什么银行在有品牌、有政策、有很多钱的情况下做不到今天互联网公司做的这些事情,最重要的是我们银行对于支付的理解还停留在非常初级阶段,银行对支付界的理解就是把钱A运到B,仅仅是这个理解,远远跟不上互联网的需要。

对此,唐彬还形象地引用古代镖局来描述支付在互联网金融中的安全作用,“这时候对于支付的理解不能简单的停留在把钱从A移到B,这个就像我们之前看到的古龙小说里面的镖局,把这个东西从A运到B。但是我们的客户、我们的商家,我们现在进入了21世纪,我们知道支付不是把钱从A运到B,还涉及到卖方的信息透明,买方不要被骗。”

不过,就在唐彬期待在互联网金融上来补足“生态”效应的短板时,以易租宝为代表的P2P网贷平台接连暴雷,使第三方支付和互联网金融网相关的监管法规也在不断出台和完善,这个欲成互联网金融“镖局”的第三方支付则在过去的五六年间频频吃了“罚单”。

公开数据显示,作为首批获得央行颁发支付牌照的企业,易宝支付自2014年以来,已连续六年因业务合规的问题受到央行的处罚:

2014年,因收单违规操作,被要求停止在河南、江西、吉林、上海等7个省市开展银行卡收单业务,并在全国范围内停发新商户,为期一年;

2015年,因违反非金融机构支付规定罚款人民币4万元;

2016年,因违反相关清算管理规定被罚总计5296.1万元;

2017年,因违反银行卡收单业务相关法律制度规定,被给予警告、罚款20万处分;

2018年,未按照规定进行国际收支统计申报、未按照规定报送财务会计报告、统计报表被罚14万;

2019年,因违反清算管理规定和非金融机构支付服务管理办法等相关规定,被处以942.43万元罚款;又因未按规定履行客户身份识别义务和未按规定报送可疑交易报告,被罚款60万元,同时对1名相关责任人员处以2万元罚款。

“沦落”为套路贷通道?

不难看出,与网贷平台深度绑定的易宝支付,自然难免因套路贷被牵连。

据公益投诉平台聚投诉显示,易宝支付总共有4907条投诉,其中无效投诉345件,解决率为67.23%,相当数量的投诉都指向易宝支付为网贷平台提供支付通道。

从投诉量来看,二季度三个月的投诉量就有近1600件。算上7月份的投诉,最近四个月的投诉就占到了整个投诉量的将近一半。

从投诉情况来看,易宝支付提供通道的网贷平台有多家,存在着砍头息、恶意扣款、暴力催收、曝通讯录等行为。

8月11日,投诉人刘先生称,今年年初,接到嗷嗷花短信邀请借款,在嗷嗷花APP中贷款每次都会有砍头息。截至目前,刘先生的砍头息加起来预计已达到1万元左右。“每次到期当天上午就会电话*扰威胁其还款,下午5点没还就威胁要曝我的通讯录(给用户手机通讯录的所有联系人打电话,督促还款)。”

“实在无力承担如此高的利息。”刘先生在投诉中无奈道,据其提供的银行详单显示,所有借款均由易宝支付放款。对此,他呼吁,易宝支付不要成为714高炮平台的“保护伞”。

同时,刘先生希望聚投诉平台能主持公道,他本人不要求退还之前的砍头息,只要求给其销帐。

聚投诉显示,仅8月10~11日两天,收到与易宝支付相关的投诉便高达33起,大部分是涉及到714高炮平台等套路贷的砍头息和自动扣款的投诉。所涉及平台包括嗷嗷花、信用管家、来这分期、天天速贷、自由魔卡、超级玛丽贷、给你花、给我花等二十多家。其中,信用管家、天天速贷均被投诉两次以上(含两次)。

与砍头息不同,恶意扣款则是用户完全不知情的情况下产生。所谓的恶意扣款即自动扣款,主要是指借款申请人在注册账户、绑定银行卡时,即默认自动签署了默许第三方支付公司在收到APP交易指令后,无须申请人支付密码、短信验证码即可从申请人的银行卡扣款。即上述平台通过易宝支付完成自动扣款过程。

根据《非银行支付机构网络支付业务管理办法》,支付机构为客户购买合作机构的金融类产品提供网络支付服务的,应当确保合作机构为取得相应经营资质并依法开展业务的机构,并在首次购买时向客户展示合作机构信息和产品信息,充分提示相关责任、权利、义务及潜在风险,协助客户与合作机构完成协议签订。

实际上,从上述大量投诉内容看,相关第三方支付既未尽到向客户提示相关风险的责任,也未尽到审核客户资质的责任。

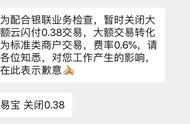

据悉,监管部门规定,自7月1日起全国范围整顿支付市场,要求禁止为无证从事互联网小贷业务以及非法交易平台等提供支付通道。

显然,从上述大量投诉内容来看,与网贷平台深度绑定的易宝支付,想及时收手,也不那么容易!(投资者攻略出品)■

,