实际上,在没有做好基本保障之前,我不是很推荐买年金和增额寿;大多数消费者买这类产品,无非是看重其复利3.5%的年化收益。

不可否认,理财类保险存在,肯定是抓住了一部分的痛点和需求;对于富人来说,他有资产合理配置的需求,以及财富传承的需要,因此,富人会选择购买一部分年金或增额终身寿险等产品,来合理的配置资产,和解决财富定向传承的问题。

但对于普通人来说,一般销售人员都会强调三点:一是强制储蓄,二是复利增长(3.5%), 三是刚性兑付,安全性高。

许多普通人听了之后,会觉得不错,于是就购买了;毕竟销售人员会说,你不买,钱也存不下来,买了,多少年后就有多少多少钱,现金价值都写在保单里,而且还可以随时减额取保,灵活方便。

但真的是这样么?年金和增额寿,在你缴费的前面几年,你如果要退保,现金价值基本上是低于保费的,也就是你退保是会有损失的,而不是你以为的“你第一年交多少,如果第一年就会退回多少”,对不起,这基本上是不可能的;如果有买了这类产品的朋友,可以翻开自己的保单,看看现金价值表那一栏所对应的年度。

对于,年收入在10万以下的小年轻家庭,我觉得暂时没必要考虑这一类理财险,本身你收入不高,一年叫你交个一两万理财险的保费,可能压力会很大;第二,年化3.5%,即使是复利,我觉得你也不一定会看得懂,还不如每月发放工资日定投宽指基金(沪深300,或中证500),跟着国运一起成长,相信在未来10到20年,年化超过3.5%,毕竟咱们国家正在蒸蒸日上。

那么,保险到底要不要买呢?该怎么买呢?

保险的基本功能是保障,而不是理财(大家不要理解错了)。

回归保险的本质,是为了解决风险产生的严重后果,我们看到的风险并不一定是风险,而风险产生的严重后果对我们来说才是真正的风险。

因此,建议消费者优先配置保障型保险,来转移人生的几大风险:病太重、走太早、活太久。

病太重,解决方案:百万医疗险(有条件的,可以考虑中高端医疗,能够提供更好的就医环境和就医服务),重疾险(解决因为重大疾病而造成的家庭经济收入中断或停止的问题,能够获得一笔钱,安心养病,保额建议:三到五年的家庭支出或三到五年的工资收入)。

走太早,解决方案:定期寿险(保额最好能够覆盖房贷 车贷 孩子教育支出 父母赡养等支出),定期寿险的主要功能是留爱不留债,活着是印钞机,倒下也是一堆钞票,尤其对于家庭经济之类来说,这类保险必不可少;意外险,虽然有寿险能够在人没了赔付一笔钱,但杠杆超高的意外险也是需要配置的,毕竟作为一个成年人,谁能拒绝一年缴费了三五百块就能拥有一百万保额的意外险保障呢,而且还有两万的意外医疗费用,这类保险也是急需配置的。

活太久:只有解决了病太重和走太早的风险,我们最后才来考虑活太久的问题;所以,如果你对于保险这一块的预算比较有限,建议优先配置百万医疗险、重疾险、定期寿险、意外险。

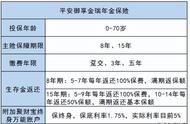

活太久的风险,就在于年老了没收入,会比较凄凉,所以有些保险从业人员会建议配置养老年金,它的发放方式跟社保的养老金方式基本一样,你买得早买得多,到了退休年龄,就发得多。

所以如果你担心活太久的风险,在有余的情况下,可以配置养老年金;当然这只是其中一种方式,你还可以定投指数基金,购买固定资产来收租,购买大额国债等等方式。

年金和增额终身寿险,我觉得应该是在你做好基本保障之后,如果有余钱才考虑的选项,而不是没做好保障之前,就购买这类理财险。

先保障后理财;先活下来,才有美好生活呀!