新冠疫情的突然来袭,对网贷行业的业务正常运行带来冲击。一方面行业企业、个体经营户或个人消费者的履约能力下降,无法履行约定的还款等合同义务;另一方面企业复工延迟,平台催收人员难以到位,正常催收、清偿工作放缓,极易产生流动性风险。更有部分借款人借疫情之机,以相关抗疫政策做挡箭牌,行老赖恶意逃废债之实,严重扰乱了信贷市场。行业监管机构也注意到这一行业乱象,小贷、网贷平台全面接入征信系统的步伐进一步加快,不给老赖以可乘之机。

此次新冠疫情影响范围广泛,我国经济在短期内受到很大影响。为了有效防控疫情,很多疫情严重省份采取封城措施,交通封锁、居家隔离、复工推迟等因素都影响了借款人的正常还款。

为此,1月26日银保监会发布《关于加强银行业保险业金融服务 配合做好新型冠状病毒感染的肺炎疫情防控工作的通知》,对受疫情影响暂时失去收入来源的人群,要合理延后按揭住房、信用卡等贷款的还款期限。网贷行业机构平台也积极配合通知决定,为相关人员办理延期绿色通道,解决疫情下借款人遇到的困难。

但是,保护借款人的纾困帮扶机制却被一些无良老赖利用。有些老赖在疫情期间用 “装病”的套路,蓄意欺骗,策划假隔离事件。通过将温度计放在热水里,或是用其他人工方式,让自己呈现发烧体征。还有些老赖以被隔离的假照片,谎称自己无法复工,骗取金融机构减免分期或者停止催收。这些老赖“浑水摸鱼”的做法不仅损害了出借人的权益,更造成了极为恶劣的社会影响。

为了惩戒老赖的失信行为,全国各地相关机构加大了曝光力度。今年3月,针对不履行还款义务的老赖,深圳福田区人民法院出台了“严厉督促被执行人履行法律义务的通告”,宣布通过互联网、报刊、电视台等公众平台对有失信行为的被执行人进行集中曝光,包括照片、身份证号码、住址等,对不履行还款义务的失信被执行人予以信用惩戒,情节严重、涉嫌构成拒不执行判决、裁定罪的,将依法追究被执行人的刑事责任。

但是对于老赖而言,更具有震摄力的举措则是失信信息纳入央行征信系统。今年1月,中国人民银行宣布征信中心正式启动二代征信系统,增加了多种征信维度,堪称“史上最严征信系统”。这不仅是国家重拳净化金融环境的重大举措,更代表着由国家主导的中国新征信体系打响了重大一枪。而网贷平台接入央行征信系统,将有助于推动对个人、企业信用状况评估的全面性、准确性,打破“数据孤岛”,对防范整体系统性金融风险、完善金融基础设施等都具有重大意义,并进一步推动了社会信用体系的建设工作。

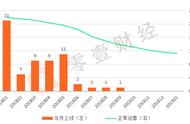

自今年1月以来,北京、上海多家网贷平台已经陆续接入央行征信系统,对老赖打击力度全面升级。创立于北京的恒昌1月正式宣布,旗下平台恒易融、恒慧融、多乐融已全面接入央行征信系统。从全国范围来看,网贷平台接入央行征信系统也开始进入快速发展阶段。据不完全统计,目前已有20余家网贷平台接入央行征信,这些平台所有借款人借款相关的信用信息将定期报送征信系统,目前部分借款人已经可以在个人征信报告上查询到相关借款记录。

“凭本事从网上借的钱,为什么要还?”曾经是一些老赖的自得之语,但是现在随着越来越多优质网贷平台接入央行征信系统以及“史上最严”二代征信系统的上线,老赖们的逃废债行为将及时呈现在二代征信系统里,他们将面临的惩罚包括:更高的贷款利率和财产保险费率;获得贷款、保险等服务权利受限;以及多部门的联合惩戒措施。在这样的背景下,“一处失信,处处受限”的惩戒格局正逐步形成,失信行为将受到强力约束,恶意逃废债情况会得到进一步的改善,还款效率增加,出借人的债权利益也将得到实质性保障,良好、有序、守信的社会环境构建也必然可期。

,