1、乙烷裂解制乙烯

根据中石油经研院的数据统计,国内目前共有 16 个项 目(含在建及规划),合计产能接近 2000 万吨/年,已有 4 个项目投产,包括卫星化学、新浦化学、中石油兰州石化和中石油独子山石化。其中,中石油的两套项目立足于本土长庆和塔里木油田丰富的天然气资源实现了乙烷的自我供给,卫星化学、新浦化学则需采用进口资源。而其余规划项目建设尚未有明确进展,落地存疑,主要原因在于乙烷进口资源的落实、超大型乙烷运输船(VLEC)的租赁及出港设施保障等问题。与此同时,乙烷供应来源单一也是隐患。现阶段美国是世界上唯一大规模出口乙烷的国家,贡献了中国 95%的进口资源。尽管美国需要扩大出口以消化乙烷产能的需求与中国加快发展原料轻质化是相匹配的,但未来中美关系的不确定性可能会提高项目的运营风险。

2、丙烷脱氢制丙烯(PDH 项目)

与乙烷裂解制乙烯相比,国内 PDH 装置的规模更为庞大。由于丙烷进口来源相对多元(中东各国合计占比超过50%)、盈利性较好、政策审批难度和投资强度均较传统石化项目更低等因素,近几年 PDH 的投资规模一直呈现爆发式增长,已成为丙烯扩产的主要工艺路线。根据评估机构 Argus 的统计,截止 2021 年底,国内共投产了 19 个 PDH项目,合计产能突破 1000 万吨/年,“十四五”末有望实现产能翻番,将超过煤制工艺成为第二大丙烯来源。

不过,随着国际能源价格的上涨和中国丙烯产能的大规模释放,进口丙烷的价格持续走高,PDH 项目的利润已受到明显挤压,对在建及规划项目的投资意愿和投产进度将产生一定的抑制。

目前来看,布局 PDH 项目的企业主要分为三类:一是为满足自身原料需求的丙烯产业链企业(如万华化学、卫星化学);二是以 PDH 项目切入石化产业链实现业务转型的综合型化工企业(如东华能源、金能科技);三是为炼化装置提供配套的新兴民营炼化及传统炼厂。如果成本优势持续维持在低位水平,志在以PDH 项目实现高盈利和业务转型的企业将面临较大冲击。这主要是因为这类企业缺乏其他原料发展差异化能力,下游配套以均聚聚丙烯为主,品类较为单一,在聚丙烯供给较为宽松的环境下抗风险能力偏弱。对这类企业而言,开发副产氢的利用价值,延伸氢能源产业将是其未来的主要转型方向。

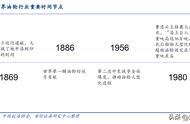

图 国内 PDH 工艺毛利变动情况(元/吨)

总结

总体来说,不同于煤制烯烃工艺,轻烃裂解严格意义上并非完全是油制路线的替代工艺,炼厂也可以配套相关项目与现有装置形成互补。一方面,炼厂配套的灵活进料裂解系统同样具备加工乙烷的能力(大型乙烯裂解装置可通过多台裂解炉同时加工液体和气体原料);另一方面,PDH 装置可为原有装置补充丙烯和氢气。因此,从长远发展的角度看,如果布局轻烃裂解的新玩家缺乏足够的下游市场支撑,则其抗风险能力将备受考验。与之相比,具有原油加工能力的炼厂往往规模更大、产业链更长、产品线更为丰富,盈利稳定性和抗风险能力可能更具优势。

图 烯烃三大类制取工艺对比

来源:油化材讯

,