可以看到,公司前三季度营收大幅增长61%,但是净利润增长只有4%,这是因为合肥产能的释放正处于爬坡周期,产能利用率还未能最优化。

2016 年至 2018 年,公司毛利率分别为 27.63%、25.98%、17.97%。毛利率的下跌和合肥基地有直接密切的关系。

根据公司官方资料,合肥基地产能利用率2018年只有26%,今年前三季度逐步提升至71%,但是距离行业标准的90%仍有差距。

而公司今年第三季度的整体毛利率已经接近20%,逐步提升的趋势非常明显。

具体来看,合肥 1490 产线 1-9 月份产能利用率提高至 78.69%,预计第四季开始满产;合肥 1330 产线上半年处于安装调试阶段,第三季度开始量产,1-9 月份产能利用率为 34.12%,预计明年满产。

即时,公司毛利率将提升到23%至25%之间,净利润毫无疑问也将随之增长。

而现在,公司业绩中的净利润,实际上和合肥产能利用率已经是在上升曲线中。前三季度公司净利润2200万元,但是公司管理层已经承诺全年净利润将在4986万至6370万元之间,同比增长80%-130%。

公司管理层对净利润的信心表明合肥基地产能利用率提升顺利,同样也是对明年业绩的乐观。

三:公司为什么要大幅定向增发?

近期,公司发布定向增发预案,这也是导致股价下跌调整的重要原因,不过我非常仔细地看了增发预案的相关资料以后,认为这次增发还是非常必要的,而且增发前景相对来说比较乐观。

本次非公开发行股票数量不超过本次非公开发行前公司总股本的 20%,截至本预案公告日,公司总股本为 104,000,000 股,按此计算,本次非公开发行股票数量不超过 20,800,000 股(含本数)。

本次增发总金额为11亿元,其中,公司创始人兼董事长张建军承诺将以现金方式认购不低于4000万元的股份,创始人如此巨资参与定增,表明对定增前景的信心和决心。

然后我再来说说这次定增的背景因素。

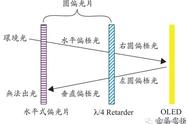

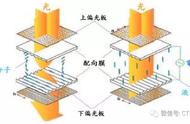

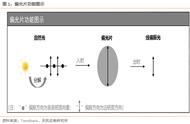

偏光片是液晶面板不可或缺的核心基础部件之一,所以它的发展情况也是随着液晶面板的发展而相辅相成的。

过去几年,中国经历了国产超高世代液晶面板产能的飞速发展,全球主要的超高世代液晶面板生产线几乎都是在中国投资建设,而其中又以中国企业投资建设为主,京东方和华星光电为领头羊,一批10.5代和11代生产线蜂拥而上,而且这种蜂拥而上并不是一股脑无节制的恶性竞争,而是在政府主导下的有序竞争。因为全球液晶面板超过一半的市场销量都是在中国,但是LCD过去主要还是靠进口,随着国内企业技术的发展进步,用国产替代进口的趋势已经不可阻挡,京东方和华星光电就是在这种背景下快速发展。

举个例子,当前卖的最火的华为手机,使用了大量的京东液晶面板,虽然很多用户和评测机构都觉得华为手机最大的短板就是在屏幕上,但是华为却依然坚持于京东方合作,原因一是扶持国内厂商,二是避免竞争对手三星在面板上卡制自己,当年三星对HTC就使用过类似的手段,对HTC的打击非常之大,在这方面,华为是必须要有所提防的。

液晶面板的国产化已经在发生,随着对应的是对上游的旺盛需求,像三利谱这样的核心部件厂商肯定是其中的受益者。特别值得一提的是,京东在合肥就有一条8.5代和一条10.5代TFT-LCD生产线,月产能都是9万片,实际上这是和三利谱合肥生产线直接对应的,京东方也是三利谱最大的客户。

另一个重要的趋势是电视进入大屏化时代。

就像我在文章开头所说的,大屏幕液晶电视的价格正在持续下跌,小米4A 65寸液晶电视价格已经为2999元,而在电商平台上,红米R70A 70寸液晶电视双十一促销价格为3299元,小米4X 55寸液晶电视价格只有1699元。

而小米也是今年国内出货量第一的电视厂商,小米的定价带动着整个行业的标准,按国内液晶面板产能爆发以及成本下跌的趋势,明年几乎可以肯定75寸电视会进入4000元以下的价位,到时候就是大屏时代洪潮爆发的时候,整个产业链也将随之调整。

本次三利谱的定向增发所募集的11亿元,就是要用于投建与大屏时代对应的“超宽幅 2500mmTFT-LCD用偏光片生产线”。

公司目前生产线最宽宽幅为 1490mm,理论上能够生产的偏光片最大面积为65 寸。与 2500mmTFT 偏光片生产线相比,其在生产 43 寸以上液晶面板所用的偏光片裁切利用率较低,因而单位材料成本较高。不同宽幅偏光片生产线裁切利用率情况具体如下:

数据来源:IHS

根据上图,2500mm生产线可以生产 75 寸和 105 寸产品,同时在 43 寸、55寸和 65 寸产品的裁切利用率都高于 1490mm生产线。因此,超宽幅 TFT 偏光片生产线,公司不仅能新增 75 寸-105 寸液晶面板配套偏光片的经济生产能力,而且还能在 43 寸-65 寸液晶面板配套偏光片产品上获得比现有生产线更高的裁切利用率,从而降低单位生产成本。

原有生产线无法配套70寸及以上的大屏液晶面板,所以升级势在必行,升级之后也会有更好的产能利用率。

截至 2019 年 9月,LCD 产线已多达 35 条。此外,国内已有 7 条 LCD 产线处于建设期中,有望陆续在 2020 年左右投产。在产线建设和庞大下游市场的双重作用下,全球平板显示产业重心已转向中国大陆,预计 2020 年国内面板产能将达到 1.84 亿平方米。其中,未来几年中国大陆将有多达 6 条以上 10.5/11 代液晶面板生产线量产,预计 2020 年起每年将释放超过 7,000 万平方米 65 寸及更大尺寸面板产能,成为市场需求中增长最快的部分。

2020 年起,预计仅 10.5/11 液晶面板生产线每年所释放的大尺寸偏光片需求将达 1.5 亿平方米,中国将成为全球偏光片新增需求最大的市场。与井喷的偏光片市场需求相比,目前国产偏光片的自给率仍然很低,中国大陆偏光片的供应存在较大缺口,国产替代空间尚宽。

所以,总体来看,公司这次的定向增发是为了迎接下一个爆发的市场需求,具备较为乐观的前景,市场这几天的反应有些过度,我个人感觉应该是占现有股本20%的增发数量过于庞大,让市场突然一下子消化有些费劲,等市场消化了这个消息,看清利弊之后,股价会有所回升。

四:竞争对手对比

国内主要的偏光片生产厂商只有两家,除了三利谱之外就是深纺织(000045.SZ)子公司盛波光电,实际上三利谱的创始人张建军当年也是盛波光电的员工。

从营收情况来看,两家公司的收入规模齐头并进。

但是从毛利率来看,两家公司高下立判。

两者之间的差距非常明显,而且根据深纺织的财报公告,公司于2016年底在盛波光电层面引入战略投资者锦江集团签署《合作协议》,为使引入战略投资者后的合作达成更好成效,由锦江集团对盛波光电进行三年业绩承诺(2017-2019年)。然而合作效果不达预期,2018年盛波光电实现净利润-9,726.87万元,距业绩承诺的净利润1亿元差额为19,726.87万元,根据《合作协议》,锦江集团需就净利润的差额部分以现金补足。

从经营效率对比来看,三利谱比盛波光电毫无疑问是要高出一大截的,从长期来看,这种差距有可能会越来越大,我们有理由相信三利谱长期将会成为偏光片行业的第一名。

总结:估值看上去不低,但仍有上涨空间

未来几年,公司的业绩增长趋势还是比较确定的,随着合肥生产线逐步进入成熟期,整体毛利率会将会从低点回升,净利润无疑也会大幅增长。公司对四季度的净利润预测已经体现出来了,前三季度净利润2200万元,全年净利润预测是4900万至6400万元,说明四季度单季净利润2700万至4200之间,也说明合肥生产线产能利用率提升显著。

当前公司股价40.46元,对应市值42亿元,假设今年净利润为6000万,那么就是70倍的市盈率,看上去不低,但是考虑到今年的净利润受到多种不利因素的影响,比如人民币贬值的汇兑损失等,导致净利润率远低于正常年份,而明年业绩增长和毛利率提升的双重因素,公司净利润有望超预期增长。

去年全年公司营收8.8亿元,今年前三季度公司营收增长61%,假设全年增长60%,那么今年营收为14.2亿,假设明年营收增长40%,那么明年营收将接近20亿元,同时毛利率和净利润率双双提升,假设净利润率恢复到7%(7%已经比2017年的10%保守很多),那么明年的净利润将是1.4亿,给予保守的50倍估值,可算出市值至少为70亿元左右,以70亿元除以定增后的总股本1.24亿股,每股合理价格为56.45元,相比当前股价有40%的提升空间。

而且,我的估值都是以较为保守的估值方式计算,比各大券商要靠谱很多!

总的来说,三利谱所代表的的偏光片行业迎来了液晶电视大屏化以及核心部件国产化替代进口产品的历史机遇,可以说公司有一个非常好的前景,这次定向增发创始人张建军巨额参投就是最好的证明!

,