读创/深圳商报首席记者 谢惠茜

为减轻居民住房消费负担与激发企业中长期融资需求,促进房地产市场平稳健康发展,更好地推动宏观经济稳步恢复等诸多因素影响之下,2022年,成为贷款市场报价利率(LPR)调整最多一年。2022年全年,LPR共下调三次,其中1年期共下降15个基点,5年期以上共下降35个基点,此外,还叠加了两次全面降准,银行资金成本已明显有所下降。虽然最新一期LPR选择“按兵不动”,但专家普遍认为,明年贷款利率仍有一定的下降空间,2023年1月份5年期的LPR大概率会进行调降。

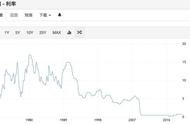

日前,最新一期贷款市场报价利率(LPR)公布,1年期LPR为3.65%、5年期以上LPR为4.3%,均与上月持平。这是LPR在8月下降之后,连续四个月维持不变,正式宣告2022年的LPR调整到了尾声。

而在此之前,2022年里曾三次下调LPR:1月20日,据央行公布,1年期LPR为3.7%,5年期以上LPR为4.6%,1年期较上月下调10个基点;5月20日,据央行公布,1年期LPR为3.7%,5年期以上LPR为4.45%。本次LPR较上月而言,1年期未有变化,5年期下降15个基点;8月22日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.65%,5年期以上LPR为4.3%。1年期、5年期LPR分别较上月下降5BP、15BP。

在LPR的连续下调之下,我国目前的贷款利率处于相对较低的水平。据央行公布的第三季度货币政策执行报告显示,9月企业贷款加权平均利率为4.0%,同比下降了0.59个百分点,处于有统计以来低位。

其中,5年期以上LPR是房贷利率定价的“锚”,很大程度上关系着房贷利率的变动。随着5年期以上LPR的下调,商业银行房贷利率也持续下调。

不仅如此,央行还推出差别化信贷政策,比如今年5月份的政策指出,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点;9月份,阶段性放宽部分城市首套住房贷款利率下限,符合条件的城市政府,可自主决定在2022年底前阶段性维持、下调或取消当地新发放首套住房贷款利率下限。

信贷政策叠加下,各地房贷利率持续下降。据贝壳研究院统计数据显示,2022年12月首套、二套房贷主流利率指数环比继续下行,首套房主流利率平均为4.09%,二套房主流利率平均为4.91%,环比基本持平,同比分别回落155BP和100BP,创历史新低。

除此以外,为加大对实体经济特别是中小微企业的支持力度,2022年还进行了两次全面降准:2022年4月15日,央行宣布,为支持实体经济发展,促进综合融资成本稳中有降,决定于2022年4月25日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。此后的11月25日,央行再次降准0.25个百分点。

据统计,两次降准共降低金融机构存款准备金率0.5个百分点、释放长期资金超万亿元,金融机构加权平均存款准备金率降至约7.8%。

尽管资金成本有了明显下降,但多位专家认为,明年5年期以上LPR仍存在一定的下行可能性。

东方金诚首席宏观分析师王青表示,无论是与同期企业贷款利率对比,还是从与名义经济增速匹配的角度衡量,当前居民房贷利率仍处于相对偏高水平。接下来为推动房贷利率进一步下行,需要5年期LPR报价先行下调。

秦农银行首席研究员、复旦大学金融研究院兼职研究员董希淼表示,从10月、11月金融数据看,住户贷款特别是住户中长期贷款增长乏力,是拖累人民币贷款增长的重要因素,反映出居民消费意愿和能力仍然不足。应继续引导LPR尤其是5年期以上LPR适度下行,既减轻居民住房消费负担又激发企业中长期融资需求,促进房地产市场平稳健康发展,更好地推动宏观经济稳步恢复。从目前情况看,预计2023年1月或2月,LPR将再次开启下降的时间窗口。

审读:孙世建

,