据央行网站消息,最新一期贷款市场报价利率(LPR)出炉,五年期LPR下调至3.95%,此前为4.2%。1年期LPR为3.45%,与此前持平。

LPR为何非对称调降?

光大银行金融市场部宏观研究员周茂华对金融界表示,一是,加强经济逆周期调节。目前国内处于信心恢复与经济恢复关键期,加之海外需求前景不确定性,商业银行靠前发力,合理调降贷款报价利率进一步然让利实体经济,加大实体经济支持力度,提振市场信心,促进经济加快恢复活力。

二是,房地产复苏相对滞后。由于房地产上下游产业链长,目前房地产仍处于企稳复苏阶段,对国内消费、投资拖累明显,国内加大房地产支持力度,有助于促进有效需求加快恢复。

三是,银行负债成本下降。此前央行通过降准、定向降息等工具,为银行提供长期限、低成本资金,同时,2022年以来商业银行四次调降存款利率(或者2023年商业银行三次调降存款利率),有效降低银行综合负债成本,为贷款端利率调降拓展空间。

另外,近年来市场利率中枢下移,也是推动LPR报价利率下调的一个因素。

利好房地产,有助于降低购房成本

周茂华认为,本次LPR利率调降有助于引导信贷融资成本进一步下降,利好房地产,有助于降低购房成本,释放楼市需求,提振经济复苏信心。

本次在MLF利率保持稳定情况下,央行主要通过数量工具 改革手段,引导实体经济融资成本进一步下调。主要是央行根据宏观经济实际情况以及内外环境变化,灵活运用多种工具,提升政策质效,更好兼顾内外均衡。

LPR利率调降利好房地产市场。5年期LPR利率下调,降低首套、刚需购房贷款成本,提振楼市需求;同时,也有助于降低二套房月供利息支出等。

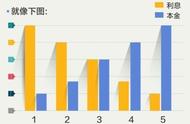

如果近期购房者来说,此次LPR下调,意味着可以享受25个基点的利率优惠,粗算,100万元的房贷、25年期等额本息还款,每月按揭将可减少约140元,25年最多可以省下4.2万元利息支出。

尽管1年期LPR利率保持稳定,但央行通过结构性工具,推动金融机构挖掘利率市场化改革潜力,降低小微、三农等实体经济薄弱环节,重点新兴领域融资成本。

利好市场风险偏好

周茂华表示,国内LPR利率下调,金融支持实体经济力度加大,有助于激发实体经济活力,助力房地产复苏,促进消费和内需加快恢复。基本面改善,企业盈利前景乐观,有助于金融资产估值修复。同时,基本面稳步复苏,为人民币汇率稳定提供坚实支撑。

从国内通胀温和可控,国际收支保持基本平衡,央行政策空间足,同时,银行资产质量和盈利整体保持良好,LPR仍有调降空间。由于目前经济处于复苏关键阶段,后续降息等工具仍在工具箱,但具体实施需要看国内需求恢复进度、物价回升节奏,以及房地产复苏情况等。如果消费、物价、房地产复苏进度不够理想,不排除央行进一步通过降息、降准、结构工具等,引导市场利率中枢下移,为消费和投资复苏提供额外动力。

本文源自金融界

,