首先,不要怕。没用。

《税务事项通知书》都是税务机关适用范围最为广泛的文书,也是纳税人比较常见的文书。在出口退税领域,税局可能会以函调异常、涉嫌骗税、供应商产能异常、对出口业务真实性存疑等事由向出口企业送达《税务事项通知书》,告知企业暂缓退税。税务机关超范围、超期限暂缓退税、暂扣税款对出口企业来说是无法言说的痛,动辄暂缓、暂扣几年,久拖不决。在我们代理和接受咨询的大量案件中,税务机关出具的不规范的《税务事项通知书》比比皆是。本文以暂缓退税《税务事项通知书》为例,揭露税收实践中,税务机关出具文书不规范的表现形式以及针对暂缓退税税务事项通知书,企业应注意的事项以及权利救济的途径。

一、《税务事项通知书》法定的适用范围

2005年11月,国家税务总局发布了《关于印发全国统一税收执法文书式样的通知》(国税发[2005]179号),对税收执法文书式样进行统一的规范,就税收执法文书如何合法、准确、规范地使用作出了要求,并且规定税务机关要充分认识税收执法文书的重要性,严格按照规定的权限及程序使用和管理税收执法文书。

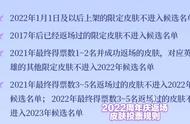

(图一为国税总局公布的《税务事项通知书》式样)

国税发[2005]179号通知的附件1对《税务事项通知书》的使用作出具体的说明,规定税务机关对纳税人、扣缴义务人通知有关税务事项时使用。除法定的专用通知书外,税务机关在通知纳税人缴纳税款、滞纳金,要求当事人提供有关资料,办理有关涉税事项时均可使用此文书。《税务事项通知书》在国税总局公布的67个文书中处于首位,也是税局应用较为广泛的执法文书。按照《税务事项通知书》的填制要求,从我们接受委托代理的案件和客户咨询的案件中发现,税局出具《税务事项通知书》的格式各一,文书出具的随意性处处可见。

二、税务机关出具的不规范《税务事项通知书》的表现

(1)未列明法律依据具体条款。按国税发[2005]179号通知对《税务事项通知书》的使用说明中,要求税务机关在“依据”栏中,应填写有关税收法律法规的具体内容。而实践中部分税务机关出具的文书将法律依据具体内容的填制简化到只列法律、法规、规范性文件名称,如某出口企业收到税务机关出具的暂缓退税的《税务事项通知书》,在依据栏,税务只是写“依据:国税函(2010)418号”、“依据:国家税务总局2013年12号”,与此相似的表述出现在各事由的《税务事项通知书》中。

(2)未告知企业应享有的权利救济途径。按国税发[2005]179号通知对《税务事项通知书》的使用说明中,要求税务机关在“通知内容”栏中,应填写办理通知事项的时限、资料、地点、税款及滞纳金的数额、所属期等具体内容。通知纳税人、扣缴义务人、纳税担保人缴纳税款、滞纳金的,应告知被通知人:如对本通知不服,可自收到本通知之日起六十日内按照本通知要求缴纳税款、滞纳金,然后依法向税务机关申请行政复议;其他通知事项需要告知被通知人申请行政复议或者提起行政诉讼权利的,应告知被通知人:如对本通知不服,可自收到本通知之日起六十日内依法向税务机关申请行政复议,或者自收到本通知之日起三个月内依法向人民法院起诉。告知税务行政复议的,应写明税务复议机关名称。

实践中,部分税务机关出具的暂缓退税的《税务事项通知书》“通知内容”栏,所见到的表述为“通知内容:暂缓办理退税”、“通知内容:依据复函情况,本单作暂不退税处理”、“通知内容:依据复函反馈结果,暂缓办理上述退税款”等,以上《税务事项通知书》均未告知纳税人复议或诉讼的权利救济途径。未告知企业暂缓退税决定的救济途径的主要原因在于,税务机关认为暂缓退税为过程性行政行为,不具有可诉性。但暂缓退税实质上是损害了企业的出口退税权,税务机关常以真实性疑点未排除、还在调查核实为由动辄暂缓退税好几年,暂缓退税无暂缓期限的制度设计已实际损害到出口企业的权利。暂缓退税的《税务事项通知书》应明确告知企业复议或诉讼的权利。

(3)告知向法院诉讼的时间在三个月与六个月间随意切换。按国税发[2005]179号通知对《税务事项通知书》的使用说明中,通知事项需要告知被通知人申请行政复议或者提起行政诉讼权利的,应告知被通知人:如对本通知不服,可自收到本通知之日起六十日内依法向税务机关申请行政复议,或者自收到本通知之日起三个月内依法向人民法院起诉。《关于印发全国统一税收执法文书式样的通知》实施的时间为2006年,当时依据的是1989年行政诉讼法,当时行政诉讼法第三十九条规定,公民、法人或者其他组织直接向人民法院提起诉讼的,应当在知道作出具体行政行为之日起三个月内提出。2014年,行政诉讼法进行了修正,第四十六条第一款规定,公民、法人或者其他组织直接向人民法院提起诉讼的,应当自知道或者应当知道作出行政行为之日起六个月内提出。也就是说按照2014年修正后的行政诉讼法的规定,自 2015年5月1日起向法院提起行政诉讼的诉讼时效是六个月。但实务中所见到的2015年5月1日之后,同一税务机关出具的《税务事项通知书》会出现“自收到本通知之日起三个月内依法向人民法院起诉”和“自收到本通知之日起六个月内依法向人民法院起诉”两个版本,随意在“三个月”和“六个月”之间切换,文书存在错误,严重误导企业。

(4)通知书文书抬头与落款税务机关的签章名称不一致。实务中发现部分《税务事项通知书》首部所列主管税务机关与文书尾部“税务机关(签章)”处盖章的不是同一税务机关,此种情况所占比例较少,但的确存在。

(5)未署明《税务事项通知书》出具的时间。在我们收到客户提供的众多税务事项通知书,发现存在部分税务机关不写出具时间的情况。

三、出口企业权利的救济和注意事项

据出口企业反馈,税务机关的文书众多,限于对税法知识的欠缺,企业并不清楚收到各类文书应如何有效的保障自己的权利,也不清楚要关注的事项。我们建议,出口企业收到《税务事项通知书》应从以下方面维权:

(1)从形式审核税务机关出具的文书是否规范。《关于印发全国统一税收执法文书式样的通知》(国税发[2005]179号)对所列的67种文书的使用说明和填制要求都作出了明确,企业收到税务机关出具的执法文书,首先应从形式上进行审核,是否存在例如本文第二部分存在的不规范情况,若存在明显错误,与税务机关沟通,请求税务机关更正文书中的错误。

(2)从实质内容审核有无事实认定不清、法律依据错误。收到《税务事项通知书》,企业重点应关注通知的具体内容所表述的事实有无错误、法律依据是否明确具体,所适用的法律依据是否与所通知的事实情况相符,避免事实认定和法律依据错误情况的发生。

(3)关注有无告知权利救济途径。如果《税务事项通知书》中告知了企业复议或诉讼的救济内容,建议出口企业应把握好提起复议或行政诉讼的时间,如被告知“自收到本通知之日起六十日内依法向税务机关申请行政复议,或者自收到本通知之日起六个月内依法向人民法院起诉”,出口企业应在收到通知书之日起算,计算好提起复议或诉讼的时间,切勿应超过时间丧失了权利救济的机会,得不偿失。

如果《税务事项通知书》中未告知企业可以通过复议或诉讼进行权利救济的相关内容,根据《最高人民法院关于适用<</span>中华人民共和国行政诉讼法>的解释》第六十四条的规定,行政机关作出行政行为时,未告知公民、法人或者其他组织起诉期限的,起诉期限从公民、法人或者其他组织知道或者应当知道起诉期限之日起计算,但从知道或者应当知道行政行为内容之日起最长不得超过一年。也就说,即使税务机关没有告知企业权利救济的途径,出口企业从知道或者应当知道行政行为内容之日起,有最长1年的诉讼时效。暂缓退税《税务事项通知书》具有可诉性,在司法实践中已得到法院判决的支持,如常熟市华锦进出口有限公司与江苏省常熟市国家税务局一审行政案件中,法院认为常熟市国税局作出的熟国税通【2016】1003号《税务事项通知书》导致常熟市华锦公司无法及时申请出口退税,这一《税务事项通知书》具有可诉性;宁波市瑞麟服饰有限公司与浙江省宁海县国家税务局行政复议一案二审法院认为暂缓办理退税的处理已经逾越了程序性、过程性行为范畴,对上诉人的权利义务产生了实际影响,应当依法受到是否合法的审查。

在此提醒企业,《税务事项通知书》是否均可诉,要具体判断通知事项是否对纳税人的权利义务产生实际影响。当税务事项通知书通知内容属于行政指导,不影响纳税人权利义务时,纳税人不享有法律救济权利;但当税务事项通知书影响纳税人权利义务时,纳税人享有法律救济权利。但企业收到税务机关的执法文书,应有核查和权利救济的意识,避免企业遭受不必要的损失。

,