1987年,时年巴菲特57岁。

题外话

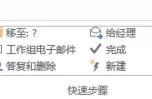

电子邮箱上设置有一个功能就是自动回复。

就是说你给别人发了一个邮件,不管这个邮箱的主人在不在,有没有看到,有没有打开。

他那个邮箱设了一个功能叫自动回复给你,就是你发了邮件我已经收到,我现在不能及时回复你,怎么怎么样。就是说阅读之后再联系你,大概一个这么自动回复。

自动回复的功能就是在主人看到还是没看到,阅读和没阅读,办理和不办理的情况下,反馈是一样的。

个人建议没有什么特殊的原因,大家把电子邮箱自动回复的功能取消掉。

因为比如说对方作为一个认真的办事机构或人,很认真的回复你一个邮件,你就回复一个自动的,我们心里是知道你没看的,实际上你也回复了,这个邮箱是回复了,这样的话对方没法判断你到底看还是没看。

因为可能第二天这个邮箱的主人他真正地看了,他也不会再回复了。或者他没看,他也不会回复了。就是最终我们无法确认这个人到底看没看到。

所以这样的话,彼此就增加了成本。跟大家讲一下这一些小的细节,它在无形之中就增大了你人际社会交往中的成本,导致了你某种可能错失某些机会,以及降低自己在别人心目中的形象,这种打击与损失实际上是有的,甚至有的时候会很大。

告诉大家,我们现实生活中身边很多的案例,就是有些人就是不知道怎么就失败了,没有人告诉你为什么。

1987年学习摘抄(四)

1、我们的目标是以合理的价格买到优秀的企业,而不是以便宜的价格买进平庸的企业。巴菲特说必须指出的是本人虽然以反应快速而著称,但是明白上述道理我花了二十年。花了二十年才明白购买优秀企业的重要性。

2、不管资金多少,不管资金多寡,同样的市场,绝对有利于任何投资者。投资者只要能够坚守自己的投资理念,他都可以成功,跟资金大小没关系,这就是巴菲特的理论观点。

正文(四)

所以他列出了这三家永久性持股Permanent holdings,这三家大家猜到了,一个是大都会ABC,一个是盖可保险,一个是华盛顿邮报。

接下来他说了一个很著名的话,这个话我们今天都知道,他说我们的目标是以合理的价格买到优秀的企业,而不是以便宜的价格买进平庸的企业。

他说必须指出的是本人虽然以反应快速而著称,但是明白上述道理我花了二十年。花了二十年才明白要购买优秀企业的重要性。

他说刚开始当年我刚出道的时候,我一直在努力寻找便宜货,很不幸的是我还真找到了一些,找到了一些农机公司,三流的百货公司,新英格兰的纺织厂。它们给我上了生动的一课。

巴菲特写下这句话的时候已经五十七八岁了,所以我们今天只要你比五十七八岁还年轻,我们就已经得到了别人花青春和金钱换来的经验和教训。

他接下来说芒格和我可能会误判一家企业的基础竞争力。当这种情况发生的时候,我们会面临一大堆的问题和挑战。

他说不管是买下全部股份或者是部分股份,当然后者脱身会相对的容易一些。就是如果你买一个公司买坏了,如果只是买部分股份,在市场上抛掉就完了。当时如果买的公司的百分之一百的股权,你脱身就不那么容易。

他说在取得控制权和部分股权的时候,我们不能试着去找一家好公司,而且同时希望能找到德才兼备的管理层,这个公司管理层我们还要喜欢。

他说如果我们看错了人,在具有控制权的情况下,我们还有能力改变。但是这种情况有时也不太实际。

因为你要更换管理层就像结束一段婚姻一样,这个过程很痛苦又费时间还要看运气。大家想你最好跟一个对的对象结婚,万一结错了,这个很麻烦,不管对先生还是女士,都是很麻烦的。

他说我们现在对这三家公司的管理层非常满意,比如说大都会的汤姆墨菲和丹布克,还有盖可保险的比尔和鲁,还有华盛顿邮报的凯瑟琳,我们实在想不出有更合适的接替人选。

他说我必须指出的是虽然买这个投资有百分之一百的控股也有买部分股权,买部分股票的。

他说但是控股一家公司,控制一家公司还是有两个优点的,因为你这个买点股票作为小*,你很多事上是没有话语权,但是控股*不一样,第一你能有分配资金的权力。

因为很多公司的CEO说白了是他们当年在干了几十年之后,他们在行销生产工程行政,他一定是某方面的专才,但是当他被提升为CEO这个全面的岗位的时候,他面临新的责任,这个新的责任全面的责任包括资金的分配。这点可能他们并不一定擅长。

就是说一个好的音乐家如果没有让他到卡耐基音乐厅去演奏,就是音乐会上去演奏,而让他当美联储主席,实际上并不一定合适。

他说但是一个公司的资金分配资产的配置是个很重要的能力,这个做不好是很可惜的。

他说第二点就是如果你控制这家公司,大*或者百分之一百控股,在税务上还有一些优惠,实际上在二级市场上买股票实际上并不是很有利。

比如说举了一个有趣又矛盾的会计现象,比如说这三家公司,他说我持有的这三家公司都是小*。而不是控股的。目前的股票市值20亿美金。但是根据现行的会计准则,会计准则只允许他们记录分配给他们的分红,才能列支在财务资产负债表上,它20亿市值的公司分到伯克希尔的税后盈利,只有一千一百万美元。而不是20亿。所以这就很滑稽。细节就不说了。

其他有价证券,巴菲特继续列了一下。他说我们的保险公司也持有很多的有价证券,跟上次一样。

他说现在谈谈第一大类的普通股投资,1987年股市精彩连连,刚开始涨,后来又大跌,后来又涨了一点点,当然你知道这就像坐云霄飞车一样,在10月之前的市场先生暴跳如雷,到10月份突然冷静下来。

他说市场上很多所谓的专业投资人,所谓的管理着亿万资金的这些专业的机构、基金经理、机构投资人,他们往往不是去研究下一步企业的发展方向,他们老研究其他经理人下一步干嘛。这就是我们中国话说不琢磨事老琢磨人。

他说市场动荡就是给这些人搞出来的,你们还以为他们还是专家。巴菲特很苛刻。巴菲特实际上这个就是我们说话,骂人不带脏字,这个出现不止一次。

他说很多股评家评论家在观察最近发生的市场时,归纳出一个不正确的结论。他们喜欢说由于股票市场掌握在这些投资大户手里所以小的投资人一点机会都没有,实际上巴菲特不同意这种结论。

他说这种结论是大错特错。他说不管资金多少,不管资金多寡,同样的市场,绝对有利于任何投资者。

投资者只要能够坚守自己的投资理念,他都可以成功,跟资金大小没关系,这就是巴菲特的理论观点。

他说长期债券我们是比较避免的,因为巴菲特始终对通货膨胀有着阴影。

他说在过去十年以及在可以预见的未来,我们看不出我们对国债有着很大的兴趣。

他还提到了一点美国的逆差的问题,1987年美国已经发生逆差了,当然现在更严重了,巴菲特当初看这样子也是没有预计到美国会发生到今天这种债务危机,债务重重。

他说美国政府也会适时采取一些方法来抑制贸易逆差,但实际上现在是越来越大。

还有讲了债的问题,他说伯克希尔发行了两期债券,总金额是2.5亿美金,期限是20年,到2018年到期,然后资金成本是10%左右,承销人就是券商投行是所罗门兄弟,这就是为什么后来巴菲特跟所罗门发生投资关系的渊源。

他说我们的负债比例还是相当保守的,他说我们希望在最坏的情况下得到合理的回报,而不是在乐观的情况下得到很好的收益。

他说借钱我们是保守,但也不畏惧,他说我们并不畏惧这个东西,但是至于这个有个合适的限度,限度在哪里呢?每个人必须自己评估自身的实力。

他说伯克希尔的获利是来源于很多不同的行业很扎实的产业,所以这些产业不需要额外的投资。我们今天为什么要发行这个债券募资呢?实际上有一个基本的原则。

就是说如果你想猎捕到那种罕见又移动迅速的大象的话,你必须准备好随时上膛的猎枪,这个是巴菲特说得很有名的话。

大象跑得又快,目标离你又有诱惑,但是你要是枪膛里没有子弹,遇上了你就过去了,必须随时准备好上膛的猎枪。

其他项巴菲特依然重复了一下六条收购企业的原则。

最后他说去年有450个*参加了*大会,提出了60个精彩的问题,带来了现场的很多欢乐感,希望大家今年还来参加*会。

他说去年开完*会我们花了100美元租了两台大巴车满载着有兴趣的*到了B夫人的家具店,大家总共花了4万美元买她的家具,B夫人比前年要高兴很多,B夫人认为花100美元租两台大巴车太花费了,没有控制成本,巴菲特因此还收到了一些批评。

他说不过B夫人今年再次给我机会说会后还有大巴车专门还等着各位,B夫人希望我们这些*今年再来开会的时候再去内布拉斯加家具大世界的时候一定要打破去年的记录,我已经答应她了,我们的*不会让B夫人失望的。

,