张炜

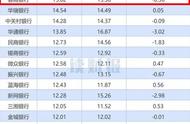

国家金融监督管理总局近日公布的2023年三季度银行业主要监管指标数据显示,三季度末,商业银行(不含外国银行分行)资本充足率为14.77%,较上季末上升0.11个百分点。

兴业研究金融监管高级分析师陈昊在接受中国经济时报采访时分析称,银行业整体的三季度资本充足率环比增幅创2014年同期以来新低。2023年三季度末,商业银行整体资本充足率为14.77%,较2022年三季度末下降0.32个百分点;一级资本充足率为11.90%,同比下降0.30个百分点;核心一级资本充足率为10.36%,同比下降0.27个百分点。

“由于商业银行往往在第二季度进行分红,2015年以来资本充足率都出现季节性变化的特征,即三季度末较上半年末回升的现象。”陈昊说,从环比增幅来看,2023年三季度,商业银行整体资本充足率环比增加0.11个百分点,增幅创2014年同期以来新低。与此同时,一级资本充足率、核心一级资本充足率环比分别仅增加0.12、0.08个百分点,增幅均创近三年同期新低。这意味着未来一段时间各类型银行的资本充足率或还将持续走低。此外,商业银行核心一级资本充足率整体水平也创出2014年以来第三季度末最低水平,显示商业银行核心一级资本压力仍在持续上升。

陈昊称,2023年三季度末,股份制银行资本充足率环比2023年上半年末下降0.08个百分点。从2014年有统计数据以来,这是股份制银行资本充足率首次在三季度出现环比下降的情况,此前无论2017年“严监管”还是2020年受到疫情冲击均未出现相应情况。

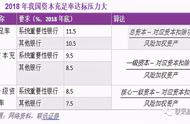

中国银行研究院研究员杜阳在接受中国经济时报采访时表示,当前银行业存在一定资本补充压力。一是实体经济复苏需要银行业补充资本,增强“造血”能力。银行业作为我国金融体系的核心,在经济复苏的关键时期,要充分发挥金融支持实体经济发展的作用,增加关键领域的信贷投放。资产规模的扩张需要以充足的资本作为基础,在提升金融服务实体经济质效水平的同时,夯实风险缓冲垫。二是资本监管趋严,银行业监管进入新阶段。巴塞尔协议Ⅲ最终版的落地以及资本新规的出台,进一步完善了商业银行资本监管规则,推动银行强化风险管理水平,对商业银行资本管理提出更高要求。商业银行需要持续提升资本充足水平,满足监管要求,实现稳健经营。三是资本补充方式面临压力。内源融资方面,商业银行净利润增速的下降一定程度上制约了通过留存收益进行资本补充的可持续性;外源融资方面,我国资本市场发展程度相对较低,通过发行优先股、永续债以及二级资本债等补充资本仍有待进一步完善。

数据显示,2023年前三季度,商业银行累计实现净利润1.9万亿元,同比增长1.6%,较2023年上半年环比下降0.96个百分点。陈昊表示,银行以净利润转增是内源性补充核心一级资本最主要的方式。但从内源性资本补充渠道来看,商业银行风险加权资产增速与净利润增速差值进一步扩大,银行内源性资本补充持续承压。2023年三季度末,商业银行风险加权资产同比增长10.99%,与商业银行净利润增速的差值达到9.39%,这一差值较2023年上半年末进一步提升1.52个百分点。

杜阳分析认为,随着永续债、二级资本债等资本补充渠道的多元化发展,中小银行资本补充压力有望得到缓解。为了进一步提升中小银行资本充足率水平,增强“造血”能力,需要建立更加多元化的中小银行资本补充渠道。第一,充分发挥地方政府专项债在中小银行资本补充方面的作用。从2020年7月开始,地方政府可依法依规通过认购可转换债券等方式,补充中小银行资本金,现已取得突出效果。未来需要进一步优化和完善地方政府专项债的实施路径和运作流程,帮助中小银行真正建立起资本补充的长效机制。第二,要不断优化中小银行进行资本补充的市场环境,促进中小银行提升自身的资本补充能力。要避免“一刀切”的市场准入门槛设置,根据其资产规模、盈利能力等维度的指标,出台更具体的中小银行资本补充细则。同时,可以引入更多的投资主体进入到该市场,拓宽中小银行的融资渠道。

,