开始期货的笔记啦~~~~~

期货从业太简单了 不写笔记了,包括证券从业两门也太基础了,所以不写了。基金从业虽然也很简单却也写了笔记,因为基金从业涉及到几乎全部金融产品的基础知识,基本就是在难度很低的水平下普及了金融基础知识,所以广泛性还是有的。基础打好了有助于后续的学习。不过没有学习基金的小伙伴们也不用担心,因为证券,基金,期货不管先学哪个都能给其他的科目打一些基础。都有重复的内容哦。

言归正传,上笔记。表格中一些空白的地方先卖个关子,明天继续~~~~

级标题 | 二级标题 | 三级标题 | 备注 |

宏 观 经 济 指 标 | 主 要 经 济 指 标 | 国内生产总值GDP | 中国GDP:初步核算:季后15天左右。初步核实:季后45天左右。年度GDP初步核算:年后20天最终核实:年度GDP最终核实数发布后45天内。独立于季度核算的年度GDP:年后9个月,最终核实:年后17个月。GDP核算以法人单位作为核算单位。 影响:GDP涨,就业机会涨。与大宗商品价格正相关 美国GDP:季度数据初值:1,4,7,10月,两轮修正每次相隔一个月7月末年度修正,每5年左右进行一次基准修正或历史性修正。可追溯到1929年。发布:美国商务部经济分析局(BEA) |

失业率 | 我国失业率:我国公布的登记失业率:第2,3,4,季度调查3次。调查失业率不对外公布 影响:失业率降,货币升值 失业率(美国):每月第一个星期五。 影响:失业率高,贵金属升 发布:美国劳工部劳动统计局(BLS) | ||

非农就业数据 | 每月第一个星期五。对机构调查。来自工资记录。 影响:失业率(美国)和非农影响货币政策,货币政策影响:失业率(美国)和非农影响货币政策,货币政策影响美元汇率。非农高,黄金期货降 | ||

消费者价格指数CPI | CPI:12万户每5年调整一次,最近2011年。不包括商品房销售 影响:大于3%通货膨胀,大于5%严重通货膨胀。CPI,PPI影响债券股票市场利率。 美国CPI:核心CPI剔除了食物和能源。欧洲中央银行设定2%以下 影响:设定在1.5%-2%。核心CPI低于2%是安全区域 | ||

生产者价格指数PPI | PPI:中国的由工业品出厂价格指数和工业品购进价格指数构成。又称工业品出厂价格指数。 影响:经济差通缩大宗商品跌,CPI涨的少或跌。PPI跌。通货紧缩债券好。降息降准宽松货币政策债券利好 美国PPI:核心PPI剔除了食物和能源。发布:BLS | ||

采购经理人指数PMI | 中国制造业采购经理人指数:每月第1个工作日。2005年开始发布。 影响:PMI上升造业扩张。发布:国家统计局和中国物流与采购联合会合作是经济先行指标。 美国ISM采购经理人指数:权重:新订单30%生产25%就业20%供应商配送15%存货10%。有前瞻性。每月第1个工作日发布。 影响:50%经济扩张,43%-50%,整体增长,生产在收缩。小于43%衰退尤其小于40%萧条,发布:供应管理协会(ISM) 汇丰中国PMI:偏重中小企业。发布:汇丰银行冠名的,现在叫财新PMI指数,财新冠名。由专门公司编制的。 | ||

货 币 金 融 指 标 | 货币供应量 | ||

利率、存款准备金率 | |||

中国人民银行公开市场操作工具 | 逆回购,SLO,SLF,MLF | ||

汇率 | |||

美元指数 | |||

其 他 重 要 指 标 | 商品价格指数RJ/CRB | 2005年6月20日,路透商品研究局CRB推出,第一组中原油占23%,第一组原油类5%,第二组7种流动性很强的商品6%,第三组4种农产品5%,第四组价值多样性产品1%。其余见新课本31页,标普高盛商品指数GSCI对能源权重高,道琼斯-USB商品指数DJUSB特点是多样性。 | |

波罗的海干散货指数(BDI) | 波罗的海航运交易所发布。反映了全球对矿产粮食煤炭水泥等初级大宗商品的需求。BDI是全球经济和全球商品贸易市场的晴雨表,也是大宗商品市场投资者历来最看重的投资指标之一。与大宗商品正相关,紧跟随CRB。其他俩看新书34页 | ||

波动率指数VIX | 投资者恐慌指数,反映了投资者对未来证券市场波动性的预期。由此可以观察投资者的心里表现。1993年芝加哥期货交易所CBOE开始编制。2004年CBOE推出VIX期货。2006年VIX指数期权开始在CBOE交易。VIX指数与股票指数负相关。 | ||

中国波指iVX | 上海证券交易所2015年6月26日发布中国波指,根据方差互换原理编制。起始日2015年2月9日(上证50ETF期权上市之日)代表了中国投资者的市场情绪特别反映了中国权重股指数上证50的后市预期。 | ||

衍 生 品 定 价 之 远 期 与 期 货 | 理论 | 无套利定价理论 | 当 套利机会消失 |

持有成本理论 | 在基本假设下F=S W-R 消费类F<S W-R | ||

完全市场假设下权益类资产远期价格 | 不支付红利 | ||

支付现金红利 | |||

支付连续红利率 | |||

完全市场假设下国债期货的定价 | 不支付红利 | ||

中长期付息票 | |||

完全市场假设下商品期货的定价 | 商品往往存在储存成本和便利收益 | ||

完全市场假设下外汇期货的定价 | 外汇注意本币-外币无风险利率 | ||

不完全市场假设下的定价 | 存在交易成本 | ||

借贷利率不同 | |||

衍生品 定价 之 期 权 | 期权平价公式 | 欧式期权哦 | |

二叉树模型 | 看涨期权 | ||

看跌期权 | |||

看涨期权定价公式 | |||

风险中性概率 | |||

B-S-M模型(有六个基本假设p51) | C= P= d= d= | ||

B-S-M模型的扩充和应用 | 存续期内支付红利 | C= P= d= d= | |

股指期权定价 | C= P= d= d= | ||

衍生品定价之希腊字母 | Delta Δ/P56/标的价格变化,权利金变动值/标的价格变动值 | 看涨期权Δ= 看跌期权Δ= ΔC= | |

看涨期权和看跌期权的gamma都是正值 波动率和gamma最大值成反比 深度实值和深度虚值的gamma值均较小,平值时gamma最大 | Gamma Γ/P59/标的价格变化,Delta变动值/标的价格变动值 | 看涨期权Δ= 看跌期权Δ= ΔC= | |

波动率与期权价格成正比 平价期权对于波动率变动最为敏感 期权到期日临近,标的资产波动率对期权价格影响变小 | Vega ν/P60/波动率变化,权利金变动值/波动率变动值 | 看涨期权Δ= 看跌期权Δ= ΔC= | |

Theta通常为负值,表明期权的价值会随着到期日的临近而降低 | Theta Θ/P62/到期时间变化,权利金变动值/到期时间变动值 | 看涨期权Δ= 看跌期权Δ= ΔC= | |

看涨期权的Rho是正的,看跌期权的Rho是负的。 Rho随标的证券价格单调递增 | Rho ρ/P63/利率变化,权利金变动值/利率变动值 | 看涨期权Δ= 看跌期权Δ= ΔC= | |

互换 定价 | 利率互换定价 | ||

货币互换定价 | |||

权益类互换定价 | |||

定性和定量分析之定性分析 | 经济周期分析法 | 美林投资时钟 | |

平衡表法 | 供求平衡表 | ||

季节性分析法 | |||

成本利润分析法 | 油厂大豆现货压榨利润=豆粕出厂价*出粕率 豆油出厂价*出油率-进口大豆成本-压榨费用 大豆期货盘面套期保值利润=豆粕期价*出粕率 豆油期价*出油率-进口大豆成本-压榨费用 100%大豆=18%豆油 78.5%豆粕 3.5%损耗 | ||

持仓分析法 | 美国CFTC持仓报告分析 | ||

事件驱动分析法 | 系统性,非系统性,黑天鹅事件 | ||

定性和定量分析之定量分析 定量分析步骤:①模型设定②参数估计③模型检验④模型应用 | 相关关系分析 | 相关系数r【-1,1】越接近±1相关关系越强。负数说明负相关。当r=0时说明两者之前无线性关系 | |

回归分析(一元线性回归分析) | Q采取普通最小二乘法(OLS)取最小为最好,P95 拟合优度:拟合优度R越接近1,拟合效果越好P95 T检验:拒绝原假设好 | ||

回归分析(多元线性回归分析) | 假设中多一点:无多重共线性假定,即解释变量之间不存在线性关系 F检验拒绝原假设好,得学spss呀 | ||

对比 | 一元线性回归模型 | 多元线性回归模型 | |

回归模型 | |||

假定-相同点 | |||

假定-不同点 | 无多重共线性假定,即解释变量之间不存在线性关系。随机扰动项与解释变量互不相关,即 正态性假定,随机扰动项μi服从正态分布,即 | ||

参数估计 | |||

检验-拟合优度 | |||

预测-点预测 预测-区间预测:P97特征:①相同置信度下y的个别值区间宽一些,说明y的个别值的预测比y平均值区间预测的误差更大一些②样本容量n越大,预测越准确③xf距离x的均值越近,预测精度越高④Σ(xi-`x)2越大,反映了抽样范围越宽,预测精度越高 | 检验-F检验: 又称为回归方程的显著性检验或回归模型的整体性检验。反映了多元线性回归模型中被解释变量与所有解释变量之间的线性关系在总体上是否显著。拒绝原假设接受备择假设表明回归方程线性关系显著 | ||

检验-t检验 | 拒绝原假设接受备择假设≠0表明回归模型中自变量x对因变量y产生显著影响 | 拒绝原假设接受备择假设≠0表明在其他解释变量不变的情况下,解释变量xj对被解释变量y影响显著 | |

定性和定量分析之定量分析 | 时间序列分析(这是个技术分析) | 平稳性时间序列、非平稳性时间序列。时间序列分析中常用:单位根检验(DF,ADF,检查时间序列平稳性的,拒绝原假设,表明不存在单位根是平稳性时间序列)、自回归移平均(ARMA)模型(AR,MA,ARMA,两个核心工具ACF,PACF,ARMA原假设是白噪声过程,拒绝原假设不是好事说明模型不正确,不是白噪声过程)、格兰杰(Granger)因果检验、协整检验(E-G两步法)和误差修正(ECM)模型 | |

GARCH类模型 基本GARCH模型(ARCH/GARCH)三大局限:参数必须非负,无法解释杠杆效应,没有在当期的条件异方差与条件均值之间建立联系 | 20世纪70年代 ARCH,假定波动率随时间变化,线性地依赖于过去的收益率。为充分描述资产收益率的波动率过程,需要很多参数GARCH(广义自回归条件异方差波动率结构)(1,1)阶使用最多 延伸:GJR或TGARCH模型,增加了虚拟变量I 解决了波动率杠杆效应EGARCH模型,它还能解决非负线性约束条件被违背的问题。 在条件异方差与条件均值之间建立关系:GARCH-in-Mean模型,又称为MGARCH | ||

量化交易 | 量化交易的主要测试评估指标 | 年华收益率 | 有效收益率/(总交易的天数/365) |

最大资产回撤率 | (前期最高点-创新高前的最低点)/前期最高点 | ||

收益风险比 | 年度收益/最大资产回撤 | ||

夏普比率 | (R-r)/σ R是投资的回报期望值(平均回报率)r是无风险投资的回报率(可理解为同期银行存款利率)σ是回报率的标准方差 | ||

胜率 | 盈利交易次数/总交易次数 | ||

盈亏比 | 总盈利/总亏损 | ||

每一元钱的风险所能获得的期望收益 | Q=P-(1-P)/R,P为胜率,R为盈亏比 | ||

权益类衍生品应用 内容:股指期货股票期货以及它们的期权远期互换等。特性:灵活改变β值,具备灵活资产配置功能。在右侧五个方面应用广泛 | 一,资产配置策略:(一)战略性资产配置:①买入持有:买入后无论资产价值怎样变都不特意进行积极的再平衡②恒定混合:长期保持各类资产的恒定比例③投资组合保险:一部分买无风险资产保证最低收益其余投资风险资产,谁收益率提高就增加投资比例(二)战术性资产配置:只需买卖股指期货,而(一)在开始时在期货市场操作,随后在现货市场进行经常性交易(三)市场条件约束下的资产配置:法规 要求必须保持5%的货币性资产 二,在控制投资组合系统性风险中的应用:调整β值。β=βs·S/M βf/x·P/M,x是保证金比率。 三,在指数化投资策略中的应用:主动管理型投资策略:不断调整资产组合中的资产种类及其持有比例,获取超越市场平均水平的收益率。被动投资策略:使投资组合与市场基准指数的跟踪误差最小,而非收益最大化。原理:p238.类型:1,期货加固收益债券增值策略:用股指期货来模拟指数 固定收益产品1:9。2,期货现货互转套利策略:复制指数的收益 套取期货被低估的收益。3,避险策略90%现货10%作为避险放空股指期货。4,权益证券市场中立策略:10%股指期货或短期国债并作为保证金,90%买卖股票现货 四,阿尔法策略的应用:α(超越市场收益) β(市场收益)即:现货组合多头(α β) 股指期货空头(-β)=α 五,现金资产证券化策略的应用:投资者先将流入的资金投资于短期政府债券并购买相当于新流入资金的股指期货,待流入的资金积累到一定程度后再直接投资于一系列股票,同时将期货头寸平仓即“现金资产证券化”。对开放式基金的管理尤其有效。图表p245页。 六,金融期权结合传统资产的应用:(一)90/10策略(二)备兑看涨期权策略:又称抛补式看涨期权,买入一种股票同时卖出等量该股票看涨期权。适用于认为股价保持平稳波动幅度较小的投资者,或者不追求最大收益而是在意某一最低收益目标能否达到的情况。 七,利用金融期权进行投资组合保险:通过改变无风险资产与风险资产的比例规避投资风险的一种方式。(一)保护性看跌期权策略:持有某资产同时买进看跌期权(二)利用看涨期权进行投资组合保险 八,上市公司市值管理 | ||

利率类衍生品应用 | (一)基差交易策略看自己的《利率类衍生品应用之基差交易分析》 | (二)久期管理:预期利率下降,国债期货价格涨延长久期,靠买入国债期货来延长 | (三)利用国债期货进行资产配置:①单一资产配置应用:水平移动斜率变动(长平)曲度变化(凹卖中)②多资产配置应用 |

汇率类衍生品应用(远期期货期权) | (一)进出口贸易 (二)境外投融资 | (三)利用国债期货进行资产配置:①单一资产配置应用:水平移动斜率变动(买长平)曲度变化(凹卖中)②多资产配置应用(斜率变动买长平,曲度变化凹卖中) | |

场外衍生品 | 场外互换:利率互换货币互换权益互换 场外期权:需求方是甲方,甲方对冲风险谋其收益。商品期货中的二次点价交易。 | 信用衍生品:无融资的信用衍生品(交易双方直接就约定的第三方信用事件进行交易和现金流交换)CDS(境外常见,国内:场外的CRMA信用风险缓释合约,场内的CRMW信用风险缓释凭证我国首创的信用衍生工具),总收益互换,信用溢价远期,信用利差期权;融资的信用衍生品(信用衍生品被嵌入债券,最终由债券持有人负担相应的信用风险)CLN,合成CDO.普通CDO包括CBO和 CLO | |

结构化产品 (固定收益证券 金融衍生工具) | 权益类:①保本型股指联结票据②收益增强型股指联结票据③参与型红利证④嵌入奇异期权的权益类结构化产品(障碍期权回溯期权亚式期权多资产期权例如彩虹期权二元期权例如或有现金看涨期权或有资产看涨期权) | 或有现金看涨期权= 或有资产看涨期权= | |

利率类:通常被称为利率联联结票据①内嵌利率远期的结构包括正向/逆向浮动利率票据、超级浮动利率票据②内嵌利率期权的结构包括利率封顶浮动利率票据和区间浮动利率票据。汇率类:双货币结构例双货币债券和货币联结结构例指数货币期权票据ICON | |||

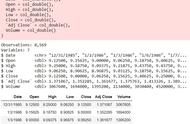

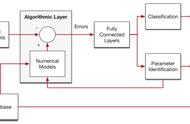

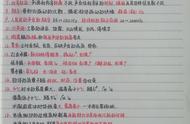

以下照片预警~~~~

这些公式打出来太麻烦,偷懒 手写的,然后拍成图了,以下都是图

希望能有所帮助。其实在昨天的期货笔记1里面都有涉及,但是昨天的表格中那些公式都是空白的,因为在word里编辑太麻烦,就没敲进去。而且昨天那个空白的表格大家可以自己打印出来默写公式或者记忆那些模型,也能起到复习的作用。

我通过敲字和多遍的手写,整理再加上学习其他学科时也有涉及这些内容所以已经记住了。只要学就一定能学会。

排版的原因有横有竖,就当是锻炼脖子啦,脖子扭起来~~~~