2019年为新个税元年,扣缴单位对综合所得进行预扣预缴时扣缴客户端已发生改变,2020年3-6月首次进行2019年度综合所得个人所得税汇算清缴,个税APP及WEB端上线运行,网上流传一些退税功略,通常是在免税收入、费用扣除、减征比例、减免税额上做文章,这些项目的填写无论是扣缴端还是汇缴端都有明确的规定,不能随意填写,否则会有涉税风险。

那么哪些是合规的免税收入,填在什么地方?

费用扣除包括哪些?“其他扣除”中的“其他”包含哪些内容?

减征比例包括哪些,在什么地方扣减?

减免税额又包括哪些内容?如何填报?

还有一些按标准扣除的费用,填在什么地方?比如取得通讯补贴在当地标准限额以内可以据实扣除的,超过限额部分是不能扣除的。如《陕西省地方税务局关于个人因通讯制度改革取得补贴收入征收个人所得税有关问题的公告》(2017年第2号)规定:“通讯补贴征收个人所得税公务费用税前扣除限额为每人每月300元。纳税人取得通讯补贴收入在限额内的,按实际收入全额扣除;超过限额的,按限额300元扣除。”这300元要填在什么地方?这些都是比较困扰扣缴义务人和纳税人的问题。

综合所得概念的引入以及税收法规的繁杂性,决定了新个税法的复杂性,下面就以上问题进行分类分析,再分扣缴义务人扣缴端与个人汇缴端两类具体操作进行归纳总结,扣缴义务人及纳税人遇到相关问题时,可以查询,希望对正在进行的个人所得税汇算清缴有所助益。

首先明确个人所得税综合所得计算的公式,明确哪些是税基式减免(即哪些是对收入的减免),哪些可以在扣除项里扣除,哪些是税额式减免(即直接减税额),从而区分不同的免税及扣除项目的计算步骤,填表填在什么地方。

根据《个人所得税法》第六条应纳税所得额的计算:(一)居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(国家税务总局公告2018年第61号)第六条规定,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

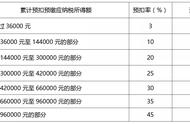

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一(见附件),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。余额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

结合扣缴申报表及汇缴申报表,可以总结如下:

应纳税额=(应纳税所得额*减征比例*税率-速算扣除数)-减免税额

应纳税所得额=收入额-费用60000-专项扣除-专项附加扣除-依法确定的其他扣除

收入额=收入-费用-免税收入

收入=所得的总额

费用=取得劳务报酬所得、稿酬所得、特许权使用费所得,预缴时,每次收入不超过4000元的,费用为“800”元;每次收入4000元以上的,费用按收入的20%计算。汇缴时,直接按上三项收入的20%计算。非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,费用按收入的20%计算。

以上公式中的免税收入、扣除项目、减免税额政策、申报填写列表如下:

一、扣缴端填写操作

以下为《个人所得税扣缴申报表》,从中也可以看到个人所得税工资薪金所得在预扣预缴时的计算过程。

具体填报扣缴客户端位置:

1、收入及减除填写

“正常工资薪金所得 新增”界面,进行单个数据录入时,可以清楚的看到“本期免税收入”,“减免税额”的填写位置,按前述总结填写相关内容。注意“其他扣除”中的“其他”,通常各地税务机关会让填写标准内的免税通信补贴、交通补贴、取暖补贴等内容。