老周

摘要:截至2021年底,中国持有的美国国债达1.055万亿美元的美国国债,很多人会问,我们为什么要买这么多美国国债?美国有没有能力还本?要是赖掉我们的这些国债怎么办?如果我们一下子将这么多美国国债全部抛售出去,会对美国经济产生怎样的影响?

截至2021年底,中国持有的美国国债达1.055万亿美元的美国国债,很多人会问,我们为什么要买这么多美国国债?美国有没有能力还本?要是赖掉我们的这些国债怎么办?如果我们一下子将这么多美国国债全部抛售出去,会对美国经济产生怎样的影响?

今天就来聊聊美国国债(以下简称美债)的这些事,你所关心的问题,这篇文章都会给出答案。

第一个问题,美债到底是个什么东西?

美国国债(U.S. Treasury Securities),是指美国财政部代表联邦政府发行的国家公债。根据发行方式不同,美债可分为凭证式国债、实物券式国债(又称无记名式国债或国库券)和记账式国债三种。根据偿还期限不同,可以分为短期国库券(T-Bills,一年期以下)、中期国库票据(T-Notes,一年到十年期)和长期国库债券(T-Bonds,十年期以上,最长三十年期)三种。

美债是到期一次性还本付息,利息根据不同期限有所不同,基本上是在2%左右,一年以下的短期利息大约是2.2%,一年到十年的中期利息大约是1.8%,十年以上的长期利息最高,大约是2.5%。

美债历史悠久,在美国建国后仅仅十五年,1791年1月1日就发行了第一次国债,总额约750万美元。此后,美债就逐年增长,只有在1835年才完全清零,但之后又迅速增长,到2021年已经达到了28万亿美元的惊人规模。不过,必须要说明一点,美债二百三十年的历史,全部到期还本付息,没有任何拖欠、赖账的失信记录,这个信誉度绝对是杠杠的。

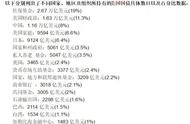

在美债的持有者里,美国国内投资者持有大约75%,国内投资者主要有货币当局、养老金和共同基金、个人及公司,以及商业银行和保险公司这四大类。海外投资者持有大约25%,主要是各国政府或中央银行,前十位分别是:日本、中国、英国、巴西、爱尔兰、卢森堡、中国香港、瑞士、开曼群岛和比利时,其中日本是持有美债最多的国家,高达1.2万亿美元。

第二个问题,持有美债是不是就成了美国的债权人?

可能是某些小品相声里的段子,很多人就觉得我们持有美债,就是美国的债权人,很有几分得意之情。

但这么说,对,也不对。

说对,是因为从名义上说,国债就是一个国家的债务,持有国债自然就是国家的债权人。

说不对,是因为如果国与国之间的债务,一般都是特定对象,如清朝向日本借款,必须要签署借款(好听点叫贷款)条约,除了规定利息、期限,还要有抵押。

而美债是不特定对象,公开发售,谁愿买谁买,没有强迫,完全自愿。本质上,美债并不完全是债务,而是一种投资理财,等于是美国政府凭借国家信用发行的投资产品。

第三个问题,也是大家最关心的,就是我们为什么要买这么多美债?

回答这个问题,首先得明确,美债是要用美元来购买,用人民币、欧元可都不行。美元虽然是美国的货币,但却不像大多数国家,由中央银行发行,而是由美联储发行。而美联储却是一家私人银行,所以美国政府对美元的发行没有完全的控制力,只好用发行美债来对美元进行调控。

而美元在国际货币中地位是非常超然的,就是——国际结算货币,也就是说不但和美国贸易用美元结算,和日本、英国、法国、巴西等等国家在大多数情况下,也都是用美元结算。即便是高举反美大旗的伊朗,贸易往来也都是要美元。假设一下,中国和俄罗斯商定彼此不用美元结算,以卢布结算,但问题是我们从哪里去换这么多卢布?收到卢布后又怎么花销出去呢?除了俄罗斯,还有谁会要卢布?

所以,美元的国际结算是美国最重要的霸权,可以说比航母核导弹都要厉害,甚至美国军队的存在就是为美元国际结算来保驾护航的!这也是美国无法容忍挑战的底线。

那么,我们的美元从哪里来?主要两个途径,一是通过对外贸易赚取的利润,二是海外企业来我国的投资。我们是实行外汇管制的,不管什么渠道来的美元,转入你账户后,在国内是无法取现美元,只能按照当天汇率取现人民币。如果需要用美元向海外购买原料、设备,私人如果留学、旅游需要美元,则可以向银行提出申请使用自己账户里的美元,或者向银行兑换美元。从国家角度而言,进来的美元多,出去的美元少,有了盈余,这就是外汇储备。

新中国从1950年开始就有了外汇储备,当时只有1.5亿美元,虽说1950年的1.5亿美元,到今天至少相当于100亿美元了,但这点外汇储备对于一个国家来说,还是少了一点。此后三十年我们的外汇储备一直在低位徘徊,到1980年更是达到谷底,-12.0亿美元,是负数的倒欠!不过好在紧接着就开始改革开放,我们和世界的贸易往来逐年增长,外汇储备也水涨船高,到2006年突破1万亿美元,2009年突破2万亿美元,2011年突破3万亿美元,2013年更是达到史上最高峰3.8万亿美元,此后一直维持在3万亿美元之上,2021年的外汇储备是3.22万亿美元,高居世界第一。

这么多美元在手上,总不能就躺平在我们的央行,总要有点增值吧。作为国家,显然不可能将外汇都投入股票、期货这种高风险投资,从金融管理上来说,股票、期货可以有,但比例肯定很低,绝大部分的投资一定是首选安全性高的,哪怕收益回报不高,也是首先强调安全性。因此,这样看下来,美债就成了最合适的选择,利息在2%左右,但信誉非常好,二百三十年都保持到期还本付息,这份信誉恐怕没有几家能够相比。

所以,我们3万亿美元的外汇储备,拿出1万亿美元来买美债,就非常合情合理了,也是非常明智理性的选择。

第四个问题,也是很多人最担心的,美国会赖账吗?

毕竟现在美债的发行规模已经高达28万亿美元,而美国2020年的GDP总量才不过20万亿美元。担心美国还不了,也是情有可原的。不过,不用担心,因为28万亿美元美债并不是就要在一年里全部支付的,其中包括了一年以下的短期、一年到十年的中期和十年以上的长期,分摊到一年要支付的,也不过5万亿美元左右。而且美国的经济总量还是世界第一,如果美国经济崩盘,不要说什么美债了,恐怕股票、期货都已经跌得血本无归了。

还有人会担心,如果我们和美国关系紧张,美国会不会只针对我们赖账?

肯定不会!如果因为今天和我们关系紧张就赖账,那么明天和日本关系紧张也不还日本了,后天和英国关系紧张就不还英国,那么还有什么信誉可言?而信誉,对于美债来说,是头一位的!以区区2%的低息,就可以募集到二三十万亿美元,这样的好事,除了美国庞大的经济总量外,二百三十年的良好信誉也是非常重要的因素。如果失去了信誉,那么美债也就一钱不值了。

美国怎么可能为了赖掉我们的1万亿美元,而失去募集28万亿美元(以后可能更多)的信誉?这个账,就像芝麻和西瓜,谁都会算。

第五个问题,如果我们把全部1万亿美债全抛出去,会给美国经济造成怎样的影响?

很多人对这个问题特别有兴趣,想当然地以为,1万亿美债哗地一下抛出去,恨不能使美国经济瞬间崩盘。

这样的想法太天真太幼稚了。

首先,美债的总体规模是28万亿美元,1万亿只占美债总量的3.5%,连零头都没到,能掀起多大的浪?

其次,最重要的,美国政府对美债是到期才一次性还本付息,中途是不接受提前偿还的。你手上的美债如果要提前抛售,接盘的肯定不是美国政府,而是金融市场上的其他投资者。是投资者,就一定是要有利可图的。举例来说,三年期1万美元美债,利息是2%,也就是到期还本付息总共10200美元。如果现在只过了一年,还有两年到期,要提前抛售,下家肯定不可能10200美元接盘,只可能1万美元,甚至更低9800美元,9500美元,才会有人愿意接盘。

这样一来,损失的就只能是抛售的人,美国政府照样只管在三年到期后还本付息10200美元,一毛钱都不会损失。

看明白了吗,如果一下子把1万亿美债全部抛出去,这么大的金额同时在市场上抛售,接盘价格肯定会跳楼,那么损失的就只能是我们自己,而对美国经济的影响,基本上可以忽略不计,倒是让接盘的投资者有机会赚一把。

第六个问题,那我们接下来该怎么办?

没什么担心的,本来购买美债就只是一种纯粹的金融活动,就是一种纯粹的投资理财,不必牵扯其他太多的东西。只要我们手上还有这么多的外汇储备,那么购买美债就是很正常的选择。用三分之一的外汇储备购买美债,也是很正常的比例。

除非你有比美债更安全,收益更高的其他投资项目。

没有,那就只能继续持有美债,最多进行一些小幅的增持减持调整。

这就是关于美债最关心的六个问题,不知您看明白了吗?

(本文图片来自网络)

,