年底啦!

财务要做的报表一个接一个!

300个可视化财务报表!

报表是函数公式编制,数据清晰可以直接套用(除此之外,还附带避税资料包!)

分享给大家,希望对大家有所帮助

滑至文末,抱走资料

以下为本文正文

普通发票抵扣本身就是一种特殊规定,主要的抵扣凭证还得是专票,只不过是对一些行业,一些特殊事项不方便开具专票而采取的允许普通发票抵扣的政策。

年底了,大家都在想方设法节税,作为会计,这些可以抵扣的普通发票一定要熟记,苍蝇再小也是肉,为企业省一点是一点呀。

4种 “普通发票” 也能抵扣进项税,今天一次性说清楚。

一、通行费发票通行费是指有关单位依法或者依规设立并收取的过路、过桥和过闸费用。

1.左上角标识“通行费”字样,且税率栏次显示适用税率或征收率的通行费电子发票(以下称征税发票)。

2.左上角无“通行费”字样,且税率栏次显示“不征税”的通行费电子发票(以下称不征税发票)。

只有征税通行费电子发票才可以勾选认证抵扣,不征税发票不得抵扣增值税。

《财政部、国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔2016〕86号)文件规定:

一般纳税人支付的道路、桥、闸通行费,暂凭取得的通行费发票上注明的收费金额按照下列公式计算可抵扣的进项税额:

1、高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额÷(1 3%)×3%

2、一级公路、二级公路、桥、闸通行费可抵扣进项税额=一级公路、二级公路、桥、闸通行费发票上注明的金额÷(1 5%)×5%

目前我们日常工作中能常见到的通行费发票就两种,一种就是纸质的通行费发票,一种就是ETC或者用户卡缴纳通行费的用户取得的通行费电子发票。

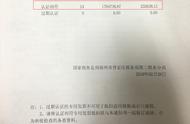

(征税发票票样如下)

我们以上图为例,那么这张ETC通行费可直接按票面税额进行抵扣。

二、旅客运输费发票国内旅客运输的普通发票,以下3类票据可以抵扣进项税:

1、注明旅客身份信息的航空运输电子客票行程单

2、注明旅客身份信息的铁路车票

3、注明旅客身份信息的公路水路等其他客票

注意:

以上车票可以抵扣,必须同时满足以下条件:

1、 2019年4月1日之后取得;

2、报销人员:与本单位签订了劳动合同的员工或本单位作为用工单位接受的劳务派遣员工;为非雇员人员报销的不允许抵扣。

3、 属于国内旅客运输服务,国际的(包括港澳台)不可以;

4、 用于生产经营所需,用于集体福利或个人消费的,不允许抵扣。

政策依据:国家税务总局公告2019年第31号 、财政部 税务总局 海关总署公告2019年第39号

1、机票

取得注明旅客身份信息的航空运输电子客票行程单的,按照下列公式计算进项税额。

航空旅客运输进项税额=(票价 燃油附加费)÷(1 9%)×9%

我们以上图为例,那么这张机票可抵扣的税额=540÷(1 9%)×9%=44.59元

2、火车票(动车票)

取得注明旅客身份信息的铁路车票的,按照下列公式计算的进项税额:

铁路旅客运输进项税额=票面金额÷(1 9%)×9%

我们以上图为例,那么这张动车票票可抵扣的税额=547÷(1 9%)×9%=45.17元

3、汽车票

取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1 3%)×3%