4、Chiplet 行业趋势为 IP 行业带来新增量,有望驱动 IP 实现产品化

Chiplet(芯粒)是一种可平衡计算性能与成本,提高设计灵活度,且提升 IP 模块经济性和复用性的新技术之一。 Chiplet 实现原理与搭积木相仿,把一些预先在工艺线上生产好的实现特定功能的芯片裸片,通过先进的集成技术(如 3D 集成等)集成封装在一起,从而形成一个系统芯片。

Chiplet 为 IP 供应商提供发展新机。Chiplet 继承了 SoC 的 IP 可复用特点的同时,进一步开启了半导体 IP 的新型复 用模式,即硅片级别的 IP 复用。不同功能的 IP,如 CPU、存储器、模拟接口等,可灵活选择不同的工艺分别进行 生产,从而可以灵活平衡计算性能与成本,实现功能模块的最优配置而不必受限于晶圆厂工艺。Chiplet 模式具备开 发周期短、设计灵活性强、设计成本低等特点;可将不同工艺节点、材质、功能、供应商的具有特定功能的商业化裸 片集中封装,以解决 7nm、5nm 及以下工艺节点中性能与成本的平衡,并有效缩短芯片的设计时间并降低风险。 Chiplet 的发展演进为 IP 供应商,尤其是具有芯片设计能力的 IP 供应商,拓展了商业灵活性和发展空间。

UCIe联盟成立,构建Chiplet互联规范。2022年3月,Chiplet互联标准UCIe(Universal Chiplet Interconnect Express) 正式成立,发起人为 AMD、arm、日月光、谷歌、英特尔、Meta、微软、高通、三星与台积电,九家覆盖芯片设计、 软件系统、代工与封测的行业巨头。UCIe 联盟致力于推行 Chiplet 互联规范,当前联盟成员包括 Synopsys、Cadence、 ADI、博通等国际龙头,国内企业中也有芯原股份、芯耀辉、阿里巴巴、奇异摩尔等企业加入当中,成为国内首批加 入 UCIe 联盟的企业。

5、全球 IP 市场规模稳健增长,处理器 IP 市场规模最大,接口 IP 成长性最佳

从市场总体来看,IP 市场规模稳步提升,市场增速上行。半导体 IP 市场受行业整体周期性影响较弱,市场规模 2015 年来保持逐年上升趋势,且 2018 年后增速逐步提高,IPnest 数据,2021 年全球半导体 IP 核市场规模为 54.5 亿美元, 同比增速从 2018 年的 6.0%上升至 2021 年的 19.4%。预计未来几年市场规模将持续稳步扩张,IBS 数据,全球半导 体 IP 核市场规模有望在 2027 年达到 101 亿美元,IBS 口径下 2018~2027 年 CAGR 达 9%,其中处理器 IP 市场增 长较快,增速达 10%。

处理器 IP:规模最大子类,处理器 IP 为半导体 IP 市场中份额最大的品类,2020 年 IPnest 数据,处理器 IP 市场占 市场总额的 51%,市场主要集中于价值量高且用量大的 CPU、GPU。处理器 IP 市场规模波动增长,2021 年全球处 理器 IP 市场为 27.4 亿美元,同比增长 16.6%。

接口 IP:未来增速最快品类,接口 IP 市场最大的五类接口 IP 为 USB、PCIe、DDR、以太网与 D2D、MIPI,五类接 口 IP 市场均有较快增长,2021 年接口 IP 市场合计 13.77 亿美元,同比增长 22.83%。IPnest 预计接口 IP 市场到 2025 年将达到 25 亿美元,2020-2025 年 CAGR 为 19%。

其他物理 IP 与其他数字 IP:接口 IP 中包含部分如 DDR 等物理 IP 与数字 IP,其他物理 IP 部门主要包括数模混合 IP、 存储编译器 IP、射频 IP、OTP/MTP/Flash 等 IP 种类,IPnest 数据,2021 年其他物理 IP 市场规模 8.93 亿美元,同 比增长 24.17%。其他数字 IP 包括基础 IP 等非接口类数字 IP,2021 年市场规模为 4.38 亿美元,同比增长 17.70%。

三、全球 IP 行业竞争格局高度集中,EDA 公司深度布局 IP1、全球 IP 行业竞争格局已高度集中,业内并购频发

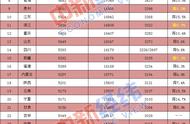

全球半导体 IP 行业高度集中,CR3 达到 66.2%。IP 行业市占率第一为 ARM,ARM 在处理器 IP 方面具有绝对优势, 并且在版税收入上也保持大幅领先地位,2021 年市占率 40.4%,第二第三分别为 Synopsys 和 Cadence,行业整体 高度集中于前三位玩家,CR3 达到 66.2%,CR10 为 79.3%。国内厂商芯原股份 2020 年占据 2%的份额,排名第七。 2021 年大部分 IP 厂商营收均保持较高增速,行业整体增长 19.7%至 54.5 亿美元。

IP 行业于 90 年代开始快速发展,行业并购不断,ARM 以内生研发为重,Synopsys 大量并购打造最全产品线。行 业发展历程当前主要可分为两阶段:行业酝酿期与行业爆发期。

行业酝酿期(1980~1990)。IP 行业主要的三家龙头为 ARM、Synopsys 以及 Cadence,Synopsys 与 Cadence 均成立于 80s,在行业发展早期占据领先地位的 Mentor Graphics 也同样成立于 80s,该公司后被西门子收购。 ARM 前身 Acorn 成立于 1978 年,并于 1985 便推出了第一颗 ARM CPU,到 1990s IP 行业整体仍以技术积累 与酝酿为主,相关收购案例与代表产品推出较少。

行业爆发期(1990~至今)。行业爆发期主要为 1990s 至今,1990 年开始 Synopsys 逐步开始进行 IP 行业的大 规模收购,并通过大量收购的方式获取了宽广的产品线,当前在以接口 IP 为代表的多个 IP 子类市场均占据行业 领先地位。ARM 以内生研发为重,ARM 30 余年发展过程中收购频率较低,通过其在处理器 IP 领域的绝对优势 占据最大市场份额。Cadence 到 2010 年收购 Denali Software 才开始进入到 IP 领域当中,并同样通过并购的方 式快速突破,但其起步较晚产品线相对较少市占率较低。

行业主要玩家频繁更迭,格局逐步趋稳,少数供应商占据零散利基市场。行业较早期主要玩家为 ARM、Synopsys、 Rambus、TTPCom 以及 Ceva 等,Gartner 数据,2002 年行业 CR3 与 CR5 分别为 38%与 49.7%,市场竞争格局 仍相对分散。经过 20 年的收购与淘汰后,当前行业玩家已高度集中于龙头,CR3 与 CR5 分别上升至 66.2%与 71.1%, 三家龙头已占据大部分份额,其余玩家如 Imagination、SST、Ceva 以及 eMemory 等通过在 GPU、存储 IP 等专一 市场的领先优势获取一定份额,国内厂商如寒武纪、芯动科技等也在专一市场具有一定领先优势。 国内 IP 厂商快速发展与 AI、汽车智能化、Chiplet 等新技术趋势为 IP 行业带来一定新变量。国内 IP 厂商如芯原股 份等快速发展,2020 年市占率提升至第七位,2021 年继续维持较为领先的水平,全球市占率为 1.8%。IP 行业当前 受益于 AI 应用泛化以及汽车智能化等来自下游领域的推动,而中国为新技术领域中的全球大市场,国内 IP 厂商将有望在构建新兴市场国产供应链中充分受益。同时 Chiplet 等 IP 领域的新技术趋势也将为半导体 IP 行业竞争格局带来 一定的新变量。

IP 龙头厂商产品覆盖较广,其余厂商多专注于少数品类。主要的三家龙头 IP 供应商经过多年发展后积累了覆盖较为 广泛的产品组合,ARM、Synopsys 与 Cadence 产品基本涵盖大部分品类的 IP,而其他厂商如 SST、Imagination 与 CEVA 等均较专注于某一品类的 IP,如 SST 主要在存储 IP 上具有领先地位,Imagination 为 GPU IP 龙头,而 CEVA 为 DSP IP 龙头。国内企业中,芯原股份也正逐渐拓宽产品宽度,向平台型 IP 厂商发展,而其他厂商如寒武纪、国芯 科技、锐成芯微等产品分布上仍相对集中。

2、作为工具提供商的 EDA 公司切入 IP 具有天然优势,龙头 EDA 公司深度布局 IP

半导体 IP 是集成电路进步发展的产物,与 EDA 共同构成芯片设计的强大支柱。半导体 IP 是指已验证的、可重复利 用的、具有某种特定功能的集成电路模块,通常由第三方开发。在产业发展早期,由于芯片的种类有限,当时的半导 体芯片设计难度较低,大部分芯片设计公司自身可以独立完成芯片的设计全流程,所以当时几乎没有独立的 IP 厂商。 随着集成电路的发展,大规模集成电路(VLSI)逐渐占据行业主流,半导体行业遵循摩尔定律的发展,单个芯片上集 成的晶体管数量已达上亿个,半导体芯片的流程分工愈发明细,全球 IDM 厂商数量极少,芯片行业发展更趋向于分 工协作。在芯片设计环节,超大规模集成电路所涉及的流程愈发复杂,研发费用逐步升高,同时伴随着芯片种类的愈 加丰富,以及先进制程的不断涌现,半导体 IP 为简化 IC 设计流程提供了极大便利,半导体 IP 以及应运而生的 IP 企 业是半导体产业发展的必然产物,配合先进的 EDA 工具,芯片设计借助各种 IP 达到了极大的便捷。 EDA 与 IP 具备业务协同效应。EDA 产品与 IP 核商业模式相似,并且 EDA 厂商与 IP 厂商面临相同客户,为客户同 时提供 EDA 产品与 IP 产品将带来更大价值。EDA 龙头公司 Synopsys 与 Cadence 均在 IP 领域有深度布局,市占率 分别在第二与第三的位置,而另一 EDA 龙头 Simense EDA 前身为 Mentor graphics,在其创立早期阶段也曾涉足 IP 领域。国内 EDA 企业如华大九天、芯愿景等在 IP 领域也具备一些产品线。

国际龙头 EDA 公司在 IP 领域均有所布局。国际主要的三家 EDA 公司分别为 Synopsys、Cadence 与 Mentor Graphics (现为 Siemense EDA),其中 Synopsys 在 IP 领域布局较早,1992 年推出其 DesignWare 系列后正式进入 IP 领域, 随后主要依靠大量收购的方式拓展 IP 产线。Cadence 同样以 EDA 业务起家,2010 年通过收购 Denali 进入 IP 行业, 之后收购了Tensilica等几家公司布局处理器IP领域,收购Nusemi收获SerDes IP,产品线逐步拓宽。Mentor Graphics 同样在成立较早期便进入 IP 行业,Mentor 主要发展重心在 EDA 领域,IP 业务的发展主要依靠内生研发,产品线同 样相对稀疏,在行业较早期处于领先地位,后续 IP 市场份额下降逐步淡出 IP 市场,2016 年被西门子收购,之后改 名为 Siemense EDA。