先讲个段子。

问:“我有100元,要如何投资才能既保证本金安全,又能挑战高收益呢?”

答:“可以把98元存银行,剩下的2块钱买张双色球彩票。”

这虽然是个段子,但是它的思路是可以借鉴的。

按这个思路制作而成的投资品还真的存在,它的名字就叫:结构性存款。

那什么是“结构性存款”呢?

还是老方法,拆词法。把这个名字拆分一下,可以分为“结构性”和“存款”这两个词。

首先,它是个银行存款,不是银行理财产品。

其次,这个存款是“结构性”的,存款中绝大部分是传统存款,极小部分是高风险投资。

如果运气好,高风险投资那部分赚钱了,那结构性存款的整体收益就会比传统存款高;

如果运气不好,高风险投资那部分亏光了,也没关系。

因为存款那部分产生的利息可以覆盖这部分损失,整个结构性存款也依旧不亏钱。

因此,结构性存款是与传统银行存款一样的,是保本型投资品。

在银行理财产品进入不保本时代之后,广大用户还是希望有个保本产品的。

结构性存款扛起了保本型投资品的大旗,成为了银行里最受欢迎的投资品之一。

结构性存款也有很多品种,区别在于高风险投资部分具体买了啥。

一般来说,结构性存款的高风险部分买的都是金融衍生品,以期权为主。

简单的理解,买期权,类似于猜涨跌。

要是猜对了,那张期权的价格会涨很多,甚至能翻好几倍。

但要是猜错了呢,那张期权就像没中奖的彩票,一分钱不值。

如果一个结构性存款买的是黄金的期权,且猜黄金在未来1个月会涨到X元以上。那么这个结构性存款的收益可能是这样的:

如果一个月后,黄金的价格没有超过X元,那期权这部分就猜错了,亏光了。

整个结构性存款只剩下了存款那部分的收益,也就是A%。

如果一个月后,黄金的价格超过了X元,期权这部分猜对了,赚钱了。

再加上存款那部分的收益,整个结构性存款的收益就是B%。

目前,A%大概是在0.3%-1.5%之间,B%大概在5%-3.5%之间。

其规律是:

A%的值越高,B%的值越低;

A%的值越低,B%的值越高。

这个很好理解,A%的值越高,说明结构性存款拿去买传统存款的比例高,拿去买期权的比例低。A%如果是1.5%,那B%大概就是3.3%左右。

而如果一个结构性存款设计的比较激进,买传统存款的比例低,而买期权的比例高,此时A%可能是0.3%,B%可能是5%左右。

很多产品的B%很高,大家会误以为这样的产品更好,其实不是的。它比较高的B%,是以极低的A%为代价的。

(我见过某银行在宣传自己的结构性存款的时候,只宣传它的B%有多高,不提A%有多低,这就很没有职业道德了。)

我们举例的这个结构性存款只有A%和B%两个预期收益,通常被称为“二层”结构性存款,算是个基础款。

理解了这个基础款,也就理解了结构性存款的本质。

追踪同一个品种的结构性存款,通常来说有两个方向:看多(希望挂钩的指标涨)和看空(希望挂钩的指标跌)。

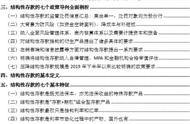

比如上面这个图,如果未来几个月,黄金价格涨超过x元,则收益率为B%;如果涨没超过x元,则收益率为A%。

与之相对应的,一般还会有个看空的产品。比如未来几个月,黄金价格如果跌超过y元,则收益率为B%;如果没跌过y元,则收益率为A%。

可以看到,挂钩同一个指标的结构性存款,有两个完全相反方向,因此没有哪个挂钩指标是更好的。

有同学说,他买的是挂钩中证500指数的结构性存款,收益率很不错。

其实并不是“中证500”这个指标好,而是这位同学在买结构性存款的时候,运气好。

至少在看多还是看空的选择上,他猜对了。

但不能因此就说挂钩某个指标的产品就好,万一后面中证500行情突然变了呢?

另外,有同学问:结构性存款是不是一定是保本的?

目前各银行市面上在售的结构性存款,都被设计成了保本型。

但是,结构性存款这个产品,理论上银行是可以设计成不保本的形态的。

只要在高风险部分多买点期权,低风险部分产生的利息就没办法彻底包住高风险部分的损失了。

但现在各银行都在用结构性存款来替代老的保本理财,所以都把它做成了保本形态。

未来会不会有银行突发奇想,做成不保本的,也说不准。

大家在买之前,要仔细看一下产品说明书,是不是保本的产品,上面会写的很清楚。

升级款在有了“基础款”之后人们发现,可以在结构性存款的期权部分做些变化呀。

比方说买好几种期权,猜不同价格的涨跌。

还以挂钩黄金为例:

比方说,一个挂钩黄金价格的结构性存款,产品期限一个月。

如果一个月后黄金的价格低于X,那收益就是A%;

金价涨超过X元,但低于Y元,收益就是B%;

金价涨超过Y元,收益就是C%。

由于预期收益率有3个,所以这种创新款,又叫“看涨三层”。

既然有看涨三层,也会有“看跌三层”。

如果把中间那层的收益率做到最高或者最低,就叫“区间累积”。

如果把中间那层收益率做成一条斜线,就叫鲨鱼鳍(很形象)。

其实不管是三层的、区间累积的,还是鲨鱼鳍形式的,其原理都和二层结构性存款的原理都是一样的,并没有本质区别。

在挂钩的指标上,除了可以挂钩黄金的价格,结构性存款还可以挂钩沪深300的股价、中证500的股价,还可以挂钩外汇价格等等。

产品期限从7天、14天,到1个月、2个月、3个月、6个月、1年,都有。

看到这,肯定有同学要问了:结构性存款有这么多计算收益率的方式,有这么多挂钩的品种,到底怎么选收益才能最高呢?

我的答案是:没有任何方法可以确保赚到高收益。

无论是黄金的价格,还是股价,亦或是外汇的价格,它们短期的涨跌都是无法预判的。

无论你是猜涨还是猜跌,猜对了都只是因为你运气好,猜错了也非常正常。

试想,如果我们具有猜对短期涨跌的能力,那我们干嘛要去买结构性存款,直接全买期权不就完了?岂不是赚的更多。

买了结构性存款,就已经承认了自己不具备预期短期涨跌的能力,想买个保本的投资品,以求本金安全。

因此,对于结构性存款的选择,注意点产品期限就行了,如果没到产品到期日,钱是拿不出来的。

具体选择什么收益形式、挂钩什么品种的期权,都区别不大。反正都是懵,随便选一个即可。

另外,结构性存款不要买产品期限太短的,比如7天的、14天的、1个月的。

因为结构性存款不是买了之后立刻起息,而是要等几天才起息。

比方说,某产品期限为7天的产品是8号开始起息,1号-6号是认购期。

你在1号买了结构性存款,但8号才开始起息,14号产品到期。

你想在8号当天买?对不起,人家不卖。

看似你买了个7天的产品,实则资金占用是14天,年化收益率直接得除以2了。

目前的结构性存款虽然保本,但资金灵活性比较差,平均收益比货币基金和现金类理财也高不了多少。

,