日前,上海宾酷网络科技股份有限公司(以下简称:宾酷网络)提交了第二轮上市问询函回复,早在一年前深交所就已受理其IPO申请,至今却仍在等待上会。

从招股书来看,这是一家新媒体营销服务商,为客户提供媒介策略制定及优化、媒介采买等服务,主要客户为国际4A公司和本土广告代理商。

公司称,截至2019年末,公司在媒体端拥有18项核心代理权、17家4A公司独家代理权以及1家快消及日化产品独家代理权。单从“4A公司”、“独家代理”来看,这家公司似乎渠道能力极强,结合上下游产业链来看,又会让人产生“这只是一家中介公司”的联想。那么,与宾酷网络类似的广告代理公司到底在产业链中起到了什么样的作用,宾酷网络质地成色又到底如何呢?

(注:4A一词源于“美国广告协会”,即The American Association of Advertising Agencies的缩写,在广告业内一般指在国际上有较大影响力的广告公司。)

宾酷网络上下游产业链 图源:招股书

行业参与者众多且分散,天花板“抬头可见”

从公司对问询函的回复来看,宾酷网络及其类似同行业公司虽然不仅仅承担“中介”的职能,但天花板也十分明显。

宾酷网络2018年至2020年分别实现营收12.76亿元、14.44亿元和12.66亿元,其中主营业务收入占比超99.98%。

主营业务按产品类别可分为两类,一类是常规营销代理,即公司根据客户需求,向特定媒体采买广告位并完成广告投放,报告期内营收分别为10.93亿元、12.37亿元和10.33亿元,占比分别为85.64%、85.73%和81.61%;另一类为程序化营销代理服务,主要基于目标人群画像及客户投放指标要求,为其匹配非特定的媒体资源,将广告投放至广告主偏好的目标人群,报告期内营收分别为1.83亿元、2.06亿元和2.33亿元,占比分别为14.36%、14.27%及18.39%。2018年至2020年公司主营业务毛利率分别为19.06%、18.04%和12.88%,呈逐年下降趋势。

宾酷网络主营业务收入。 图源:招股书

宾酷网络毛利率 图源:招股书

上市委问询函中,要求公司说明其主营业务在所处产业链环节的必要性,相关媒体是否可以自行设立营销公司、流量接入网站联盟或头部媒体公司所设联盟等直接对接广告主或代理公司,进一步量化分析发行人主营业务面临的直接竞争局势,是否存在被其他市场参与者替代的风险。

公司回复称,目前国内广告主及媒体数量众多,专业的新媒体营销代理企业作为中间桥梁实现了双方之间的高效对接,节省交易双方人力及时间成本。媒体端方面,我国互联网行业市场规模大且发展势头良好,除阿里巴巴、腾讯、今日头条等互联网巨头外,不断涌现出哔哩哔哩、斗鱼等在垂直细分市场中具有较强影响力的新媒体公司。多数媒体公司人员规模较小,发展初期往往专注于提升自身产品功能、稳定性与用户体验从而提升用户量与品牌认知度,销售方面则可能会借助于资源丰富的专业新媒体营销代理公司,而非自行投入大量人力物力组建营销团队。客户端方面,具有广告投放需求的广告主,尤其是中小广告主数量众多。同时,广告主及国际4A公司等在新媒体领域进行广告投放时可选择范围广,但对于不断涌现且变化较快的新媒体的营销特点、历史投放效果及用户人群缺乏足够了解,与数量众多的媒体逐一谈判费时费力且投放效果难以保证,亦存在对专业新媒体营销代理服务的需求。

接受银柿财经记者采访的广告行业人士也表示,媒体要面对的广告主或4A要投放的媒体资源量都较大,一般都会分发至中小广告代理公司做进一步执行。

宾酷网络还在说明自身业务必要性时表示,4A公司及本土代理公司通过宾酷网络进行采购,通常能获得比直接采购更加优惠的价格。问询函回复中,公司进行了模拟计算,以胤湃集团采购斗鱼媒体资源为例,如直接向斗鱼采购,单价为32.4万元/天,而通过公司采购,仅需13.04万元/天。

该广告行业专业人士表示,宾酷网络对媒体供应商来说可能是大客户,但宾酷网络的单个客户对媒体来说可能就不是大客户,宾酷网络如果代表多家客户长期向媒体采购,采购量越大折扣越大。“这个逻辑其实很简单,但外行人看来可能会认为,能给到这么优惠的价格,这家公司很有实力。”

宾酷网络媒体采购价与模拟客户直接采购价对比 图源:问询函回复

不过,公司提到的代理权含金量值得商榷。截至2019年末,公司共有17家4A公司独家代理权,包括超级课程表、36kr、Keep等应用;还有18项核心代理权,包括斗鱼、哔哩哔哩等。上述广告业内人士表示,这些都不是主流头部投放媒体,而4A公司独家代理仅仅意味着合同约定的4A公司向这些媒体投放资源时需要通过宾酷网络,媒体仍然可以自由接受来自其他广告代理商的邀约。

对于主流投放媒体,公司在问询函中也提到,国际4A公司虽然在境内亦从事与公司类似的营销代理业务,但其通常主要直接对接腾讯、阿里巴巴、今日头条、百度等市场头部媒体或其一级代理商,而对于数量众多、单个采买金额相对较小的其他媒体,通常选择专业的广告代理商进行合作并间接投放至该等媒体。

由此可见,需要投放头部媒体或投放金额较大时,国际4A公司通常自行接洽,宾酷网络及其类似公司,能做的就是从腰部、尾部媒体处“分一杯羹”。

根据胜三管理咨询公司发布的《中国广告代理商图谱》,2019年,中国拥有46336家本土代理商,总收入为888.74亿元,平均收入仅为191.80万元,呈现平均规模小、市场较为分散的特点。

同时,这分来的一杯羹也并不是十拿九稳的。根据问询函回复,2018年,公司对电通安吉斯集团销售金额为1.66亿元,而2019年为9721.67万元;对阳狮集团2018年销售金额为1.06亿元,2019年为6542.19万元。公司称,下降是由于其终端广告主变动,导致其对公司采购规模缩减。可见,如公司客户中的4A公司、本土代理公司终端广告主发生变动,不再倾向于选择公司合作较多的媒体,宾酷网络业务也将受到影响。

盈利模式不透明,“返点”比例各家不一全靠协商

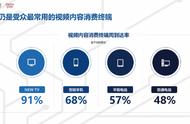

不了解广告行业的普通投资者可能很难理解宾酷网络的盈利模式。公司招股书中称,主营业务分为常规营销代理与程序化营销代理,其中常规代理中的KOL业务与程序化营销代理业务通常通过销售收入与采购成本差价获取盈利,而常规代理中APP、OTT&OTV业务主要通过与客户、供应商之间的返点价差获得盈利。

公司称,同媒体供应商及下游客户通常采用基于刊例价的公开报价 返点的形式进行定价,并通常根据采购量进行阶梯型返点。多数媒体往往会公开刊例价并可能在报价同时提供一定折扣,客户根据折扣后刊例价向公司报价采购,而宾酷网络根据客户需求向媒体进行采购并根据采购量结算返点。“刊例价”即媒体官方对外报出的价格,根据媒体的知名度、市场需求等因素确定。也就是说,宾酷网络向媒体供应商收取返点,并向下游客户支付返点,其差价即为公司盈利。例如,在问询函回复中,公司列示了2018年至2020年的返点比例,常规营销代理一项中,2020年客户获取的返点比例为7.99%,而公司自媒体收取的返点比例为15.47%。

招股书中,宾酷网络也提到,公司对客户的返点实质上属于商业折扣,因公司为了促进客户广告投放而在销售价格上给予的折让,形式上体现为直接抵减销售应收款或通过银行转账的方式返还给客户。在会计处理中,按照扣减返点后的销售净额确认收入,按照扣减返点后的采购净额确认成本。

但相对其他价格相对公开透明的行业来说,宾酷网络这类广告代理商所获取的采购价与销售价不具有固定标准,也并非公开可查,每笔返点比例也可能并不一致。公司在问询函回复中称,“一般情况下,刊例价及刊例价的常规折扣在市场中较为公开透明,但返点或其他特殊政策由交易双方协商确定。公司通过谈判在媒体处取得较高的返点比例,并根据每个客户情况确定单个客户享有某家媒体的实际返点,该返点的确定不受媒体影响,属于独立的自主定价”。

对赌失败后谋求上市

根据招股书,宾酷网络实控人为董事长、总经理季瑜,直接持股29.11%;并且,季瑜与周晓波、宾酷投资为一致行动人,控制公司40.61%的表决权。周晓波为公司董事、副总经理,直接持股1.62%;宾酷投资为员工持股平台,其中季瑜占股57.94%,周晓波占股1.22%。

宾酷网络股权结构 图源:招股书

2017年12月,公司部分投资方与公司高层季瑜、周晓波及宾酷投资签订业绩承诺协议,季瑜等人承诺公司2018年至2020年经审计的净利润分别不低于1.28亿元、1.6亿元和1.92亿元,如实际完成净利润低于承诺的95%,则视为业绩承诺未达到,将由季瑜、周晓波、宾酷投资进行补偿。同期签署的补充协议中约定,2018年至2020年实际净利润有任意一年未达到承诺的65%或公司未能在本次投资完成后四年内上市或出售,则季瑜、周晓波、宾酷投资及公司承担回购义务。根据招股书,公司2018年至2020年净利润分别为1.04亿元、1.23亿元和9256.14万元,均未实现业绩承诺。

2020年4月份,季瑜、周晓波、宾酷投资与投资方分别签署了补偿协议与解除协议,约定补偿投资方向公司增资款的10%,在公司完成首次公开发行并上市起的12个月内或2022年12月31日前支付,此前约定的特殊*权利、要求业绩补偿的权利、回购请求权等权利终止。

宾酷网络的IPO申请于2020年7月份获得受理,至今已经历两轮问询。补偿协议约定的向各方支付的补偿款合计为1660万元,留给季瑜、周晓波等人的时间,还有一年零三个月。

,