很多朋友在定投的时候,首先都会问,“每月定投多少钱合适呢”。

确实,这个看似简单普通的问题,却难倒了不少人。

定投少了吧,如每月定投200块钱,一年下来才2400块,意义不大;定投多了吧,又超出自己能力范围,很难长期坚持下去。那到底每月定投多少钱较为合适呢?

无疑,这因人而异,每个人的情况不同,每月定投的金额也不同。今天,我们就来聊聊如何选择每月适合自己的定投金额。

一、上班族:合理利用闲钱,强制储蓄

我们知道,定投是一种长期投资方式,所以定投的钱都是长期不用的钱,也就是我们常称的“闲钱”。

通常,每月闲钱是月结余的一半,也就是(月收入—月支出)/2。

其中,月收入包括每月工资和其它固定收入;这里,月支出不仅包括每月生活支出,还包括每月要按揭还的房贷、车贷等。

比如:小明月收入1.5万元,除了房贷和车贷,每个月要还7000元之外,还支出4000元,每月结余4000元。可以拿出每月结余的一半来做定投,即每月定投2000元。

注意的是:每月定投的金额一般不要超过每月闲钱的一半。

原因是:除了正常支出,可能还有其它额外的应急性支出,手头应该留有余钱以备不时之需。其次,虽然定投兼顾了强制储蓄的目标,但毕竟不是储蓄,短期投资可能会有亏损的风险。

因此,风险承受能力较小的投资者可以把剩余闲钱存起来,买一些低风险的“现金类”产品,比如货币基金;

当然,风险承受能力较大的投资者还可以将剩余闲钱进行高风险、高收益的投资,博取更高的收益。

此外,对刚毕业工作不久、薪水微少又存不下钱的月光族和基金小白来说,可以先尝试拿月收入的10%来定投,一方面强制储蓄,另一方面可以学习成长,然后再慢慢提高定投金额。

二、突然增加的一次性收入:每月均摊定投

除了固定收入工资,如果你突然有一大笔钱,可能来自于大额补贴、年终奖、项目奖金等,想定投,该拿出多少钱呢?

我们的建议是,这笔收入扣除对自己的奖励性支出后,分12-24个月来定投,比如:小周收到2万元一次性奖金,花8000元买了自己心仪的电脑,那么剩余的钱1.2万元,分12个月每月定投1000元。

三、根据投资目标,来确定定投金额

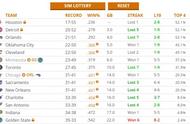

长期投资目标不同,每月的定投金额就不同。先来看两个案例:

从以上案例看出,小王和小张长期投资目标不同。小王想2年后买一台单反相机,而小张想10年后给孩子准备一笔大额的出国留学金。那么,问题来了,如果每月定投一次,小王和小张每月该投多少钱?

我们采用倒推的方式,即知道了定投到期的总资产(需要多少钱),以及定投的期限(需要定投多少年),然后根据定投的年化收益率来倒推出每个月大概需要定投的金额。比如:假定按照定投上证指数近26年的年复合增长率13%来计算,小王想要2年后买一台价值2万元的单反相机,需要每月定投700元;小张想要10年后准备一笔50万的出国留学金,需要每月定投2000元。

由此可见,长期投资目标不同,每月的定投金额就不同。

四、家庭资产配置:用定投来保值增值

在好买商学院相关课程中,我们一直建议用家庭资产配置的思想,把口袋里的钱分成4部分。

一是家庭日常开支和紧急备用金。这部分钱一般为3—6个月的家庭支出金额。比如:我每个月的支出金额在5000左右,那就要留出1.5万—3万的资金作为紧急备用金。由于这笔资金对流动性和安全性的要求很高,建议买入低风险、高流动性的货币基金,可以同时兼顾流动性和收益性的目标。

二是保险支出,应不超过家庭年收入的10%。保险主要是保障当家庭出现意外事故、重大疾病时,有足够的钱来保命,解决突发的大开支。

三是建立保持增值的理财账户,应不低于家庭可投资资产的40%。短期要用的钱,比如3年内可能出现的大额消费的钱,明年要装修房子的钱,后年孩子出国继续深造的钱等,都可以放入理财账户,买些固收类理财产品;另外通过基金定投的方式,实现资金的长期保值增值,实现某个理财目标,或筹划子女教育金、养老基金等。

比如家庭可动用资金10万,那么拿出4万做理财账户,其中2万投资固收产品,买债券基金、国债、定期产品等,期待个5-8%的年化收益率;另外2万分12-24个月做基金定投,按过去十多年历史数据,可获得13%左右年化收益率。然后每年根据可动用资产情况,调整这个可定投的金额和比率。此外,理财账户这里你也可以结合第三条我们提到的按目标来确定每月定投金额。

四是投资账户,就是拿去冒险的钱,不应超过家庭可投资资产的30%。去买股票、股票基金、炒房等等,尽可能博取高收益、改善生活品质,当然这部分钱万亿打水漂,也不能影响到正常的生活为宜。

好了,今天的分享到这里就结束了。简单总结一下,以上四种方法只是一个参考,你可以看看哪种方式更合适你当前的情况。另外,具体每月定投多少钱还要根据自身投资目标、收支结余、财务状况等而定。需要注意的是:每月定投金额应“量力而行”,在不影响既定生活的基础上,用“闲钱”投资,既能储蓄,又能获得财富增长。