02

关于小规模纳税人1号政策发布后,小规模是按季度申报,在4月征期,小规模纳税人按照新政策进行第一次纳税申报,已经有小伙伴私信小编咨询如何申报,不用着急,小编最懂你们了,提前给小伙伴们总结了如下:

疑问1:在1-9号之间已经开具了免税发票怎么办?已经开具了3%普通发票怎么办?

小编解读:开了3%普通发票/免税发票(纳税义务时间是2023年内)按新政就属于错误的开票方式。有两种选择处理:

选择1、追回3%普通发票/免税发票作废(电子发票红冲),重新开具1%的普通发票。

选择2、开具3%普通发票的企业确实无法收回发票(纸质发票需收回联次后才可以作废)无法作废,这个以前有个实操口径,就是直接申报表按1%申报解决这个问题。

开具免税发票的企业确实无法收回发票(纸质发票需收回联次后才可以作废)无法作废,直接申报表也应该按1%申报。

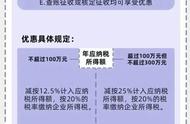

小编给大家总结了小规模减免优惠,以下标准适用时间为自2023年1月1日起至2023年12月31日,提及的月销售额,包括开具各类发票的销售额合计(扣除销售不动产)

疑问2:新政策发布后,不管专票还是普票征税率3%统一按1%?开具发票的话,账务上如何处理,是按1%入账还是3%入账呢?

小编解读:适用减按1%征收率征收增值税的,按照1%征收率开具增值税发票减按1%征收率征收增值税的,

按下列公式计算销售额:

不含税销售额=含税销售额/(1 1%),税额=不含税销售额*1%

账务处理:

借:应收账款/银行存款

贷:主营业务收入(不含税销售)

应交税费-应交增值税(不含税销售额*1%)

实际缴纳税款:

按月10万元或按季度30万以下,开具普通发票的部分免增值税:

借:应交税费-应交增值税

贷:其他收益(执行企业会计准则)/营业外收入(执行小企业会计准则)

开具专用发票的部分征税:

借:应交税费-应交增值税

贷:银行存款

按月10万元或按季度30万以上,不管开具普通发票还是专用发票都需要征税:

借:应交税费-应交增值税

贷:银行存款

疑问3:如何填写纳税申报表?

小编提醒:纳税申报时,要按以下两种情况申报:

合计月销售额未超过10万元或季度未超过30万:

免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次,如果没有其他免税项目,则无需填报《增值税减免税申报明细表》;

减按1%征收率征收增值税的销售额应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

合计月销售额超过10万元或季度超过30万:

合计月销售额超过10万元的,减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次

案例1:甲公司为按季申报的小规模纳税人,2023年1月-3月累计销售货物10万元开具1%普通发票(不含税),累计销售货物5万开具1%专用发票。(不考虑附加税)

账务处理:

借:银行存款/库存现金/应收账款 151500

贷:主营业务收入 150000

应交税费-应交增值税1500

注意:季度不超过30万,免征教育费附加和地方教育费附加,城市维护建设税减半征收。

次月缴纳税款时:

开具10万普通发票的部分免税:

借:应交税费-应交增值税 1000

贷:其他收益(执行企业会计准则)/营业外收入(执行小企业会计准则)1000

开具5万专用发票的部分需要交税:

借:应交税费-应交增值税 500

贷:银行存款 500

主表主要栏次如下:

案例2:甲公司为按季申报的小规模纳税人,2022年1季度销售服务20万元开具1%普通发票(不含税),销售不动产15万元开具5%普通发票(不含税)

账务处理:

销售服务:

借:银行存款/库存现金/应收账款 202000

贷:主营业务收入 200000

应交税费-应交增值税 2000

销售不动产:

借:银行存款/库存现金/应收账款 157500

贷:主营业务收入 150000

应交税费-应交增值税 7500

实际交税时:

(扣除销售不动产,季度未超过30万,可以享受免税)

借:应交税费-应交增值税 2000

贷:其他收益(执行企业会计准则)/营业外收入(执行小企业会计准则)2000

(合计季度超过30万,销售不动产不能享受免税):

借:应交税费-应交增值税7500

贷:银行存款 7500

小编提示:小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

政策依据:国家税务总局公告2023年第1号

纳税申报:

主表主要栏次如下: