最近关注理财圈的小伙伴们可能会关注到一个概念,摊余成本法,主打的营销点是低波动、净值曲线平滑,依稀记得上次听说这个概念是资管新规落地,转型的重要内容之一就是“市值法”取代“摊余成本法”,怎么,“摊余成本”又回来啦?本期嘉实基金与《新基民入市百问百答》带你聊一聊摊余成本是怎么回事儿。

首先,先来搞清楚摊余成本是怎么回事儿。

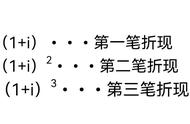

简单来讲,摊余成本法就是以买入成本计价,不考虑期间债券票面价格波动,将债券组合持有到期收益平摊到每一天。

举个例子,资管新规落地前,如果你投资了一个年化收益率为3.65%的一年期理财产品,10万元,到期的收益是100000*3.65%=3650元,如果将收益平摊到每一天,3650元/365天=10元,也就是说,使用摊余成本计价时,你可以在一年中的每一天看到10元收益到账,每天一点小收获,收益稳稳增长,这大概是大家如此爱摊余成本的原因所在。

低波动、净值曲线平滑、真正的“稳”,也是这波摊余成本法计价产品突然成“当红炸子基”的原因。原本,今年的市场已经够艰难了,纯债基金特别是短债基金已担当了近一年的“资金避风港”、“基金流量担当”,然而11月以来,债券市场连续震荡,投资者恐慌情绪蔓延导致赎回潮,机构不得不抛售债券以应对,进而导致净值下跌,引起下一轮负反馈,债市大跌已经过去一个月,但当前理财产品仍然承受着阵痛。

净值曲线稳稳走向东北方向,在当下的市场阶段,摊余成本法的“暖心之处”就显示的淋漓尽致了。那不少小伙伴又有疑问了,摊余成本真的可以“消除净值波动风险”吗?哪些情形下,理财产品可以采用摊余成本计价?

和摊余成本法不同的是市值法,市值法顾名思义,就是以市场交易价格来进行产品估值,如果债券在市场上价格大涨,基金净值也会跟着大涨,反之亦然。当前市场上绝大多数的债基和理财产品都以市值法进行估值,基金净值伴随市场价格实时波动。

而摊余成本仅是将债券获益部分平均摊销到接下来的时间里进行返息,一定程度上平滑了净值波动,小伙伴的持有感受也相对舒适,但是,这种计价方式并不能完全消除净值波动风险,净值也无法保证平稳增长。如果基金真的发生了实际亏损,最终也会反应在基金净值上。

什么产品可以用摊余成本计价?

资管新规实施以来,鼓励使用市值法计价,净值化让投资者对“稳健投资”有了新的认知,但资管新规也未杜绝摊余成本产品,符合以下条件之一的,可使用摊余成本计价:

资产管理产品为封闭式产品,且所投金融资产以收取合同现金流量为目的并持有到期;

资产管理产品为封闭式产品,且所投金融资产暂不具备活跃交易市场,或者在活跃市场中没有报价、也不能采用估值技术可靠计量公允价值。

从这两条要求可知,一定的封闭期、或者投资金融资产要持有到期是产品使用摊余成本法的前提,想要获得稳稳体验感受的小伙伴们可能需要一定程度上牺牲流动性。

我们多次为大家科普,安全性、收益性和流动性是金融产品的不可能三角,投资和很多人生选择一样,同样无法“既要又要还要”,小伙伴需要权衡利弊再出手哦!

本文源自金融界

,