纳税义务人与征税范围

一、纳税义务人

备注:

个人所得税的纳税人按照国际通用的做法,依据住所和居住时间两个标准,区分为居民个人和非居民个人,分别承担不同的纳税义务。

二、征税范围

(五)经营所得

经营所得,包括四个方面:

(六)利息、股息、红利所得

利息、股息、红利所得,是指个人拥有债权、股权而取得的利息、股息、红利所得。

个人*获得转增的股本,应按照“利息、股息、红利所得”项目,适用20%的税率征收个人所得税。

(七)财产租赁所得

财产租赁所得是指个人出租不动产、机器设备、车船以及其他财产取得的所得。

个人取得的财产转租收入,属于“财产租赁所得”的征税范围。

产权所有人死亡,在未办理产权继承手续期间,该财产出租且有租金收入的,以领取租金的个人为纳税义务人。

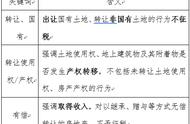

(八)财产转让所得

财产转让所得,是指个人转让有价证券、股权、合伙企业中的财产份额、不动产、机器设备、车船以及其他财产取得的所得。

1.转让境内上市公司股票取得的所得暂不征收个人所得税。

2.企业改组改制过程中个人取得量化资产征税问题:

3.个人住房转让所得应纳税额的计算。

个人住房转让应以实际成交价格为转让收入。纳税人申报的住房成交价格明显低于市场价格且无正当理由的,征收机关依法有权根据有关信息核定其转让收入,但必须保证各税种计税价格一致。

(九)偶然所得

偶然所得,是指个人得奖、中奖、中彩以及其他偶然性质的所得。

主要包括四个方面:

(1)个人为单位或他人提供担保获得收入。

(2)房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠收入。

(3)个人取得的企业向个人支付的不竞争款项。

(4)企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入。

三、所得来源地的确定

所得的来源地和所得的支付地不是一个概念,来源于中国境内的所得,其支付地可能在境内,也可能在境外;来源于中国境外的所得,其支付地可能在境外,也可能在境内。

除另有规定外,下列所得,不论支付地点是否在中国境内,均为来源于中国境内的所得: