保险受益人,这本是个很简单的概念,指领取保险赔偿金的人。但一遇到现实生活,就变得复杂了。

比如下面这位王女士,她的遭遇会让你明白,这个概念并没有那么简单。

2010年,王女士为自己刚工作三年的儿子投保了一份终身寿险 ,受益人一栏并没有指定,而是填写了“法定”两个字,意思是法定继承人为受益人。2013年,小王与小张结婚并生有一个女孩。

2015年,小王出差时遭遇车祸,不幸离开人世。保险公司按照合同需要支付50万元的身故赔偿金,王女士与媳妇小张却发生了争执。

王女士认为,保险是自己为儿子购买的,作为投保人支付了保费,并且购买保险时小王还未婚,投保时受益人填“法定”的意思是指父母,理应父母拿走所有的保险金。

媳妇小张则认为,自己和小王已经结婚,也属于法定继承人之一,有权分割保险金。这个保险金到底应该怎么分呢?

谁是真正的受益人?

关于这个问题,我们就要了解受益人的两个情况——“法定”和“指定”。

“法定”是指那些人?

购买保险时,如果受益人填写“法定”或者“法定继承人”,出险后,保险公司会按照《继承法》的规定分配赔偿金,顺序如下:

第一顺序:配偶、子女、父母

第二顺序:兄弟姐妹、祖父母、外祖父母

有两种情况需要注意:

1、凡有第一顺序继承人的时候,第二顺序继承人就不能继承。没有第一顺序继承人继承的,由第二顺序继承人继承。

2、这里的子女包括亲生子女、养子女、继子女,父母和兄弟姐妹也是一样。

在这个案件中,保单受益人填写的是“法定”,也就是“法定继承人”,王女士是小王母亲,小张是小王的妻子,都是第一顺序继承人,也不牵涉继父母、养父母的问题。

所以,这笔钱应该小王母亲、小王父亲、小张、孩子四者平分。

虽说王女士买保险时,受益人填“法定”意思是指父母,但小王成家后,“法定”的内涵就变了,由父母变成了父母、配偶和子女。在保险实务中,“法定继承人”的认定基本是以出险时的情况为准,所以四者平分是合情合理的。

指定受益人会怎么样?

如果王女士给小王购买保险是指定自己为受益人,情况就不一样了。保险公司会把所有的保险金赔偿王女士,小张一分钱都拿不到。

不过,受益人也不是想改就能改的。根据《保险法》规定,投保人和被保人不是同一个人时,指定受益人时需要被保人(小王)同意。

除此之外,投保人或被保人还可以指定受益人的领取份额和顺序,比如:

领取份额:小王可以指定他母亲30%、父亲20%、妻子30%、孩子20%,出险后,每个人都会按照这个比例来领取保险金。

领取顺序:小王可以约定他的母亲、妻子为第一顺序受益人,每人50%;父亲、孩子为第二顺序受益人,也是每人50%。这种情况下,只要第一顺序受益人还在,第二顺序受益人就不能领取。

生存受益人和身故受益人

填个受益人还要考虑这么多,估计很多人头都大了。其实并不是所有保险存在受益人的问题。

从保险金获取条件的角度,受益人还可以分为“身故受益人”和“生存受益人”。身故受益人可以由被保险人或投保人指定,而生存受益人则一般是被保险人本人,而且不能更改。

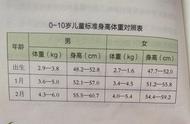

不同险种的受益人指定情况如下表:

“法定”≠未指定

网上很多文章说,受益人填“法定”或“法定继承人”意味着没有指定受益人,保险赔付金会被当做遗产处理。

这个观点是不对的。

根据最高人民法院发布的《关于适用〈中华人民共和国保险法〉若干问题的解释(三)》,第九条明确表示:

受益人约定为“法定”或者“法定继承人”的,以继承法规定的法定继承人为受益人

也就是说,“法定”的其实已经做了指定,只不过不是具体的某一个人,而是“法定继承人”。

而根据《保险法》第四十二条的规定,被保险人死亡后,有下列情形之一的,保险金作为被保险人的遗产:

没有指定受益人,或者受益人指定不明无法确定的;

受益人先于被保险人死亡,没有其他受益人的;

受益人依法丧失受益权或者放弃受益权,没有其他受益人的。

综合《保险法》和最高法的司法解释,受益人“法定”是有具体受益人的,保险赔偿金并不会被当做遗产。除非极端情况下,法定继承人全都不在了,才会被当做被保人的遗产处理。

为什么一定要确认是不是遗产呢?

因为根据我国《继承法》的规定,遗产必须先用来缴纳税收和清偿债务,然后才能继承。

如果身故保险金存在受益人,那就不属于遗产了。既然不是遗产,债权人便不能要求拿这笔钱来偿还债务。假使未来开征遗产税,这笔钱也可免交税款,能在一定程度上起到“避债避税”的作用。

受益人去世,保险金归谁?

这就要看受益人和被保人谁先去世了,具体可以分为三种情况:

被保人先于受益人去世

受益人先于被保人去世

被保人和受益人同时去世

结合一个例子,给大家分析一下这三种情况:

小李他与妻子结婚三年,孩子两岁,父母也都健在。除此之外,还有一个姐姐。最近,他为自己投保了一份50万的定期寿险,受益人为“法定”。我们看下各种情况下的保险金的分配情况。

情形1:被保人先于受益人去世

这个是最简单的情况,出险后保险金由第一顺序继承人平分,即父亲、母亲、妻子、孩子各25%。只要上面这些人有一个还在,姐姐就不能领取。

如果小李指定了受益人,那就要按受益人的顺序、份额来领取保险金。

情形2:受益人先于被保人去世

根据《保险法》规定,只有在“受益人先于被保险人死亡,没有其他受益人的”情况下,保险金才能被作为遗产处理。也就是说,如果“仍有其他受益人”,保险金不能作为被保人的遗产处理,而是由其他受益人分得全部保险金。

具体到例子中,比如小李去世前,父亲先去世了,那么父亲的受益权就会丧失,保险金将由母亲、妻子、孩子三人平分,每人1/3。

如果小李并没有选择“法定”,而是指定受益人,那情况就比较复杂了,大白整理了一个表格,大家可以看一下:

可以看出,不同的受益人指定情况,会造成完全不同的结果,还是要慎重一些比较好。

情形3:受益人和被保人同时死亡

根据《保险法》第四十二条的规定:受益人与被保险人在同一事件中死亡,且不能确定死亡先后顺序的,推定受益人死亡在先。

比如小李和妻子在一场车祸中同时丧生,保险公司赔付时会认为,妻子先去世,丧失受益权。这就又回到了情形2,受益人先于被保人死亡的情况,这里就不赘述了。

发生变故,请及时变更受益人

如果家庭出现变故,就很容易出现受益人纠纷,比如:

婚姻期间,夫妻双方买了人寿保险,受益人都填了配偶。离婚时却没有变更受益人,一方出险后,保险金却被前妻或者前夫领走。

夫妻双方给孩子买了意外险,身故受益人是夫妻双方,离婚后没有变更受益人,孩子出险后,负责抚养孩子的一方却要和令一方平分赔偿金。

这显然与当事人意愿相悖,但却又不得不接受。所以,一旦家庭情况出现变故,要及时变更受益人。

那该如何变更受益人呢?

首先,如果投保人和被保人不是同一人的话,需要先征得被保险人同意,这是为了防范道德风险。

其次,才是联系保险公司,进行受益人变更服务。

以平安保险为例,联系客服或者代理人后,准备三份材料:

保险合同变更申请书(客户信息变更类)

被保险人身份证件

新受益人身份证件

然后按照要求填写就好了。不同公司的流程可能不一样,一般相差不大,变更受益人前最好先向客服咨询清楚。

大白说:推荐指定受益人

买保险时到底应该选择“法定”还是指定受益人呢?两者可以说各有利弊

投保时,受益人直接填“法定”是最简单的,只用写两个字就好了,但理赔时就很麻烦了。

一般来说,法定受益人都不止一个,领取保险金时,不仅要证明“我是我”,还要证明“我爸是我爸”,提供的理赔材料多,很影响理赔时效。而指定受益人,只用带上个人证件,证明“我是我”就好了,理赔速度更快。

至于份额如何指定的问题,完全可以通过多份保单的形式来解决,比如买三份保额差不多的寿险,一份受益人为妻子、一份为父母、一份为孩子。一旦出险,各自都能拿到相应的赔偿金。

最后,一旦发生家庭变故时,千万不要忘了分割保单。这不是诅咒大家离婚,只是提个醒,毕竟风险无处不在。

,