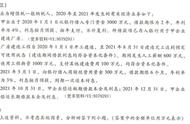

信贷业务的涉及面很多,那么,我们要怎么理清信贷链条的全局架构?这篇文章里,作者就通过5个方面做出讲解,帮助我们看清信贷,一起来看看吧,或许会对屏幕前的你有所帮助。

如果你要投资一家企业,那么你肯定会关注这家企业的现金流是否健康,因为现金流对一个企业来说非常重要。

正因为其非常重要,企业在经营过程中一旦出现资金缺口,就需要通过一系列举措筹集资金,比如通过*增资、变卖资产、票据贴现以及银行借款实现。

当然也可以通过“应收账款”获得贷款。

上述的“借钱”就是我们今天要讲的信贷业务,如车贷、房贷、花呗、借呗等都属于信贷模式的一种。

信贷业务涉及到了银行、保理商、金融平台、金融市场等参与者,以及所衍生的流贷、保理、ABS票据贴现等业务种类。

下面,我们看一下整个信贷的用户端、资产端等整个信贷链条的全局架构。

信贷业务架构

基于架构图,我们可以看到信贷全局,可以通过5个方面去看清信贷。

一、从参与方看信贷一般来说信贷有借款者、平台、资金方三个参与角色。

1. 借款者

可以是个人,也可以是企业,通过信贷快速获得资金。如我们日常向银行申请房贷、车贷时候,我们就属于借款者。

2. 金融平台

是连接借款人和资金方的中介,平台本身有资质,也可以使用自由资金放款。通过平台自有资金借款、中介、和其他资金方联合放款的方式,获取其中的利息、费用收入。如银行、花呗、借呗、京东白条。

3. 资金方

是信贷交易的资金提供者。通过借钱给别人,获取利息、费用收入。如招商银行、建设银行、中信保诚。

二、从用户场景看信贷一般常见分为B端、C端场景。

1. B端金融市场

主要服务于企业客户,其市场规模通常与商业活动的规模、企业融资需求以及经济环境紧密相关。

主要产品包括:

- 企业贷款:包括短期贷款和长期贷款,用于企业的运营资金、设备购置、扩张等。

- 供应链融资:通过融资优化企业的供应链管理。

- 商业地产贷款:用于购买、翻新或开发商业地产。

- 贸易融资:支持企业的进出口活动,包括信用证和保理服务。

2. C端金融市场

主要面向个人消费者,市场规模与消费者信贷需求和消费习惯相关。主要产品包括:

- 个人贷款:用于个人消费、教育、医疗等。

- 信用卡:提供短期信用,常用于日常消费。

- 住房贷款:用于购买住宅的长期贷款。

- 汽车贷款:用于购买汽车。

- 消费分期产品:如“花呗”和“京东白条”,提供在线购物的即时信用和分期付款选项。

3. B端和C端场景的对比

从市场规模、风控、额度、还款周期、费用等几个维度对BC两个市场做一个对比。

一般包括自营、助贷、联合贷:

1. 自营

是指金融平台自己提供资金,直接向借款人发放贷款。

这对平台有一定的资质/牌照,如非银行金融机构牌照、小额贷款公司牌照、融资性担保牌照等;

同时受相关监管要求,如融资担保公司对单个被担保人提供的融资担保责任余额不得超过净资产的10%,全部融资担保责任余额一般不得超过其净资产的10倍,以自有资金进行投资的总额不高于净资产20%。

2. 助贷

一般是指平台不放款,而是作为类似中介的角色,帮助借款方和资金方达成融资,在过程中协助进行获客、风控等,常见产品如哈啰金融、支付宝,一般金融平台,也会提供这种模式。

在某些监管环境下,非银行金融平台可能无法直接放贷,但是如平台手上有大量借款需求的客户,一般会考虑开展助贷业务。

3. 联合贷

联合贷款是指两个或多个贷款机构共同为同一借款人提供贷款。这些机构共同承担放贷的风险,并按照一定比例分配贷款额度。

某些大型融资需求,单一的金融平台/资方可能比较难承担这么大的借款额度,于是可以联合几个资金方一起进行放款,这种模式有几个好处:

- 分散风险:通过联合贷款,机构可以分散单一大额贷款的风险。

- 资源共享:各参与机构可以结合各自的资源和专长,如风控信息、客户资源,提高贷款的效率和质量。

- 符合大额融资需求:对于大型项目或企业,单一机构可能难以独立承担整个贷款额度,联合贷款可以满足这类借款人的需求。

借款方和金融平台之间,可以简单说主要是信用贷、保理、票据贴现三种融资模式;

对于借款方来说,除了常见的信用贷(花呗、借呗、房贷),如果手上有应收账款(类似于欠条)、有票据,就可以找金融平台进行贷款,快速获得资金。

那么他们具体是什么样模式,又有什么区别呢?

1. 信用贷

借款方基于信用向金融平台进行贷款的行为。常见的,如信用卡、花呗、借呗、房贷、车贷、教育贷、企业的流贷,都属于信用贷。

信用贷的业务模式比较简单,就是申请放款,还本付息,如下图: