央广网北京7月27日消息(记者黄燕宁 柯研 实习记者王吉星)据中央广播电视总台经济之声《视听大会》报道,今年上半年,A股五大上市保险公司保费收入接近1.6万亿元,较去年同期增长4%。随着社会公众对身体健康和理财的日益重视,百万医疗险、意外健康险以及财险等短期产品也实现了高速增长。根据投入保费和回报的不同,保险大致分为两种——消费保险和理财保险。两者有什么区别?如何挑选?《视听大会》对话大湾区保险学院创始合伙人陈瑜。

消费型保险“保费低、保额高”

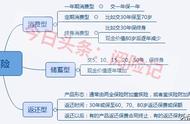

所谓消费型保险,指签订合同之后,在约定时间内如果发生合同约定的保险事故,保险公司需按约定金额对被保险人进行补偿或给付;如果在约定时间内未发生保险事故,保险公司则无需返还所交的保险费用。陈瑜介绍,消费型保险有“投保费率便宜、保费低保额高、保障期限灵活度高”等优点,但也存在“保障延期比较短、期满后再次购买需重新核保、可能有停售风险”等不足之处。

以购买重疾险为例,需要关注涵盖病种、性价比、产品结构等信息,如果是定期重疾险,尤其要注意将保障截止期限定在70岁~80岁这一大病高发期;而投保消费型长期健康险,则关注条款中有关续保的内容,是否可以终身续保,保险公司是否按照约定费率及原条款继续承保等。

返还型保险适合纳入家庭资产配置长期规划

所谓返还型保险,指投保人与保险公司签订合同,若被保险人在保险期间内未出险,且生存至合同到期,保险公司返还所交保险费用或者是合同列明的保险金额。这种保险涉及种类较多,总体分为返还型健康险、返还型重疾险、返还型理财险和返还型养老保险等几大类。

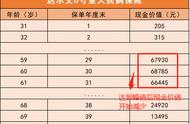

返还型保险共同特点是可以返还约定保费或现金价值,投保人选择返还型保险除了看重现金价值,更注重未来收益。陈瑜认为,很多人考虑返还型产品的时候,在投资储蓄层面上,往往会忽略这笔资金通常是用于几十年以后的长远规划,所以在配置的顺序上,安全有保障的返还型产品要优于风险型投资,低风险稳健配置始终要放在第一位。返还型保险非常适合纳入家庭资产配置长期规划,不论是否发生理赔,都能保证未来可以获得一笔稳定确定的现金流。30岁之前收入有限时,适合配置消费型保险,而40岁以后收入比较稳定则更适合返还型保险。

,