“工资薪金所得”与“劳务报酬所得”两个税目如何明确区分,是一个公认的难题。

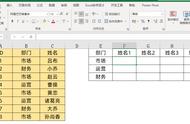

比如:张三是A公司财务经理,月工资薪金收入8000元,缴纳社保;同时兼职担任B公司主管会计,B公司每月给其发放工资4000元,无社保。张三取得的两份收入如何缴纳个人所得税?

观点一:两项所得都是工资薪金所得

《个人所得税法实施条例》第二十八条:“居民个人取得工资、薪金所得时,可以向扣缴义务人提供专项附加扣除有关信息,由扣缴义务人扣缴税款时减除专项附加扣除。纳税人同时从两处以上取得工资、薪金所得,并由扣缴义务人减除专项附加扣除的,对同一专项附加扣除项目,在一个纳税年度内只能选择从一处取得的所得中减除。”(注:原《中华人民共和国个人所得税法实施条例》第三十九条:“在中国境内两处或者两处以上取得税法第二条第一项、第二项、第三项所得的,同项所得合并计算纳税”。新旧实施条例都认可从两处以上取得工资薪金所得)

观点二:从B公司取得的收入为劳务报酬所得

张三从A公司取得的工资薪金收入按照工资薪金所得征税,而从B公司取得的收入应该按照劳务报酬所的纳税。

依据:《国家税务总局关于个人兼职和退休人员再任职取得收入如何计算征收个人所得税问题的批复》(国税函[2005]382号):“个人兼职取得的收入应按照“劳务报酬所得”应税项目缴纳个人所得税”。

分析及建议:

新旧个税法、实施条例和国税发[2006]162号认可从两处或以上取得工资薪金所得,而国税函[2005]382号却将“兼职取得的收入”定性为劳务报酬所得。按常规社会生活经验理解,两处以上取得工资薪金所得,必然可以按主次分为一个全职,一个兼职。按这种理解,国税函[2005]382号相当于否认了从两处以上可以取得工资薪金所得,与国税发[2006]162号和个税法及实施条例相悖。这种文件冲突的结果就是,税企双方以寻求各自利益为导向,依据不同的文件,得出不同的结论。

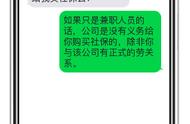

笔者认为,在兼职中劳动者和用工单位如果建立了任职或者受雇关系,比如双方签订了非全日制用工合同,劳动者要服从用工单位劳动时间、劳动地点、劳动标准等方面的管理,应该按照工资薪金计算缴纳个人所得税;如果兼职者与用工单位签订的劳务合同,此兼职收入应该按照劳务报酬计算缴纳个人所得税。按照社保法的规定,此两种情况用工单位均无需为兼职者缴纳社保。

,