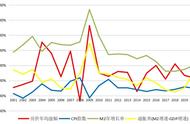

2023年2~5月的通胀数据一直低于市场预期,我们在前期报告中多次提示通胀下行,再次得到印证,站在当下我们认为CPI后续有单月转负的可能性。当下市场开始关注通胀的拐点何时到来,我们认为虽然物价下行速度最快的时段已经过去,基数角度7月之后物价指标会普遍企稳向上,但实际拐点最快在三季度末。

摘 要

1、5月CPI同比增长 0.2%(市场预期 0.3%),其中,核心CPI和食品价格(除猪肉)是主要的支撑,分别贡献 0.57 %和 0.23%,猪肉和交通通信(油价为主)是主要的拖累,分别贡献-0.02%和-0.48%。

1)食品内部分细项来看,鲜菜价格环比-3.4%,明显强于季节性,是食品内部的主要支撑,其余食品多数回落——鲜果下跌0.3%、蛋类下跌1.3%、牛肉下跌0.9%,皆弱于季节性。

2)交通通信内部,油价回落是主因,5月布伦特原油价格回落速度加快,从83美元/桶降至76美元/桶;此外,汽车降价依然在拖累交通工具的价格,环比下跌0.4%。

3)核心CPI内部,虽然五一假期带来服务业热度高涨,但是价格已经很难继续提升,本月“其他用品和服务”(主要是酒店)价格环比降至 0.2%,“教育文化和娱乐”(主要是旅游)价格环比降至-0.1%,酒店和旅游的价格环比上行最快的时段已经过去。

2、5月PPI同比-4.6%(市场预期-4.3%),其中,钢铁、有色、能源价格同步下滑,同时上游采掘业价格下探的速度最快,凸显产能扩张(能源保供)卓有成效。

1)上下游来看,采掘业和原材料环比-3.4%和-1.5%,是本月PPI的核心拖累,反而生活资料中的一般日用品和衣着类相对稳健,环比分别 0.1%和-0.1%;

2)再看细分行业情况,能源、有色、钢铁的商品价格指数分别为122、110、84,环比分别下跌7.5%、3.2%、6.6%,说明当前制约PPI的行业主要是能源和钢铁,有色在新基建的支撑下相对稳定,但近期也开始小幅回落。

3、我们在前期报告《如何理解本轮“类通缩”复苏》中建立了一个CPI和PPI拐点判断的框架,目前来看依然成立。其中CPI回升需要看到预防性储蓄的释放,PPI触底需要出台总量性的需求端政策,而非供给端。

1)对于CPI,近期新能源车和家电下乡等促消费政策出台的节点是比较合理的,有助于阶段性稳定居民的消费信心,但这些政策难以带动物价全面提升,CPI3季度内有转负的可能性。

2)PPI和地产链的相关性不言而喻,短期地产政策的升温带来黑色链条价格在6月阶段性企稳,本轮复苏政策前期集中在供给端的扩张,因此从供需缺口来看,后续PPI大概率延续震荡。

总体来看,我们认为物价下行速度最快的时段已经过去,从读数角度PPI大概率6月见底,CPI在7~8月,实际动能角度我们倾向于最快在三季度末见拐点。

正 文

本文源自券商研报精选

,