投资要点

银行转债市场分析

从发行背景来看,银行转债发行通常伴随着银行资本金需求强烈或者可转债发行受到政策鼓励,而其他融资方式监管趋严的背景。从可转债持有人结构来看,近些年一般法人占比有所提升,基金仍然是以混合型基金和债券型基金为主。条款方面,银行转债相较于其他转债而言,初始转股价格还不得低于最近一期经审计的每股净资产,另外银行转债的回售条款也较为苛刻。

转债正股基本面现状

风险提示

1)经济下行超预期;2)股市下跌超预期。

可转债系列研究——银行转债之一

一、银行转债市场分析

1.1、银行什么时候发行可转债?

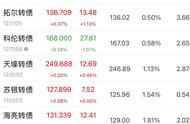

银行转债作为转债市场的重要投资品种,一直备受投资者关注。2003年民生转债作为首只银行转债问市,而后招行、工行和中行也相继发行了可转债,但银行转债一直属于市场上的稀缺品种。直到2017年,银行转债的发行规模才伴随转债市场迎来了大扩容。截至7月底,市场上现存银行转债共有9只(分别为无锡转债、苏银转债、光大转债、中信转债、苏农转债、平银转债、宁行转债、江银转债和张行转债),合计发行规模为1,360亿元。

银行一级资本的补充依靠利润留存、股权融资(增发、配股等方式)和可转债转股。一般情况下,可转债发行人都是希望最终实现转股,所以可转债作为偏股权性质的再融资手段,与增发和配股之间存在替代效应。从发行背景来看,银行转债发行通常伴随着银行资本金需求强烈或者可转债发行受到政策鼓励,而其他融资方式监管趋严的背景。

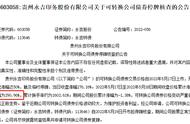

例如,本轮银行转债扩容发行,一方面,2017年以来,再融资新规出台,定增受限,监管层鼓励鼓励可转债和优先股等股债结合产品的发行。同年9月份证监会对可转债发行方式进行调整,将资金申购改为信用申购,引起投资者追捧。另一方面,对于银行而言,资管新规出台下,银行面临表外资产回归表内的压力,资本金需求提升。

1.2、谁在持有银行转债?

从可转债持有人结构来看,目前投资者结构比较多元化,一般法人、基金和保险为主要投资主体。一般法人主要是正股原*,原*一般都具有优先配售权,而原*参与配售的诉求主要是通过后续参与转股保证持股比例不被稀释,或是通过参与配售确保转债成功发行,亦或是通过打新转债获取超额收益等。

以上交所为例,近些年一般法人占比有所提升,从2017年初占比不到1/4提高至目前将近一半的水平。对于前几大*而言,前两者诉求可能更为强烈。而对于一些小*而言,最后一种诉求可能则更为强烈,尤其是今年2月份以来,伴随股票市场的上涨,转债投资收益非常可观,这或许是近半年一般法人占比提升的一个重要原因。