财务中所称的税负率,一般是各项税负与销售收入的比值。主要用以看看取得的这些销售收入,有多少要贡献于税收。或者说,税收给企业取得的收入带来了多大的负担。

税负计算的基本方法计算税负,首先要计算出税收。当然在某些特殊情况下,不需要计算,直接可以得出税负率的结论。比如,小规模纳税人的增值税税负,就是征收率。又比如,以收入核定所得税的企业,其所得税税负,就是附征率或者核定利润率*相应的税率。但是,在大多数情况下,还是要经过计算才能得出。

举个例子老王在县城里开办了一个商贸公司,为增值税一般纳税人,本期销售收入1000万,供应商也均为一般纳税人,采购成本600万元,其他成本共计208万,不考虑其他影响因素。以此来计算老王的公司税负。

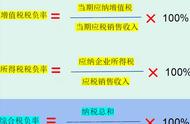

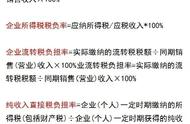

增值税税负:

计算公式为(销项-进项)/收入或者可以做一个变形,(销项税率*收入-进项税率*成本)/收入=销项税率-进项税率*成本率

由于进销项均为一般纳税人,税负率相同,因此实际负担的增值税为1000*13%-600*13%=52万,税负率=5.2%,用变形后的公式计算也是一样,13%-60%*13%=5.2%。

其实,在现实中,可能并不是所有的采购都能够取得进项票,并且也并不是所有的供应商都是一般纳税人,能够提供13%的税票。很有可能提供的是3%的税票或者购买了一些服务,提供的是6%的税票,这种情况下,企业的增值税税负还会更高。因此,实际的税负可能受多重因素的影响。

所得税税负:

先计算企业的所得。可以通过一个简单的利润表来帮助理解。

税金及附加:52*(5% 3% 2%) (1000 600)*0.0003=5.68万

所得税=(1000-600-5.68-208)*25%=186.32*25%=46.58万

所得税税负=46.58/1000=4.66%

这里的计算基于一个假设,即企业发生的成本都取得合规的税前扣除凭证,并且没有其他的调整事项。实际中,企业可能有未取得发票,或者取得了不合规的发票,或者有些项目税法规定不能扣除的情况,这些都会影响企业的所得税税负。

综合税负:

企业所纳税的总和=52 46.58 5.68=104.26万

综合税负率=104.26/1000=10.43%

实际中企业的税负率可能受到多个因素的影响,企业要做的是关注行业税负率,但不迷信预警税负率。

各行业的“预警税负率”(仅供参考)

企业的税负率,的确是税务的一个风控指标。但也并不是“一刀切”。不同地区的不同企业是完全有可能产生不同的税负率的,而且即使是生产相同产品的企业,由于经营方式、价格定位、销售策略、税务筹划等因素的不同,税负也可能存在比较大的差异。因此,如果企业发现自身的税负率与同行业产生了较大的偏差,那么需要思考是否有合理的解释。比如,企业由于销售策略的改变,增加了大量的采购,或者企业由于新产品的优势,带来了上下游企业间定价的改变等等,都有可能引起企业税负率的异常。只要符合企业的实际情况,能够予以合理的解释,那么也不需要杯弓蛇影,过度恐慌。

综上,企业的税负率是衡量企业所承担税负的指标。这些指标在实际业务中会受到多个因素的影响。企业可以通过控制相关因素,来降低企业的综合税负。对于行业税负率,企业需要关注,并结合企业自身的情况进行分析,看看波动或者异常是否能够进行合理的解释。