3、虽然都是预期收益率型,但结构性存款明显更符合规范

对于我们通常熟知的保本型理财,其预期收益的背后更多是一个黑箱,包括资金投向、风险状况等,不会对客户公布,其在投资范围方面也会更宽泛于结构性存款。对于结构性存款而言,虽然其也是预期收益率型,但在其资金投向、风险状况、收益计算、口径监管等方面实际上都是比较透明的,更符合监管规范。

(七)结构性存款本身是抢存款大战略中的一个工具

抢存款一直是商业银行最为传统也是最为重要的一类经营现象,其中保本理财、结构性存款、大额存单、现金管理产品等均扮演着不同的角色。资管新规后,保本理财的时代逐渐落幕,短期限的大额存单在价格上以及中长期限的大额存单在流动性上均没有特别明显的竞争力,唯有结构性存款和现金管理产品成为目前商业银行抢存款大战略的利器。

不过实践中的结构性存款大多也是商业银行与商业银行之间的利益输送、互相帮忙,但最终利益的依然是金融消费者,毕竟抢存款大战意味着高息揽储、高息揽储就意味着商业银行需要有所让利、那么其中的受益者便是套利人。

六、结构性存款的发展历史简述(一)2002-2016年:应对利率市场化的创新产物

这一期间结构性存款产品从产生到在银行业中普及,历经15年左右的时间,而结构性存款业务的产品恰恰是银监会从央行分离之际。更为巧合的是,2002-2003年,也是中国银行业黄金十年的起始之年。所以我们看到,种种背景之下,结构性存款这一产品的开创者仍然是股份行,既在财富管理领域有着历史优势的光大银行。但是我们需要明确的是,这一时期的结构性存款业务产生是在利率市场化的背景下,股份行与全国性银行相互竞争的自然产物。

1、2002-2005年,外汇结构性存款业务初步问世

这一期间主要处于利率市场化初期,同时利率不断走低和外资银行的进入(2003年入世后开始),导致银行业吸储压力加大,具有市场化性质的结构性存款应运而出。具体来看,

(1)2002年9月,一些外资银行和国内的光大银行在中国首推外币结构性存款业务。(2)2003年8月,建设银行上海分行在国内首发个人外汇结构性存款,随后中国银行、工商银行以及农业银行等银行也相继介入。(3)2004年以后,一些股份行、城商行、外资银行等也陆续推出外汇结构化存款产品,也包括一些不具备资质的中小银行。(4)民生银行2005年9月推出第一款人民币结构性存款产品,正式拉开了人民币结构性存款的序幕。

2、2006-2016年,利率市场化和市场竞争推动结构性存款规模快速增长

2006-2016年这一时期既是银行业的黄金发展期,亦是中国经济的真正腾飞期,而利率市场化也正处于深化期,特别是2013年余额宝问世之后,银行业在快速发展的同时也日益面临存款的竞争压力。在此背景下,结构性业务得到快速发展,由2010年以前的不足万亿元迅速增长至2015年的近6万亿元。

(二)2017—2019年:严监管环境下,商业银行对结构性存款更为依赖

2015-2016年,结构性存款业务可以说波澜不惊,没有特别的亮点。但是始于2016年-2017年的严监管在加大商业银行流动性压力的同时,也禁止了保本理财产品的发行,促使商业银行不得不大力发行结构性存款产品,以保持负债端的竞争力并借此增加客户粘性。

在此背景下,全国性银行的结构性存款业务规模从2016年的5万多亿元快速增至2019年1季度的11.50万亿元左右,逼近12万亿元。

(三)2019年—至今:结构性存款的套利问题屡屡引起关注

1、之前很长一段时间结构性存款的发展没有呈现出明显的稳定性和趋势上升性,而与之相对应的结构性存款监管政策也没有起到实质性的作用。但是2019年以来(严格来讲应该是2018年二季度以来),结构性存款与票据之间的套利行为引起了广泛关注。

虽然这种套利行为由来已久,但是在经济下行压力加大的2018年以来这一段时期,二者之间的套利行为所引起的诸多问题(如风险隐患积聚、变相突破资管新规、间接推高银行负债成本和实体经济融资成本、规避监管等等)。

2、针对2019年1月份的天量社融,2019年2月20日总理指出“降准信号发出之后,社会融资总规模上升幅度表面上看比较大,但仔细分析就会发现,其中主要是票据融资、短期贷款上升比较快,这不仅有可能造成套利和资金空转等行为,而且可能会带来新的潜在风险”。央行货币政策司课题组随后也对1月份票据融资增长较快问题进行解读。

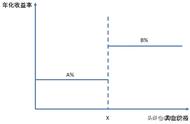

3、2020年新冠疫情以来,无风险利率(10年期国债收益率)从年初的3.20%左右的水平被强行压降至2.48%的水平(下行幅度超过70个BP),票据贴现利率和债券利率也随即便大幅下行,贷款利率降至4%以下甚至也成为一种常态,而此时的结构性存款收益率还在4%以上。在此背景下商业银行也主动发行结构性存款进行配合,结构性存款规模在2019年以来显著萎缩后,自2020年以来再次进入快速增长通道,企业结构性存款规模创历史新高,接近7.50万亿元。

根据央行披露的数据,2020年4月,全国性银行的结构性存款余额高达创纪录的12.14万亿。其中,个人和企业分别达到创纪录的4.71万亿和7.43万亿。相较于2019年底,个人和企业结构性存款分别净增0.53万亿和2.01万亿,合计净增2.54万亿。可以看出企业结构性存款的净增额远远大于个人,背后折射的便是非常畸形的资金空转现象。

但是由于内外环境的复杂性使得企业真正愿意进行生产或投资的*并不强,因此这些能够便利拿到低成本债务资金(包括贷款和债券)的企业便反过来购买结构性存款,以获取可观的利差空间,造成了所谓的这一轮资金空转套利现象,而这也是近期监管部门着力整顿结构性存款的大背景所在。

七、结构性存款严监管可能会导致的七个结果

结构性存款的严监管格局可能会导致以下几个结果:

(一)必然会导致商业银行的存款压力倍增,因为商业银行今年以来大力发行结构性存款的目的之一是维护之前的保本理财存量客户以及抢夺增量客户。同时这一举措预计也会冲击到地方性银行,而地方银保监局也会对辖区内商业银行的结构性存款净增情况进行排查。因此虽然政策层面的指向是股份行,但其它中小银行也会受到影响。

(二)由结构性存款所引致的套利空间被压缩势必会造成企业拿到低成本的债务资金而无处可去,在这种情况下企业是否还会有意愿去主动获取低成本债务资金便是一个问题,也即可能会对融资需求产生一定压制作用,会进一步加剧商业银行对客户的争夺,造成资产荒问题更为突出,预计社融增速可能会受到影响。

(三)结构性存款量增价降虽然会有助于商业银行降低负债成本(如推动商业银行整体存款利率的下降),但无疑会进一步推动资产端利率下行,这意味着商业银行的利差空间仍会保持基本稳定,对利差空间的扩大并不会有特别的利好。

(四)在结构性存款不会大幅增加及利率有所下调的同时,实体企业拿到低成本的债务资金再次回流到金融体系的动力便会弱了很多,资金空转的困境显然会得到一定程度的缓解,但企业主动寻求债务资金的动力也会有所削弱,如果企业拿到低成本的债务资金不去买存款,那会去向哪里呢?买理财?抑或买股票?

(五)商业银行整体存款利率的下降有可能会再次带动资产端利率的下降,对债券市场可能会有一定利好。

(六)央行后续可能也会通过MPA、自律机制以及合格审慎评估对结构性存款定价紊乱的机构给予相应处罚。

(七)商业银行在存款拓展方面可能还会有一些其它方面的创新,或者在拓展资金来源方面会重新转向现金管理类产品,毕竟目前商业银行有竞争力的产品也只有结构性存款、大额存单和现金管理类产品,结构性存款受到压制后,另外两类可能会被寄予厚望。

【完】

本文首发于*任博宏观论道。

本文源自任博宏观论道