贝叶斯定理是关于随机事件A和B的条件概率的一则定理。其中P(A|B)是在B发生的情况下A发生的可能性。贝叶斯定理用于投资决策分析是在已知相关项目B的确定性,而缺乏论证项目A的直接确定性时,通过对B项目的有关状态及发生概率分析推导A项目的状态及发生概率。

1、 A :大盘;B:龙头板块ETF。 P(A):是大盘趋段行情底部、头部的先验预判概率(先预判底部、头部的大概率范围圈),不考虑龙头板块ETF的任何因素。 P(B):是龙头板块ETF趋段涨跌的先验预判概率(主力主攻顺势而为,形势是先发先标强开花,预判为大概率龙头),不考虑大盘的任何因素。

P(A/B):首先确定大盘趋段行情的底、头部可能范围圈概率,在龙头板块ETF趋段涨跌发生的大概率下,大盘底、头部确认的大概率。这是龙头板块ETF涨跌大概率确定发生后,大盘底头部确定的条件概率。龙头板块ETF在前,大盘在后又称大盘的后验确认概率。

P(B/A):已知大盘底、头部确认后,预判龙头板块ETF再次确认是龙头的条件概率。大盘底头部确认后,龙头板块ETF的再次确认,又称ETF的后验确认概率。

P(A/B)==P(B/A)P(A)/P(B)或P(A/B)/P(B/A)==P(A)/P(B)。P(大盘/ETF)==P(ETF/大盘)P(大盘)/P(ETF)。两者合振,或正反馈或死亡循环,确定最终的大概率结果。

2、大盘底、头部的先验概率:先用我的模型确定大概率范围圈;大盘底、头部的后验概率:龙头板块ETF是对是错确认后的大盘确认。 龙头板块ETF的先验概率:我的标强开花形势确定其大概率可能性;龙头板块ETF的后验概率:大盘底、头部是对是错确认后的龙头板块ETF确认。 两者的重合部分(时位信号合振)就是相互印证(相关性判断),双方都正确的概率大增。

3、用贝叶斯定理解读上面两点:就是在龙头板块ETF大概率出现后,大盘底、头部出现的大概率。在龙头板块ETF确认后,大盘底、头部后确认的大概率。两者时位信号越合振,都确认的概率更大。 前提是先提前各自解决大盘底、头部与龙头板块ETF的大概率确定性问题。

4、最强指数ETF(A)与龙头ETF(B)是阶段性随机变化发生的,以盘面事实为准,这次行情的最强指数ETF就是创业板50啊。 半导体50就是大盘底、头部形成的龙头,其次是证券ETF进行确认。

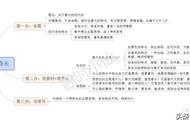

5、环扣步营、因果关系的闭环模型背后,就是贝叶斯定理在起作用: 认知:股市投资就是在不确定性中做大概率确定性的事情------>先提前各自解决大盘底、头部与龙头板块ETF的大概率确定性问题 模标天力闭环模型------>大中小微机险的规律、节奏进退,就是贝叶斯定理在股市投资上的应用------>环扣步营,合振正致,积少成多。

6、概率权:就是概率计算 选择权,是知不知道如何选 选的模型 临战临事会不会选及选不选的问题! 选对和只做龙头板块ETF让盈利大增,紧咬、只做龙头板块ETF而坚决不多动乱动,巴神的价值投资完全同理啊! 各自一半概率------>合振的概率是75%------>资安果盈的概率90%。

7、用贝叶斯定理判战龙头股票或对应的分级B,让对成赚安的概率大增:大盘趋段行情确认------>龙头板块确认------>龙头股票确认------>第一时间做对时位信号进退------>坚决不能多动乱动其他目标------>严格控制资金投入性质与数量风险。