文/燕翔 胡聪慧

近期北向资金持续流出,引发市场广泛关注甚至过度解读。从短期波动看,北向资金流动具有明显的均值回归特征,今年以来净流入和净流出不同月份交替出现,全年前九个月累计净流入超1000亿元,近两个月的流出属于很正常的短期波动。从中长期趋势看,2014年至今,历年北向资金均为净流入,呈现出总体持续流入趋势,这背后是基于中国经济和资本市场发展的客观逻辑必然性。从投资行为看,北向资金“聪明钱”“定价权”“前瞻性”概念设定具有很强的误导性,跟风抛售既有损于自身投资收益,也会放大市场情绪波动。作为机构投资者的一种类型,北向资金长期投资收益率与国内公募基金基本相同,其资金属性无须被神化。

一、北向资金短期有明显均值回归波动特征

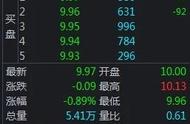

2023年8月份北向资金合计净流出897亿元、9月份合计净流出375亿元,北向资金短期内多个交易日连续流出,由此引发市场一系列热议。

从北向资金波动的历史经验来看,可以发现其短期流动有很明显的均值回归波动规律,即短期内连续净流出后会出现逆转变为流入,同样连续净流入后也会有逆转。从日度高频数据来看,2015年以来北上资金20日滚动净流入(负值即为净流出)规模基本围绕着稳定的中枢水平上下波动,均值回归的特征非常显著(参见图1)。北向资金短期内连续快速净流出,过去也多次发生,典型情况如2019年5月、2020年3月、2020年8月、2022年3月、2022年10月等,过程中都引发市场较大关注,而事后看净流出转净流入均是正常资金流动。

因此今年8月份和9月份出现的北向资金净流出,是非常正常的短期波动现象,无须过度解读。实际上,今年以来北向资金净流入和净流出在各个月份频繁交替出现,1月至3月北向资金持续净流入、4月和5月有所净流出、6月和7月再度净流入。而从全年来看,2023年前九个月北向资金累计净流入1032亿元,流入规模超过去年全年。8月份以来北向资金快速流出,当前20日滚动净流出规模再度达到历史较高水平,从短期波动的经验性规律看,四季度北向资金流动方向再度逆转变为流入可能性较大。

图1:北向资金短期波动与长期持续流入特征

二、北向资金中长期呈总体持续流入趋势

2014年11月沪港通以及2016年12月深港通启动以来,北向资金流入规模不断扩大,成为了A股市场中的重要参与者。自2014年11月至2023年9月底,北向资金累计净买入共1.83万亿元人民币。当前北向资金有不同类别属性投资者,既有长线配置型和短线交易型资金,也有主动管理型及被动跟踪型资金。2022年全年北向资金合计双向买卖总金额23.3万亿元人民币,占全部A股成交金额比例约5.2%。虽然北向资金短期流动看有很强的均值回归波动属性,甚至有时候会出现快进快出的扰动,但从中长期趋势看,北向资金总体呈现出非常显著的持续流入趋势,2014年开通至今,历年北向资金全年流向均为净流入,没有一年出现全年净流出。

北向资金中长期持续流入,其背后是很强的客观逻辑必然性。一方面,中国经济和中国资本市场发展势头长期向好。党的十八大以来中国资本市场发展取得了长足进步,先后完成了设立科创板、成立北交所、全面实施股票发行注册制、提高上市公司质量、保护投资者权益等多项重大改革任务,资本市场服务实体经济能力不断增强,一大批具有核心竞争优势的中国上市公司不断崛起。另一方面,即使在北向资金已经流入1.83万亿元后,当前A股在全球资金中依然是总体低配,未来上升空间巨大。根据世界证券交易所联合会(World Federation of Exchanges)统计,2022年年底沪深交易所上市公司合计市值约11.4万亿美元,在全球所有证券交易所合计市值中占比11.6%,而全球投资资金中A股配置比例远未达到这个比例。以最著名的MSCI全球可投资市场指数(MSCI ACWI IMI Index)为例,2022年年底其指数构成中A股和港股的合计权重仅3.3%(沪深港三地交易所全球市值占比为16.2%)。因此全球资金增加A股资产配置是一个中长期发展趋势,这也是很多海外投资大佬普遍认为要超配中国资产的重要原因。

三、北向资金流动并非市场前瞻领先信号

近年来,北向资金常被冠以“聪明钱”称号,不少境内投资者认为北向资金是“境外机构投资者”代名词、是境外全球资金的代表、拥有“定价权”和“前瞻性”,因此会将北向资金变动视为“风向标”和市场领先信号。这种“聪明钱”“定价权”“前瞻性”判断完全是伪命题,具有极大的误导性,跟风操作既不利于投资者自身投资收益率,也加剧了市场交易波动和情绪变化。

一是从收益率表现看,北向资金“聪明钱”属性仅在极少数年份出现,近年来明显降低。我们以当年年底持仓市值变化(即T年底持仓市值减T-1年底持仓市值)减去当年成交净流入,来定义北向资金当年投资收益。从历史统计中可以发现,北向资金明显有超额收益成为“聪明钱”,主要是在2017年的表现,当年Wind全A指数上涨4.9%,而北向资金收益率高达37.6%,这主要与北向资金投资风格偏好大盘股有关。但拉长时间从2014年沪港通启动开始统计,过去10年时间里北向资金收益率仅有5年高于Wind全A指数,胜率基本五五开,并未长期好于大盘。而如果对比北向资金和公募基金收益率(万得偏股混合型基金指数)表现,就会发现从2014年年底至今,两者累计收益率几乎是一致的,北向资金取得了机构投资者平均收益而并非被神化的“聪明钱”。

二是从市场影响力看,北向资金也不具备所谓的“定价权”。所谓的机构定价权,主要体现在机构的持仓状况,即机构投资者股票仓位在A股流通市值中的比重。以此计算,最新数据显示,北向资金持仓市值占A股流通市值比例在3.5%,无论是3.5%的持股占比绝对数值,还是对比国内公募基金持仓市值占全A流通市值比例的8.5%,都可以说明北向资金不具备所谓的“定价权”。事实上,A股市场关于机构投资者“定价权”问题的讨论由来已久,2000年以后主要把公募基金作为有定价权的投资主体进行讨论,2016年以后市场又进一步把北向资金作为有“定价权”的投资主体,而历史经验一再证明,市场是由众多主体构成的复杂系统,无论是公募基金还是北向资金单一类别投资主体都没有“定价权”。

图2:北向资金与公募基金持仓市值占A股流通市值比例

四、理性看待北向资金流动与影响

北向资金作为一类投资主体,其投资行为多数情况下与其他类别投资主体是保持一致的,市场表现好的时候会流入、市场表现弱的时候则会流出。其资金流动与行情本身基本是同步的,并不具有领先的前瞻性指标意义,因此绝对不能简单将北向资金的净流入或净流出认为是未来市场涨跌的风向标。还是需要更多从上市公司业绩、金融环境和宏观基本面等,分析更能体现公司价值的信息,进行价值投资。

北向资金在8月份和9月份的流出完全符合正常短期波动规律,其行为并非A股市场领先指标,自然不能作为预判后续A股市场还有下跌风险的依据。而且恰恰相反,由于北向资金短期流动有很明显的均值回归特征,在阶段性净流出达到高点后资金流动往往会出现逆转。根据我们的统计,2014年以来北向资金20日滚动净流出额一共出现9次快速上行(不含本次),在达到阶段性流出高位后,5个交易日和10个交易日后,Wind全A指数累计平均收益率分别为1.4%和2.0%,表明北向资金净流出阶段性达到高位后,A股市场行情表现往往会出现好转。

当前中国经济运行逐步回稳向好、发展质量稳步提升、经济社会大局稳定,新一轮科技革命和产业变革带来的资本市场投资机遇仍不断涌现,中国企业正在世界范围内取得更大的长期竞争优势。7月24日中央政治局会议提出要“活跃资本市场,提振投资者信心”以来,投资端、融资端、交易端等各项措施陆续出台,政策决心大、力度强、措施足,对未来中国资本市场高质量发展具有深远意义。我们对未来中国经济的中长期发展充满信心,坚定看好未来中国资本市场的投资机会,市场也将会给乐观理性的投资者以更好的回报。

燕翔系华福证券首席经济学家

胡聪慧系北京师范大学金融系副教授

(校对:颜京宁)

,