最近在研读高鸿业《西方经济学》宏观部分的时候,觉得货币需求这一概念与利率的关系比较容易混淆,遂有此文记下自己的一些思考。

以下文章所含引用内容主要来自高鸿业版《西方经济学·宏观部分》第七版。

根据凯恩斯的理论,货币被看作不会产生收益的资产(通货或现金),而人们对货币的需求有三种类型,交易需求、预防需求与投机需求,前面两者基本上与收入水平成正向关系,而投机需求则与利率呈反向变动的关系。对于投机需求,书本上将其称为“投机动机”并赋予定义如下(P422):

投机动机,指人们为了抓住有利的购买有价证券的机会而持有一部分货币的动机。

书中先举例阐明了利率与证券价格之间反向变动的关系,即利率上涨时,证券价格将会下跌。而后进一步对利率变动与投机需求的关系作出解释(P423):

凡预计债券价格将上涨(即预期利率将下降)的人,就会用货币买进债券,以备日后以更高价格卖出;反之,凡预计债券价格将下跌的人就会卖出债券,保存货币已备日后债券价格下跌时再买进。这种预计债券价格将下跌(即利率上升),而需要把货币保留在手中的情况,就是对货币的投机需求。

个人认为,读者在阅读这段表述时容易产生误解,即将“预期利率将变动”(对未来的推测,现在未发生)理解成“利率正在变动”(现在进行时),由此得出个人对货币投机需求的变化变动方向的错误推论,即:

“利率下降时货币投机需求下降,而利率上升时货币投机需求上升”

由此会引发读者对货币需求函数 [公式] 中货币投机需求与利率负向关系的困惑。而正确的理解两者间关系应该采用静态分析的角度,即:

当证券价格处于低位(市场利率处于高位)时,人们会将手中的货币(不生息的现金)换成证券,以期待未来更高的溢价收益,因此,货币投机需求此时较小;反之,当市场利率处于低位(即证券价格居高位)时,人们会偏向于将证券卖出(获利了结),换回货币现金等待下一次机会,因此货币投机需求较大。

简而言之,从静态分析的视角出发,高利率时货币(投机)需求较小,低利率时货币(投机)需求较大。

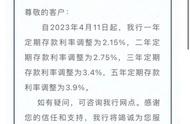

当然,凯恩斯告诉我们,货币需求与市场利率呈反向变动的关系。这种反向关系也可以从动态分析的视角来阐释,只是这里不再用证券价格的例子,以免混淆。在凯恩斯眼中,货币不会产生收益,就如同现金抓在手里不会生出利息一样。那么我们也可以这样来理解货币需求,即人们宁愿放弃利息也要持有现金的心理动机。当市场利率水平上升时,作为代表的存款利率也会随之上升,这将意味着人们持有现金的机会成本增加(持有现金将损失存款利息),由此会有越多人会将现金存放至银行,手持现金的动机随之下降,即货币需求下降。

也就是说,从动态角度出发,利率上升将意味着人们将现金转为银行存款(或其他有收益资产)更加划算,因此货币需求下降。

而在书本第二十章“宏观经济学的微观基础”第三节“货币需求”的阐述中,出现了一句很让人疑惑的话(P595):

利率通过预期收益来影响货币需求,利率越高,人们的货币需求就越大。

但在第二页(P596)却写着:

r的上升使非货币资产更具吸引力,从而减少货币需求。

两句话对货币需求与利率的关系表述前后不一。我们先来看第一句,“利率越高,货币需求越大”,这里其实是将利率视作货币这种资产的预期收益,用金融学中的“资产组合理论”来解释货币需求与利率的关系。从资产配置的角度出发,如果某种资产的预期收益上升,将会刺激投资者增加该类型资产在总资产中的份额(占比)。从金融学的视角出发,货币并不是零收益的,而是代表一种无风险的收益资产(类似基金投资中的货币基金,或者支付宝中的余额宝),而这里的利率则代表金融市场的无风险利率。当(无风险)利率升高时,会提升投资者在资产组合中配置货币类资产的意愿,书中也提到了(P595):

货币预期收益的提高能够增加货币需求,而其他资产预期收益的提高则使得财富所有者将货币转换为其他高收益资产,从而降低货币需求。

换句话说,如果有其他资产的预期收益率比货币资产还要更高的时候,货币需求也一样会减少。因此我们看到资产组合理论在对利率与货币需求关系的阐释与前面凯恩斯的理论有所区别。站在资产组合理论的分析角度,利率上升可以刺激货币需求增加(表现为货币类资产配置占比上升),而两者的这一关系也需要符合严苛的限制条件(即其他类型资产的收益率还不如货币资产高)。

而“利率上升使飞货币资产更具吸引力……”这个推论其实就是前文所述,用机会成本来理解利率,将货币看作零息资产,这里不再赘述。

总而言之,前文对于货币需求与利率关系的描述截然相反的根本原因在于理论出发点不同。在凯恩斯的理论中,货币是不产生收益的,所以无论用静态还是动态分析,利率与货币需求呈现反向变动关系;而对于金融学中的资产组合理论,则将货币看作一种金融资产,利率被视为其资产收益率,那么对能赚大钱的资产需求大成为人之常情。

其实在该章结束语的最后,我们也能看出一些端倪(P600):

关于货币需求理论的微观基础研究,经济学家主要提出两种理论。一是资产组合理论,强调货币作为价值储藏作用的货币需求。这种理论预言货币需求取决于货币和其他非货币资产持有的风险和收益.但这种理论难以解释M1这种狭义货币需求,而对解释M2或M3的需求有作用。M1主要用作交易媒介,强调货币作为交易媒介作用的货币需求理论称交易理论。

简而言之,凯恩斯的货币需求理论解释了人们为什么需要持有不生息的现金(M1),而资产组合理论则将货币看作资产(具有一定收益,例如M2和M3)而将不产生收益的M1排除在考量范围之外。两者对货币定义有所不同,导致其与利率关系的表述截然相反,在学习中注意辨析。

以上只是个人的一些看法梳理,如有不妥敬请指正。

,