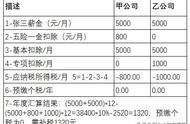

(1)情况一:年终奖不并入综合所得

这种情况下,年终奖是单独计税的。

按照税务局规定,需要用年终奖收入除以12个月后,按照月度税率表,确定适用税率和速算扣除数来计算纳税。

月度税率表:

计算公式是:

应纳税额=全年一次性奖金收入 × 适用税率-速算扣除数

隔壁老王的年终奖是3万块,平均到12个月,就是每个月2500。

对应在月度税率表里,就是在第一档,“不超过3000元”,税率为3%,速算扣除数为0。

那么在这样的情况下,隔壁老王的年终奖,应该纳3%的税,也就是3万×3%-0=900元。

如果是隔壁老李的话,因为年终奖是15万,平均到每个月是12500元,对应的是第三档,20%的税率。

那么,隔壁老李年终奖需要纳税的金额,就是15万×20%-1410=28590元。

相当于到手是150000-28590=121410元。

ps:

如果老李的年终奖是14.4万元,就可以按照第二档10%的税率交税了,那就是14.4万x10%-210=14190元。

相当于到手是144000-14190=129810元。

你看,少拿了6000块钱的年终奖,扣完税反而到手的钱多了8400块,就是这么个原理。

(2)情况二:年终奖并入全年综合所得

隔壁老王今年已取得收入15万,再加上年终奖3万,共计18万。

这种情况下,我们需要用到的是“个人综合所得税税率表”。

个税计算公式=(综合所得收入额-60000元-各项专项附加扣除)×适用税率-速算扣除数

综合所得税率表:

18万的话,对应的是第三档,“超过14.4万元至30万元”。

那么,隔壁老王全年应纳税就是:

18万×20%-16920-(15万×20%-16920)=6000元。

你看,算法不一样,隔壁老王分分钟就多交了5100块钱的税。

那么,在这种情况下,隔壁老李应该交多少钱的税呢?

18万×20%-16920-3万×3%=18180元。

从28590元到18180元,隔壁老王反而省下来了10410元。

所以你看,每个人的收入情况、年终奖发放情况不同,适用税率不同,最后算出来还是差了不少。

简单来说——

工资大于年终奖的话,可以考虑选择“单独计税”;

年终奖大于工资的话,可以考虑选择“合并计税”。